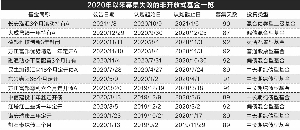

数据来源:Wind(截至1月11日)李树超/制表吴比较/制图

一边是百亿爆款基金频频出现,一边是新基金募集失败,公募基金发行市场面临“冰火两重天”。

继2020年25只基金募集失败后,新年再现首只发行失败基金。1月8日,长安基金公告,公司旗下长安泓汇多利3个月滚动持有债券型基金募集期限届满,未能满足基金备案条件,成为2021年首只发行失败的基金。

募集90天未能成立

今年首现基金募集失败

1月8日,长安基金发布公告称,长安泓汇多利3个月滚动持有债券型基金于2020年6月8日经中国证监会准予注册募集,截至2021年1月6日基金募集期限届满,基金未能满足基金合同约定的基金备案的条件,故基金合同不能生效。

公告显示,该基金2020年10月9日起开始募集,截至2021年1月6日,募集期满90天,未能完成基金备案条件,并正式宣告募集失败。值得注意的是,长安泓汇基金是目前市场上发行火热的二级债基,属于“固收+”产品。

北京一家中型公募市场部总监分析,该基金是二级债基,有3个月滚动持有的运作机制,这类定期开放产品虽然可以拉长持有资产的久期,提升中长期投资收益,但基金在发行时,由于要对资金锁定一定期限,产品本身募集难度就偏大;另一方面,新基金募集与基金公司的品牌、渠道能力,以及基金经理的历史业绩和市场知名度都有关联。

据证券时报记者统计,去年以来发行失败的26只基金中,有12只产品为持有期、定期开放式或封闭运作基金,约占半数;从产品类型看,债券型基金15只,混合型基金9只,股票型基金2只,债券型基金成为发行失败基金的“重灾区”。

公开数据显示,长安基金成立于2011年9月,截至2020年三季度末,公司公募管理总规模105.31亿元,刚刚突破百亿关口,在具可比数据的141家公募管理人中位居第100位,其中非货基规模86.09亿元。

长安泓汇基金是该家公司布局的首只二级债基,但公司管理的另一只“固收+”产品长安鑫益增强(偏债混合型基金),曾在2018年逆市斩获14.18%的正收益,获得混合型基金业绩冠军,目前该只基金管理规模已经突破30亿元。

债券资产性价比抬升

二级债基投资价值凸显

从二级债基的发行成绩看,该类产品仍处于较好状态。

Wind数据显示,截至1月11日,2020年下半年以来新成立的776只基金(份额合并计算,下同)平均募集天数26.87天;受债市震荡影响,同期成立的240只债券型基金中,平均募集天数更是达到41.12天,而期间新成立的二级债基为16.38天。

从募集规模看,2020年二级债基发行经历了先抑后扬的过程,在上半年股市震荡上行期间,二级债基发行相对低迷,19只产品平均募集期限21.68天,平均募集规模11.54亿元;而在下半年股市震荡中,该类基金平均募集天数降至16天,平均募集规模增至14.5亿元,并在2020年12月初诞生了首募超百亿的华夏鼎清,该基金认购天数仅7天,达到了二级债基的高光时刻。

在去年股票、转债等资产弹性收益下,虽然债市相对低迷,二级债基整体斩获不俗的投资回报。从投资业绩看,2020年全市场296只具可统计数据的二级债基,平均收益率9.81%,虽然与权益类基金不可比拟,但在固收品种中已较为可观。

多位业内人士表示,近期债市呈现出明显的底部快速攀升行情,以债券为主要配置方向的二级债基,也有望在2021年继续斩获不错的成绩,该类产品对于中低风险投资者而言仍具有较好配置价值。

博时基金首席宏观策略分析师魏凤春表示,当前资金基本面相对宽松,国开和国债利率自央行出手呵护资金面以来下降幅度较明显,短期进一步下行空间有限,市场对于信用债的信心仍在缓慢修复中,交易重点依然集中在短久期、高评级的品种上,关注短期信用债修复空间。

中欧基金分析,短期内市场机会更多是结构性的,在经历了央行去年5月份货币政策态度的骤变后,进一步在短端利率方面押注的性价比不高,中期国债可能存在剩余机会。

北京一家公募固收投资总监表示,在疫苗问世、中国经济复苏强劲、资本市场改革为经济增添动力的背景下,预计2021年经济复苏仍是主基调,随着未来货币政策和流动性拐点的出现,债券在大类资产中的性价比逐渐提升,债市也在酝酿趋势性投资机会。

他说,去年二级债基主要收益源于股票、转债贡献的弹性收益,今年这块收益会减弱,但债券资产收益有望增强,整体仍将获得不错的回报。权益基金赚钱难度增加,波动也会加大,可能不及这类“固收+”品种带来的持有体验。“在操作上,今年一季度我们会适当增加债券仓位,在市场对经济预期更为乐观的阶段,债券收益率有望上行,我们也会适时增加债券资产配置比重。在投资方向上将重点配置短久期、高等级信用债,可以获得超过利率债的更具性价比的收益。”

(证券时报记者 李树超)

基金募集

失败

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。