顶风违规,助贷“假让利”曝光,同业业务遇寒流,资本充足率下行背景下,优等生兴业银行如何破局?

奔跑在“商行+投行”战略转型路上的兴业银行,近期引发业界聚焦。11月19日,银行间市场交易商协会(下称“协会”)在对永城煤电控股集团有限公司开展自律调查和对多家中介机构进行约谈过程中,发现兴业银行等主承销商存在涉嫌违反银行间债券市场自律管理规则的行为。依据《银行间债券市场自律处分规则》等有关规定,交易商协会将对相关中介机构启动自律调查。

一波未平一波又起,21日,因违规抬升小微企业综合融资成本,兴业银行等银行金融机构被国务院、银保监会通报。

顶风违规,助贷“假让利”曝光的同时,兴业银行的转型之路也不顺畅,依赖“同业业务”起家,2020年内却在“同业业务”上跌了跟头。在强势的同业业务监管下,兴业银行连收两张千万罚单,据不完全统计,今年以来合计被罚没6000万元。

逆袭之后接连遭遇同业寒流以及资本下滑等挑战,兴业银行的转型之路如何破局?

针对债券承销违规调查、助贷业务被通报以及合规经营等问题,发现网向兴业银行发送采访提纲,截止到发稿前,兴业银行未就相关问题作出合理解释。

债券承销业务涉嫌违规被调查

受永煤债违约事件波及的债券承销业务再度被监管起底。据媒体曝光,拥有AAA级、国企背景的永城煤电控股集团有限公司(以下简称“永煤集团”)的突然违约,正在引发市场震动。18日,银行间市场交易商协会(下称“协会”)宣布海通证券因涉嫌协助违规发债被调查。

11月19日,中国银行间市场交易商协会发布公告,对永煤控股债务融资工具相关中介机构启动自律调查。交易商协会发现兴业银行、光大银行和中原银行等主承销商,以及中诚信国际信用评级公司、希格玛会计师事务所存在涉嫌违反银行间债券市场自律管理规则的行为,交易商协会将对相关中介机构启动自律调查。

据记者了解,这已经是今年以来,兴业银行第二次债券承销业务违规被调查。上一次是5月份,兴业银行因超低债券承销费率被交易商协会予以警告,并责令限期整改。

近年来,随着债券发行规模增长,承销业务同业竞争也在加剧。与此同时,各种违规也日益增多。尤其是超低费率问题更是引发市场质疑,监管部门今年已多次亮剑。据不完全统计,今年以来,至少有20家债券承销机构因低价竞争被点名。

债券承销业务作为兴业银行“投行+商行”战略马车的重要部分,也是兴业银行在投行业务中最具优势的业务。按照Wind口径统计总承销金额,2020年前三季度兴业银行债券承销总额为8138.5亿元,数量为1800只,居银行系第六位,连续9年排股份制银行第一名,成为名副其实的债券承销大户。

领头羊优势的同时,连续被监管点名,在债券违约风险上升的情况下,承销银行也需要适时调整业务结构,提高项目准入标准,同时提升自身研发能力,增强市场竞争力。

顶风违规!兴业银行助贷“假让利”曝光

债券承销业务涉嫌违规外,因违规抬升小微企业综合融资成本,兴业银行等银行金融机构被国务院、银保监会通报。11月21日,国务院办公厅督查室、中国银保监会办公厅通报了有关部分银行保险机构、助贷机构违规抬升小微企业综合融资成本的典型问题。近期,银保监会消费者权益保护局组织开展了小微企业融资收费专项检查,对群众通过国务院“互联网+督查”平台反映的有关问题线索进行了核查,国务院办公厅督查室对有关突出问题进行了暗访督查。

督查检查发现,银行保险机构总体能够认真执行小微企业金融服务政策,不断加大减费让利力度,但仍有部分银行保险机构、助贷机构贯彻落实党中央、国务院决策部署不到位,对监管规定有令不行、有禁不止,在贷款中违规收取应减免费用,强制捆绑销售,收取高额服务费和代理手续费,抬升了综合融资成本,削弱了小微企业获得感。

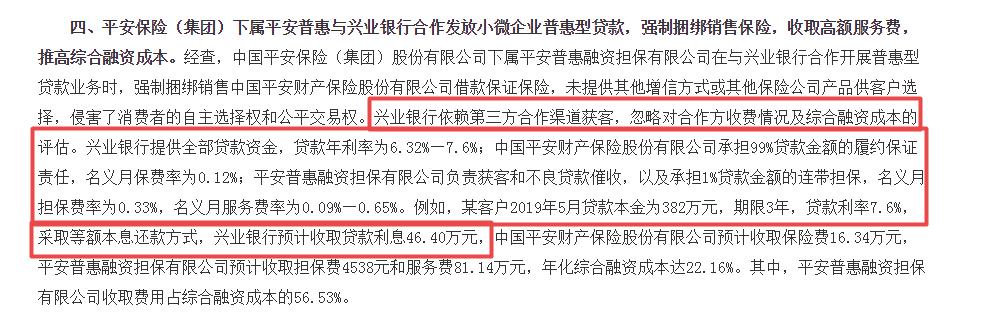

其中,平安保险(集团)下属平安普惠与兴业银行合作发放小微企业普惠型贷款,强制捆绑销售保险,收取高额服务费,推高综合融资成本。

此前,银保监会发布《关于进一步规范信贷融资收费降低企业融资综合成本的通知》(下称《通知》)中明确要求:除特定标准化产品外,不得为企业指定增信和专业服务机构。这意味着,助贷业务不能指定相关的担保机构,要有多个增信方式或产品供选择。

针对上述问题,银保监会表示,从督查检查情况看,有关银行保险机构、助贷机构对国家关于深化小微企业金融服务、降低小微企业综合融资成本的重大决策部署认识不到位、落实不彻底,在政策执行中搞变通、打擦边球,未全面履行社会责任,未真正落实对小微企业服务优惠和减费让利原则,相关问题具有一定的代表性和典型性。

监管部门的表态,也再度明确,当前全球疫情肆虐,中国构建内外双循环经济大背景下,让利实体经济,服务小微企业是各金融机构应有职责。对无视禁令、顶风违规的,金融监管部门将发现一起、处理一起,绝不姑息。

同业业务遇寒流 违规连收千万级罚单

兴业银行逆袭之后仍然经历着多个大起大落。依赖“同业业务”起家,2020年内却在“同业业务”上跌了跟头。

据悉,在2015年,兴业银行的非标规模超过2万亿元,兴业银行在同业业务上到达顶峰。

但是随着同业业务的兴起,“牵一发而动全身”的问题在2013年银行业“钱荒”之后,终于触发监管,《关于规范金融机构同业业务的通知》的下发,使得银行业同业业务走进了强监管时代,而兴业银行作为同业业务的领军者首当其冲。

2017年,《关于银行业风险防控工作的指导意见》中,银保监会表示将从控制业务增量、做实穿透管理、消化存量风险、严查违规行为四个方面管控同业业务。

在严格的同业业务监管下,兴业银行由同业业务的“佼佼者”变为“罚单大户”。今年以来,已经有多起同业业务违规被罚。其中,2020年8月31日,兴业银行因同业投资用途不合规、授信管理不尽职、采用不正当手段吸收存款、理财资金间接投资本行信贷资产收益权、非洁净转让信贷资产、违规接受地方财政部门担保,而被没收违法所得636.18万元,并合计处以罚款1596.18万元。

此外,9月15日,中国人民银行福州中心支行公布行政处罚信息显示,兴业银行因涉及为无证机构提供转接清算服务等五项违法违规行为,受到警告处分,被监管机构罚没2469.95万元。同时,时任兴业银行零售银行总部银行卡与渠道部总经理助理陈云生等人被警告,并被处以罚款。据不完全统计,今年以来兴业银行因各类违法违规被罚没累计超6000万元,在股份制银行中仅次于民生银行。

两大战略业务均因违规被点名,兴业银行业绩也谈不上出色。2020年前三季度业绩报告显示,兴业银行2020年1-9月实现归属于母公司股东的净利润518.75亿元,同比下降5.53%,这一下滑幅度较半年报(同比下滑9.17%)已大幅收窄。其中,三季度当季盈利同比增长1.33%。不过,该业绩增速在已发布三季报的37家上市银行中处于中下游。

业绩持续保持股份制银行前两名的优等生,“投行+商行”战略路上,业务违规,连收千万级罚单,后续如何破局?

(发现网记者罗雪峰 研究员 周子章)

兴业银行

假让利

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北路2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社