中国科技新闻网12月16日讯(冷勇峰)恒丰银行可谓是一波未平,余波又起。

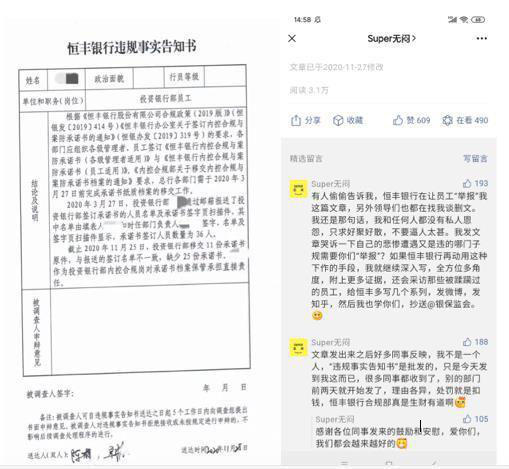

近日,一位名为“苏坡无闷”的作者在微信公众号Super无闷(ID:supowumen5)发文爆料,称自己“终于还是被恒丰银行逼疯了”,并被冠以“莫须有”的罪名收到恒丰银行下发的“违规事实告知书”。被裁员还要倒贴单位钱,该作者自称为恒丰银行总行员工。

该篇文章作者在评论区留言称,“有人偷偷告诉我,恒丰银行在让员工举报我这篇文章,另外领导们也都在找我谈删文;如果恒丰银行再动用这种下作的手段,我就继续深入写,全方位多角度,附上更多证据,还会采访那些被蹂躏过的员工,给恒丰多写几个系列,发微博,发知乎,然后我也学你们,抄送 银保监会”。

员工的爆料,再次把恒丰银行推向了风口浪尖上。

资产规模缩水超三千亿

除上述员工爆料外,恒丰银行年报问题依旧是大众广为关注的话题。

中国科技新闻网发现,自2017年恒丰银行原董事长蔡国华被调查后,恒丰银行已连续两年未能披露年报。

因不披露年报,恒丰银行还遭到监管层的罚单。2017年4月,原银监会公布的处罚信息显示,恒丰银行因“未在规定时间内披露年报信息”等18项原因被处以800万元罚款。

如今,2019年报早已出炉。不过,中国科技新闻网查询恒丰银行官网发现,其2017年和2018年年报仍然处于空缺状态。

年报披露缺位之余,中国科技新闻网梳理发现,和数年前相比,恒丰银行总营业收入与营业利润均连年下滑。

数据显示,2016至2019年,恒丰银行总营业收入由313.85亿元下滑至127.63亿元,营业利润由114.84亿元下滑至亏损12.34亿元。仅用4年时间,恒丰银行总营业收入下滑近6成,营业利润甚至出现亏损。

业绩大幅下滑的同时,恒丰银行总资产也出现缩水。

中国科技新闻网进一步梳理发现,恒丰银行的总资产3年时间减少了近3000亿元。2017-2019年,恒丰银行的总资产由13289亿元减少至10287.68亿元,总资产连续2年呈现下滑趋势。

需要说明的是,恒丰银行总负债也随总资产同向减少,由2017年的12592.00亿元减少至2019年的9415.22亿元,3年时间减少了3176.78亿元。甚至在2018年,恒丰银行一度出现股东权益为负的情形,彼时,其股东权益(净资产)金额为-137.38亿元。

净资产转负的背后,中国科技新闻网发现,恒丰银行的两位股东也已成为老赖。

企查查数据显示,恒丰银行的两大股东蓬莱市蓬达房地产开发有限公司和瑞茂通供应链管理股份有限公司已成失信被执行人。

两个股东成为失信人,股东面临的境遇是否会影响恒丰银行正常经营?对此,中国科技新闻网致函恒丰银行,截至发稿,未获回复。

半价转让千亿不良资产

相比股东问题,恒丰银行的不良资产转让更引人注目。

2020年2月,山东诸城市人民法院公布一审判决,对恒丰银行北京分行第一任行长邱野决定执行有期徒刑7年;而邱野被查是源于2016年的一笔不良贷款。

资料显示,恒丰银行在贷款方面出现问题并非孤例。在2020年1月的时候,山东东营经开区人民法院披露一起骗贷案件,东营市泰恩斯动力传动设备有限公司骗取恒丰银行贷款2400万元未能归还,仅在审理过程中退还2万元。

往前追溯,2019年5月,中国裁判文书网披露了一起刑事裁定书,嘉兴华亮贸易有限公司法定代表人徐某梁骗取恒丰银行嘉兴分行贷款1321.41万元获刑。

骗贷事件频发,恒丰银行的一起资产转让也引发了公众质疑。

恒丰银行2019年报披露,该行在当年进行金融资产转让并对部分资产进行了核销,因转让和核销形成可抵扣资产处置损失942.97亿元可用于抵扣未来5年形成的应纳税所得额。

至于前述提及的金融资产转让,恒丰银行也作出了披露。公开资料表明,2019年恒丰银行与山东省金融资产管理股份有限公司(以下简称“山东省资管”)签订资产转让合同。根据协议,恒丰银行将1438.90亿元的不良资产转让给山东资管,转让对价799.57亿元,此次交易相当于打了5.5打折。

公开资料显示,山东省资管成立于2014年12月,是一家从事山东省内金融企业不良资产批量收购和处置业务的公司,持有恒丰银行32.37%的股份,是该行的第二大股东。

事实上,得益于此次转让,恒丰银行不良资产余额和不良贷款率双双大幅下滑。数据显示,转让完成后的2019年末,恒丰银行不良资产余额由2018年的1635.61亿元减少至149.66亿元,同比下降90.85%;其不良贷款率也由28.44%剧烈下滑至3.38%。

半价转让不良资产,似成为恒丰银行压住不良率的“救命稻草”,而这一转让价格依据,恒丰银行并未在其2019年报中披露。

高管巨震后的恒丰银行,能否重拾辉煌?对于当下业绩缩水的恒丰银行而言,这无疑会是一个巨大的挑战。

恒丰银行

资产缩水

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北路2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社