张家口银行营收下降13.84%,净利润大降40%,单季度利润也出现连续下滑态势。同期,其资产质量也告急,拨备覆盖率则一路下降至139.65%,逼近监管红线。

规模升至河北第二的张家口银行近期的业绩表现让人大跌眼镜,年报数据显示,2020年张家口银行营收和净利润分别下降13.84%、39.74%。四季度更是出现营收环比下降36.63%,净利润亏损0.61亿元的情况。

业绩出现大幅下滑的同时,张家口银行资产质量堪忧。不良率升至2.06%,同比增长0.22个百分点;拨备覆盖率更是降至139.65%,抵近监管红线。

此外,国家企业信用信息公示系统显示,张家口银行有18条股权出质记录。据统计,该行共15名股东合计质押了所持5.03亿股股权,占该行总股数的7.42%。针对营收以及资产质量等问题,发现网向张家口银行发送采访函请求释疑,但截至发稿前尚未得到合理解释。

营收增速波动大,净利润大降4成堪忧

数据显示,2020年张家口银行实现资产总额为2773.98亿元,同比增长23.03%,但这其实并不能让人们感觉到太大的惊讶。因为近几年,张家口银行资产规模的增速一直保持在“高速”的状态,“冲锋!再冲锋!”成为了张家口银行发展的真实写照。2019年,该行资产增加329.17亿元,增长17.09%,从这一年开始,张家口银行的资产规模成功超过了2000亿元,并成为了河北省内第二大城商行。

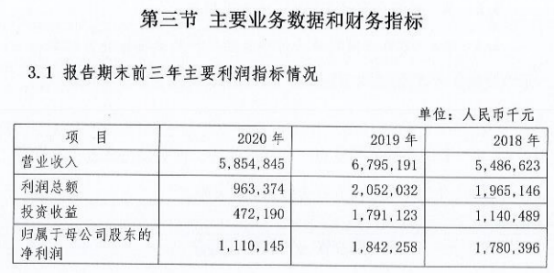

不过,资产规模扩张并没有带来良好的业绩回报,2020年张家口银行分别实现营业收入和净利润58.55亿元、11.10亿元,分别同比下降13.84%、39.74%。但就第四季度的业绩而言,该行实现营业收入10.78亿元,环比下降36.63%,实现净利润-0.61亿元,环比下降39.35%。张家口银行在年报中表示,业绩下滑的主要原因是手续费及佣金净收入、投资收益等非利息收入大幅下降。

(截图来自2020年张家口银行年报数据)

实际上,通过梳理的数据发现,张家口银行近几年的业绩波动比较大。营收方面,2016-2020年,张家口银行实现的营业收入分别为44.68亿元、58.13亿元、55.90亿元、67.95亿元、58.55亿元,同比增速分别是26.54%、30.10%、-3.84%、21.56%、-13.84;同期净利润分别为16.03亿元、19.69亿元、19.05亿元、18.42亿元和11.10亿元,同比增速分别为42.31%、22.84%、-3.26%、-3.28%和-39.74%。

从年报数据可以看到,2018年对于张家口银行来说,是一个重要的转折点。在2018年,张家口银行告别高增速时代,净利润增速急速下降,净利润下滑。值得注意的是,在净利润统计上,2018年出现了两个不同的版本,一个是2018年版本的19.05亿元,另一个是2020年版本的17.80亿元,两者之间相差了1.25亿元。

(截图来自2018年张家口银行年报数据)

年度业绩出现下滑之外,季度数据则更为明显。具体来看,2020年第一季度至第四季度,张家口银行实现净利润依次为3.82亿元、6.02亿元、1.55亿元、-0.61亿元,环比增速分别为57.59%、-74.25%、-39.35%。净利润从二季度开始逐季减少,到四季度,该行净利润竟亏损0.61亿元。

此外,张家口银行的净利润下滑或还受到手续费及佣金净收入、投资收益大幅下降的影响。2020年末,张家口银行的手续费及佣金净收入和投资收益为-4.32亿元、4.72亿元,分别同比下滑32.11%、73.65%。其中,手续费及佣金净收入已经连续两年亏损,对盈利水平持续造成压力。2016年,该行的手续费及佣金净收入1.76亿元,2018年降至0.29亿元,到2019年、2020年手续费及佣金净收入分别亏损3.28亿元、4.32亿元,亏损幅度进一步扩大。

拨备覆盖率逼近红线,贷款集中度居高需引起掌舵者梅爱斌重视

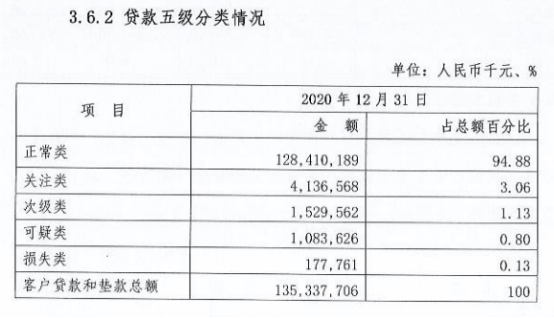

在业绩持续下滑的同时,张家口银行的资产质量也堪忧,不良方面,近年来,张家口银行的不良贷款规模迅速攀升。从2016年末的6.55亿元飙升到了2020年末的27.88亿元,翻了2倍多。不良率也从2016年的1.14%增长到2020年的2.06%。此外,关注类贷款上,2020年关注类贷款为41.37亿元,占贷款总额的3.06%。后续不良风险压力持续上升。

(截图来自2020年张家口银行年报数据)

针对信贷风险增大的情况,张家口银行加大了不良贷款处置力度。2019年累计处置不良贷款42.11亿元,其中现金清收6.46亿元,核销4.13亿元,打包转让30.85亿元,折扣率约为40%。2020年上半年,张家口银行新增不良贷款9.76亿元(单体口径),通过现金清收和核销累计处置不良贷款4.10亿元。

与此同时,张家口银行也加大拨备计提力度,2020年由于监管降低拨备覆盖率指标要求,张家口银行的拨备计提力度减小,计提贷款损失准备20.86亿元。而2019年张家口银行计提贷款损失准备21.79亿元,较上年增加12.21亿元。

不良上升的同时,张家口银行拨备覆盖率也连续六年下降。2016-2020年,该行的拨备覆盖率分别为235.43%、208.81%、181.59%、154.16%和139.65%。

客观而言,近年来,受经济下滑、去产能等政策影响,部分制造业、批发及零售客户经营出现问题,偿还能力下降,当银行贷款集中度偏高时,资产质量容易面临更大的压力。

(截图来自2020年张家口银行年报数据)

此前,中诚信国际信用评级有限责任公司披露报告指出,受宏观经济增速放缓,产能过剩企业经营压力上升,张家口银行不良贷款和关注贷款增长较快,且客户集中度较高,逾期、借新还旧和无还本续贷等贷款比重较大,信贷资产质量承压。

按行业划分来看,张家口银行贷款主要分布在批发和零售业、建筑业、制造业三大行业,三大行业贷款占总贷款比例分别为15.64%、14.88%、11.50%。同时贷款客户集中度较高,信贷资产质量存隐忧。近年来,该行贷款集中度长期居高不下,最大以及单一客户贷款比率均逐年攀升,其中最大十家客户贷款比率在2017-2019年分别为41.67%、58.76%、65.34%。在连年递增之外最新两年的指标已突破监管求的“≤50%”的标准值。

除了信贷集中度风险外,张家口银行的股权波动风险也受到关注,国家企业信用信息公示系统显示,张家口银行有18条股权出质记录。据统计,共15名股东合计质押了其5.03亿股股权,占该行总股数的7.42%。其中,张家口市地鑫房地产开发有限公司质押了该行1.04亿股股权;张家口远大建设集团有限公司质押了该行0.69亿股股权。

针对资本经营与拨备风险压力,2020年7月张家口银行定增申请再获核准,根据发行安排,张家口银行此次拟定向发行4亿股,增集资金将用于补充资本金。与此同时,11月23日,张家口银行获批发行不超过40亿元的永续债,用于补充一级资本。通过这两此资本定增与资本补充,张家口银行核心一级资本充足了提升到9.09%。

面对持续的宏观经济挑战压力,张家口银行的困难是显性的,就是如何能够在资产规模扩张的同时,保证资产质量的提高,而不至于被高风险资产拖垮自身发展,掌舵者梅爱斌能否为张家口银行在2021年打开新局面也受到市场关注。

(发现网记者罗雪峰 研究员周子章)

张家口银行

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。