原标题:业务规模增速放缓,威海蓝海银行不良率升至1.08%,今年计划发行60亿同业存单“补血”

记者谢奀国 实习记者席文报道

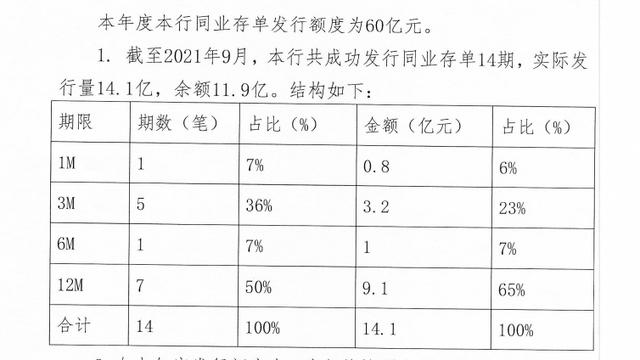

2022年民营银行在资金端依然重仓同业存单。近日威海蓝海银行股份有限公司(以下简称“蓝海银行”)发布了2022年同业存单发行计划,该行本年度同业存单发行额度为60亿元。而截至2021年9月,蓝海银行同业存单的实际发行量仅14.1亿元。新的一年,蓝海银行打了充足的准备量。

这可能受银行互联网存款新规的影响。东方金诚最新作出的蓝海银行2021年主体评级报告指出,因异地存款监管趋严、线上存贷款利率整改、助贷机构资质审核等互联网存贷款监管政策收紧,预计该行线上存贷款业务规模增速将受限。而同业存单是我国利率市场化进程中商业银行重要的主动负债工具之一。2020年4月,中国人民银行核准蓝海银行同业存单发行资质,该行2020年的发行总额度为35亿元。相比之下该行本年度同业存单发行额度明显增加。

同业存单同时披露了蓝海银行的最新经营业绩情况。资产质量方面,数据显示,截至2021年三季度末,蓝海银行不良贷款率由2020年底的0.98%上升至1.08%,增长了0.1个百分点。

记者注意到,为了增加用户粘性,近期蓝海银行在服务创新、用户体验升级的赛道上开始发力,包括官方APP会员中心V1.0版本上线;场景方面推出线上商城;在揽储方面,蓝海银行的存款产品则是有新手加息、老用户享积分等活动。

只是通过加息、积分返利等形式“拉”存款,是否有打监管擦边球的嫌疑?蓝海银行近年来不良贷款率持续上升的原因是什么?就最新业绩情况等问题,记者致电蓝海银行方面,截至发稿,尚未收到回复。

揽储压力下发力用户体验升级赛道

据官网介绍,蓝海银行于2017年6月29日正式开业,为山东省首家民营银行,总部位于山东威海。蓝海银行主要由威高集团有限公司等7家山东省内民营企业发起设立,注册总资本20亿元。

记者在蓝海银行官方微信公众号看到,2022年“开门红”期间,蓝海银行针对山东省内用户,推出了多种存款产品。其中为了揽客,新用户存款收益略高于老用户,例如“零存宝”(新手款)灵活存取利率为3.0%,山东省内老用户的利率则只有2.8%。老用户选择定期存款等产品也可获得积分福利。蓝海银行在宣传海报中强调,积分可兑换京东卡、加油卡、话费卡、视频卡等礼品。

此外,为了满足会员多场景的需求,2021年12月,蓝海银行举行“会员中心&商城”上线发布会,正式对外发布会员中心V1.0和金豆·商城V1.0两大创新服务单元。在商场中,“金豆”作为蓝海银行的通用积分,用户通过邀请好友、存款奖励、蓝海朋友圈和其他参与活动赚取金豆。据披露,金豆功能开放以来,该行面向蓝海银行APP用户已累计兑换商品价值超过1000万元。

行业人士分析指出,这是蓝海银行在监管收紧的行业大环境下,做出的创新与调整,通过用户体验升级来留存客户。

据悉,2021年1月15日,中国人民银行、银保监会联合印发《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》,要求商业银行依法合规通过互联网开展存款业务,不得通过非自营网络平台开展定期存款和定活两便存款业务。依托第三方平台的互联网存款业务被正式叫停。一时间,各家银行在第三方互联网平台上的存款产品纷纷下架。

2021年1月25日,蓝海银行官网发布公告显示,该行在第三方平台(如京东金融、陆金所、度小满等)的个人存款业务,均已平移至该行自有平台办理。彼时蓝海银行方面曾表示,将从产品和服务两方面持续发力自营App建设。

但蓝海银行的揽储压力依然较大。资料显示,2018年4月20日,蓝海银行与京东金融签订全面合作协议,成为首家与京东金融深入合作的民营银行。借助互联网渠道,蓝海银行的负债端扩张较快。从业绩数据看,2018年至2020年,蓝海银行的总负债分别为168.00亿元、281.96亿元、355.31亿元,期间同比增速分别达到了67.83%、26.01%。

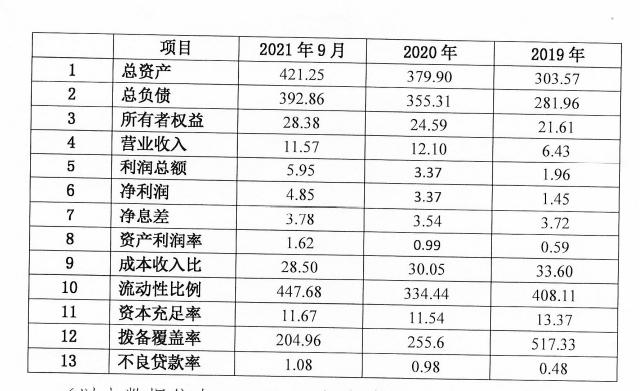

据蓝海银行2022年同业存单发行计划披露,截至2021年三季度末,该行负债总额为392.86亿元,比2020年末增长37.55亿元,增速为10.57%。总负债增速进一步下滑。

此外,通过积分返利等形式向用户“拉”存款的做法,在行业中也颇受争议。有行业人士认为,根据“银行不得违规返利吸存,通过返还现金或有价证券、赠送实物等不正当手段吸收存款”的监管规定,蓝海银行的上述做法或涉嫌打擦边球。也有民营银行的从业人士向记者表示,新规下自营平台建设成为民营银行重要业务发展方向,而用户积分体系是自营平台建设的重要组成部分。积分奖励并非直接与具体产品挂钩,而是根据用户活跃、贡献、交易等设置的综合奖励。从这一角度看,民营银行的积分商城与其他国有银行、股份制银行的没有不同,都是活跃用户、回馈用户的运营手段。

业务规模增速放缓,不良贷款率连续攀升

不仅仅是负债端,近年来蓝海银行整体业务规模的增速也颇受影响。记者梳理发现,2018年至2020年末,蓝海银行总资产分别为188.31亿元、303.57亿元、379.90亿元,增速分别达到61.21%、25.14%,呈现较快的持续稳步增长的趋势。

不过,据2022年度同业存单发行计划披露的数据,截至2021年9月底,蓝海银行总资产为421.25亿元,比2020年末增加41.35亿元,增长了10.88%。资产扩张速度明显放缓。

东方金诚在评级报告指出,伴随异地存款监管趋严、线上存贷款利率整改、助贷机构资质审核等互联网存贷款监管政策收紧,该行业务规模扩张增速未来将放缓,银行监管压力上升。

与此同时,数据显示,截至2021年上半年底,蓝海银行不良贷款率上行至1.04%,较2020年末增加了0.06个百分点。截至2021年三季度末,蓝海银行不良贷款率进一步上升至1.08%。

对此,东方金诚在对蓝海银行的评级报告中指出,该行区域竞争力较弱,存量贷款客户信用风险暴露,因此不良贷款率有所上升。具体来看,“由于贷后管理力度较弱、信贷准入审批宽松等原因,该行前期通过信托通道方式投放的个人经营性贷款、民营企业贷款出现信用风险暴露”。

据介绍,蓝海银行实施“一体两翼”发展战略,线下立足山东半岛蓝色经济区经营基础业务,线上以基于互联网的供应链金融和C端普惠金融为“两翼”,线上线下融合发展的O2O类互联网银行是其发展定位。从贷款投向看,该行公司类贷款主要投向批发零售等行业,个人类贷款主要投向消费金融领域。

记者获悉,2020年,蓝海银行进行了多项产品创新。其中个人经营贷和个人消费贷产品占了多数。例如,2020年3月,蓝海银行的票据线上秒贴产品银贴宝上线手机银行App;10月,首款B端全线上互联网小微信贷产品助业贷也正式上线。据披露,2020年,蓝海银行普惠型小微贷款余额18.60亿元,较年初增加7亿元,增速60.16%,高于各项贷款增速3.86个百分点。

不过,与此同时,疫情冲击下小微信贷产品的风险防控工作同样成为难题。据年报披露,2018年至2020年,蓝海银行的不良贷款余额分别为0.2亿、0.69亿元、2.17亿元,不良贷款率分别为0.22%、0.48%、0.98%,呈现逐年上升趋势。据披露,2020年蓝海银行的普惠小微贷款不良率为2.32%,高于同期该行的整体不良贷款率水平。

值得一提的是,据年报披露,2020年该行对确因疫情影响还本付息困难的中小微企业客户,制定了疫情保障展期方案。报告期内,该行已对902户中小微企业贷款本金进行延期,涉及贷款本金0.72亿元,延息金额95.67万元。延期结束后,这部分中小微企业贷款的资产质量将如何变化仍不得而知。

蓝海银行2022年预计发行60亿元同业存单,可见在负债端,蓝海银行仍面临不小的压力。在做好资产质量管理的前提下,蓝海银行接下来将如何进一步扩张业务、差异化发展?记者将继续关注。

本文由《赣商》杂志旗下新媒体·洞见财经原创出品,未经许可,请勿转载。线索征集热线:13257094128。

威海蓝海银行

业绩

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。