原标题:民生银行去年营收降8.7%,地产业不良贷款余额增2倍,员工平均年薪涨5.5%

作者|冯紫彤

3月30日,民生银行召开2021年度业绩发布会,对2021年的经营情况、改革现状等进行了介绍,并回答了投资者、分析师关注的重点问题。

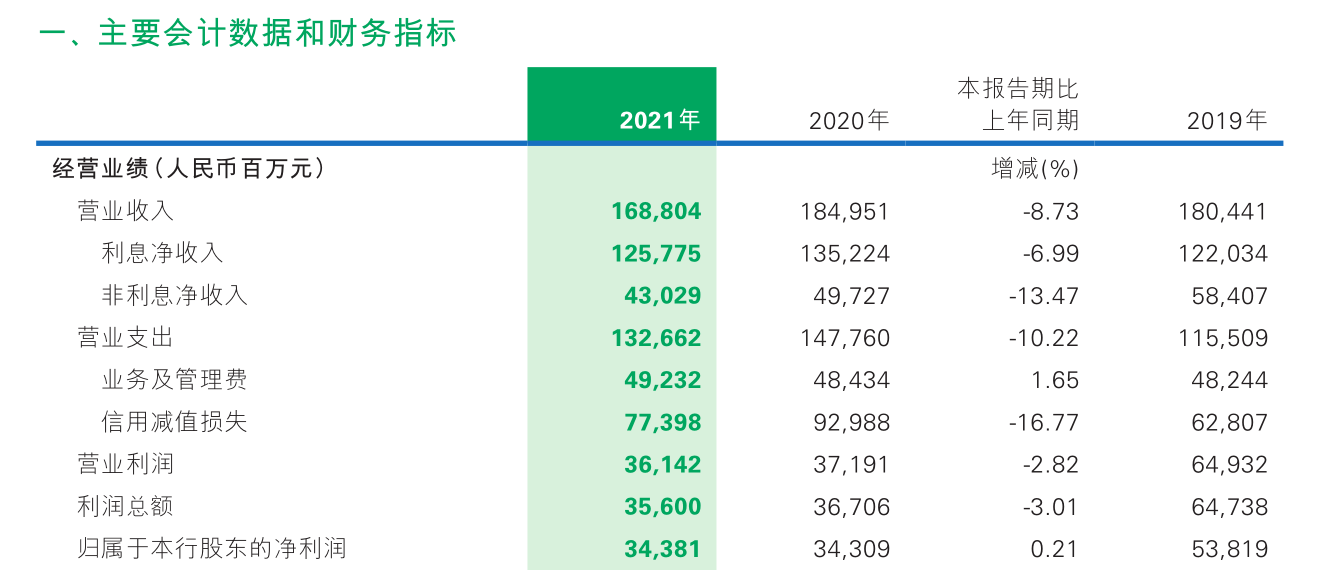

年报数据显示,2021年,民生银行实现营业收入1688.04亿元,同比下降8.73%,其中利息净收入、非利息净收入均同比下降;净利润则恢复正增长,全年实现归母净利润343.81亿元,同比增加0.72亿元,增幅0.21%。

截至2021年末,民生银行资产总额6.95万亿元,比上年末增加25.53亿元,增幅0.04%;其中发放贷款和垫款总额4.05万亿元,比上年末增加1917.61亿元,增幅4.98%,在资产总额中占比58.19%。

截至年末,民生银行不良贷款率1.79%,比上年末回落0.03个百分点;拨备覆盖率比上年末提升5.92个百分点至145.3%。

民生银行董事长高迎欣还在业绩会上表示,为了激活团队、激发员工的战斗力和创造性,在人力资源管理和组织效能提升方面改革力度较大。2021年,民生银行总行一级部门和下设处室人员精简了将近20%,同时加大提拔和选用了一批年富力强的、有使命担当的优秀人才充实到各个关键的岗位。

“要有一个有市场竞争力的人才管理体系和薪酬体系,能够吸引到最优秀的人才”,高迎欣表示。

年报数据显示,截至2021年末,民生银行员工总数60232人,较上年末增长970人;其中,总行员工12870人,较2020年减少1130人。

2021年,民生银行员工平均年薪酬福利51.41万元,2020年为48.73万元。

营收下降为压降非标投资、优化客户结构等多因素所致

2021年,民生银行实现营业收入1688.04亿元,同比下降8.73%。

对于营收下滑,民生银行在年报中解释为大幅压降非标投资,信托及资管计划、理财产品等非标投资日均规模同比下降2459.03亿元,相应的利息收入及非息收入分别同比下降54.86亿元和65.25亿元。

而为了优化贷款客户结构,落实国家减费让利政策,民生银行发放贷款和垫款平均收益率同比下降0.39个百分点,贷款利息收入同比减少31.00亿元。

业绩会上,民生银行副行长李彬补充道,调整贷款结构方面,民生银行加大了对高评级客户的贷款投放,这对贷款收益有一定影响,但同时也降低了信用风险。

李彬表示,2021年,民生银行对公房地产贷款较上年末降低了788亿元,在各项贷款中占比8.9%,较上年末占比降低了2.5个百分点,这部分高收益贷款的下降也影响了利息收入。

此外,在债券投资结构调整方面,李彬介绍,民生银行增加了流动性较强的国债、地方债配置,同时降低了收益率较高、但风险较大的ABS及企业债规模。企业债投资余额比上年末下降228亿,降幅5.8%。

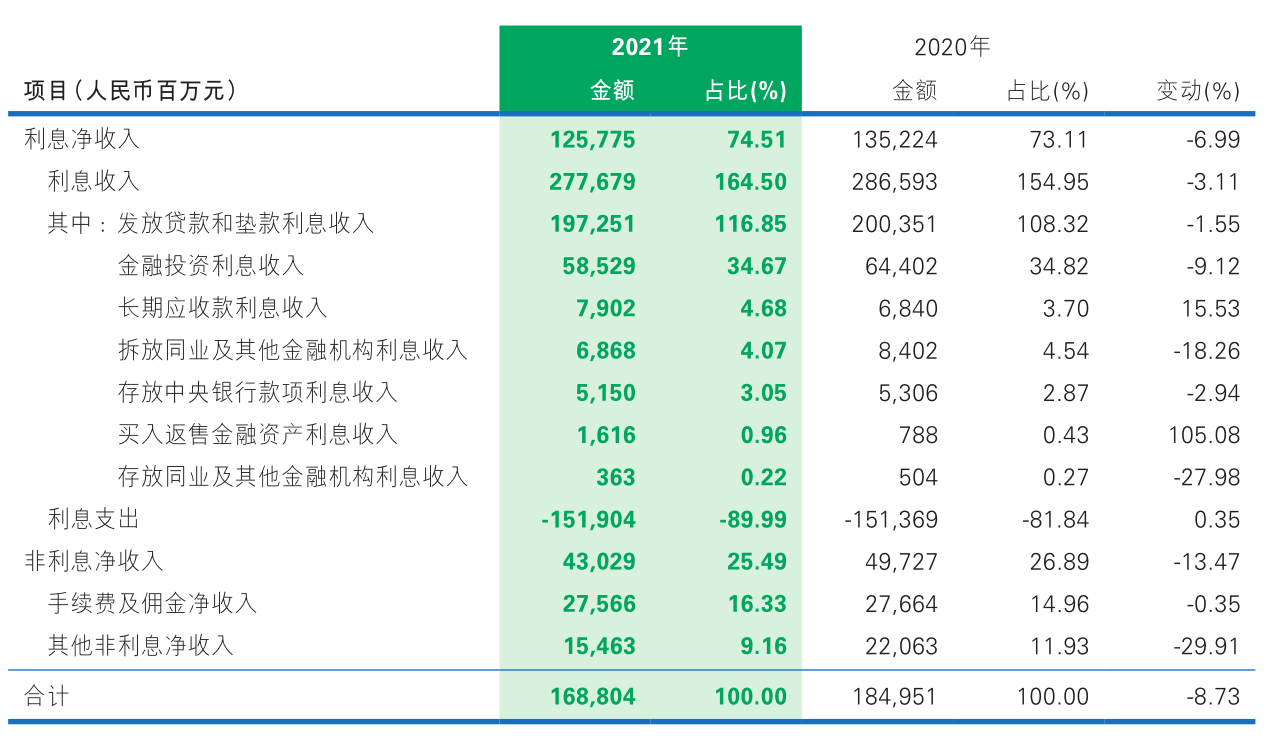

年报数据显示,2021年度,民生银行1688.04亿元营收中,74.51%来自利息净收入,为1257.75亿元,同比下降6.99%,主要因年内净息差的下降;非利息净收入为430.29亿元,同比下降13.47%,不过手续费及佣金净收入同比变动不大,为275.66亿元,同比减少0.98亿元。

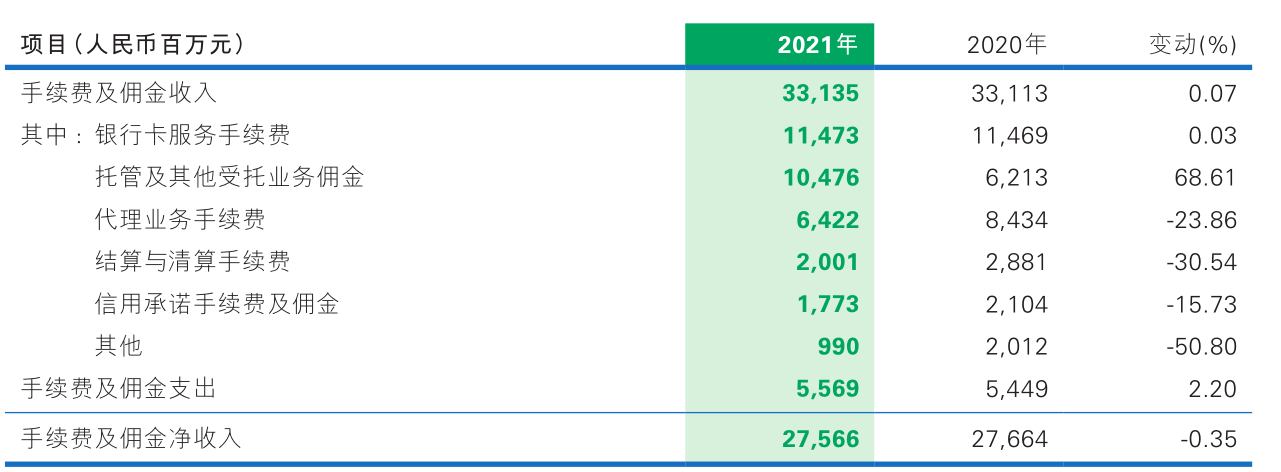

2021年度,民生银行各项手续费收入中,仅托管及其他受托业务佣金,因理财产品固定管理费及浮动管理费收入的增长而同比大增68.61%;其余各项目收入均有所减少。

代理业务手续费同比减少20.12亿元,主要是根据监管政策导向以及受市场环境影响,代理趸交保险以及融资类信托等业务规模持续压降,相应的代理手续费收入下降;结算与清算手续费同比减少8.80亿元,主要是福费廷业务模式调整以及市场波动影响,国内信用证收入下降所致。

不良率整体微降,房地产业不良贷款余额大增215%

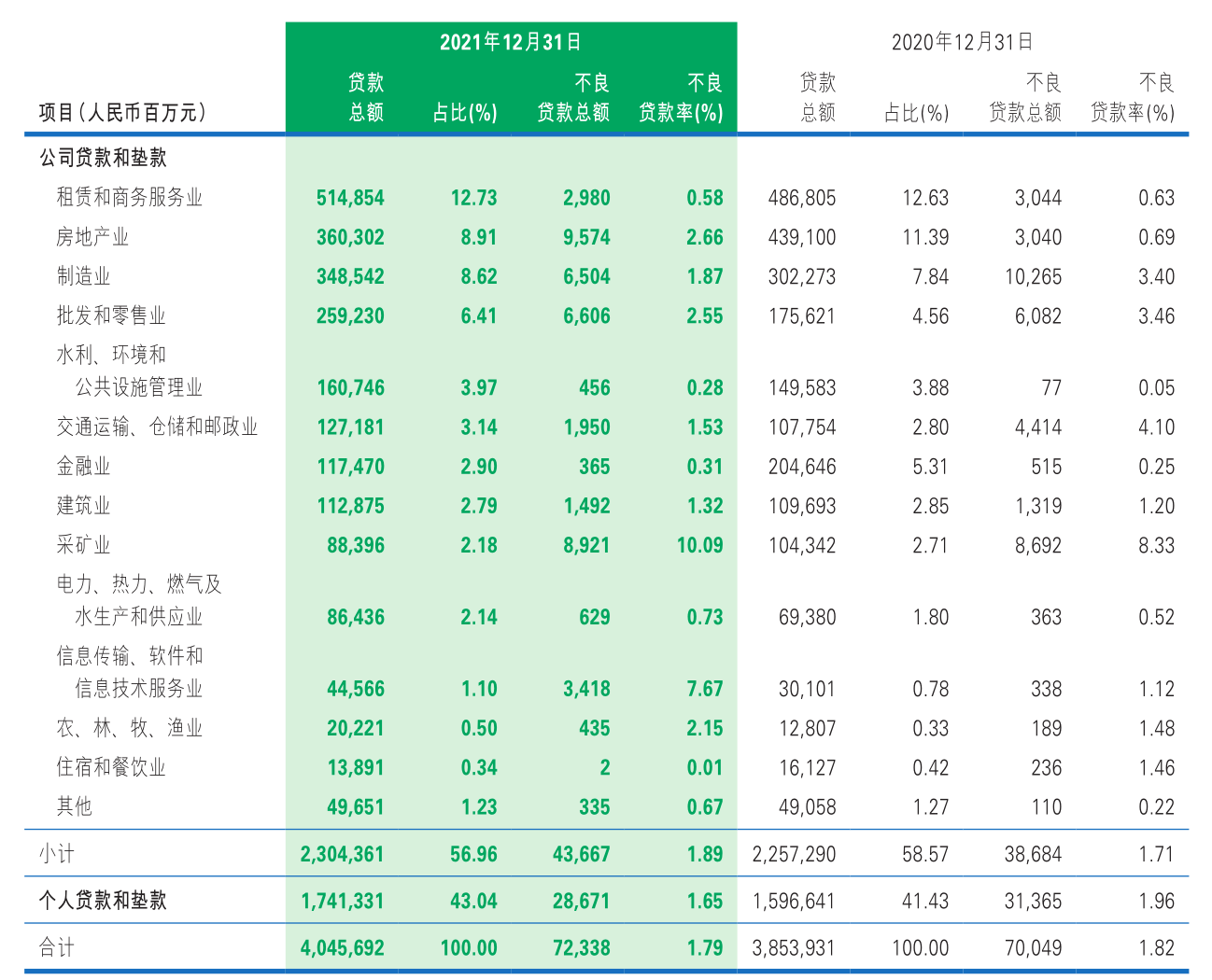

与去年同期相比,截至2021年末,民生银行总资产规模近乎“原地踏步”,但发放贷款和垫款总额同比增长4.98%。其中公司贷款占比56.96%,年末余额为2304.36亿元,同比增长2.09%;个人贷款增速稍快,为9.06%,年末余额1741.33亿元。

不良贷款“一升一降”,截至2021年末,民生银行不良贷款总额723.38亿元,比上年末增加22.89亿元;不良贷款率1.79%,比上年末下降0.03个百分点;同时拨备覆盖率提升5.92个百分点至145.3%,低于同业股份行。

分类来看,与2020年末相比,民生银行不良贷款余额的增长近乎全部来自公司贷款。

截至2021年末,民生银行公司不良贷款总额436.67亿元,比上年末增加49.83亿元,不良贷款率1.89%,比上年末上升0.18个百分点;个人不良贷款总额286.71亿元,比上年末减少26.94亿元,不良贷款率1.65%,比上年末下降0.31个百分点。

按行业看,民生银行公司贷款主要集中在租赁和商务服务业、房地产业、制造业,其中,房地产业贷款总额3603.02亿元,比上年末下降787.98亿元,占总贷款比例为8.91%。

公司不良贷款主要集中在房地产业和采矿业。2021年末,民生银行房地产业公司贷款不良率同比增长1.97个百分点至2.66%,不良贷款余额同比增长65.34亿元;采矿业公司贷款不良率由8.33%增长至10.09%。

业绩会上,民生银行副行长石杰表示,“2021年下半年以来,受多种因素叠加影响,房地产行业前期累积的风险开始显现,部分高杠杆的房企出现了资金链问题,我行房地产业务资产质量承压”。

年报数据显示,截至2021年末,民生银行对公房地产业授信业务余额4734.44亿元,比上年末下降19.81%。其中,房地产业贷款余额3603.02亿元,占比76.10%,比上年末下降787.98亿元,降幅17.95%。

截至2021年末,民生银行房地产相关净值型理财、委托贷款、合作机构主动管理的代销信托、主承销债务融资工具等业务余额875.85亿元,比上年末下降270.46亿元,降幅23.59%;其中,净值型理财余额403.73亿元,主要投向住房抵押贷款证券化业务及商业房地产抵押贷款证券化。

同时,年报内容显示,“房地产贷款、保函及非标投资业务主要投入房地产开发项目,项目主要集中在一、二线城市,且以项目土地、在建工程抵押,追加项目公司股权质押和集团担保,抵质押物整体足值,房地产项目风险总体可控”。

业绩会上,石杰判断,目前房地产行业仍然处于风险释放阶段。

关于2022年的资产质量情况,民生银行副行长袁桂军表示,“整体来看,在化解存量和严控增量情况下,我行不良贷款生成率下降的趋势已经形成”。同时,袁桂军预计,2022年民生银行资产质量将稳中向好,不良率保持稳步下降,拨备覆盖率保持稳中有升。

民生银行

2021年

业绩

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。