近日,福建华通银行披露2021年年度报告。年报显示,2021年华通银行营业收入、净利润首次“双降”,净利润同比降幅达50%,净利润规模在民营银行中垫底。分业务来看,华通银行中间业务连亏三年,利息净收入首度下滑。此外,华通银行存贷款业务均承压,规模较上年末明显下降,降幅分别约为20%和30%,带动资产、负债规模双双“缩水”。

净利润“腰斩”,净利润规模在民营银行中垫底

华通银行总部位于福州,是全国第二批试点民营银行之一,于2017年1月16日正式开业,注册资本24亿元,股东包括永辉超市股份有限公司、阳光控股有限公司等八家闽籍民营企业。

年报显示,2017年,刚刚开业的华通银行实现营业收入1.52亿元,而同年,华通银行净亏损也高达1.67亿元。2018年,华通银行营业收入为1.74亿元,同比增长14.33%;净亏损缩窄至5038.88万元,缩窄幅度达69.75%。

2019年,开业第三年的华通银行扭亏为盈,实现净利润211.41万元,同时营业收入增长至2.31亿元。2020年,华通银行营业收入和净利润均大幅增长,分别达到4.91亿元和1043.99万元,同比增速分别为112.89%和393.82%。

可好景不长,2021年,华通银行营业收入和净利润双双下降,营业收入同比下降36.34%至3.13亿元,净利润同比下降50.44%至517.41万元。这是华通银行开业以来首次营业收入、净利润“双降”。

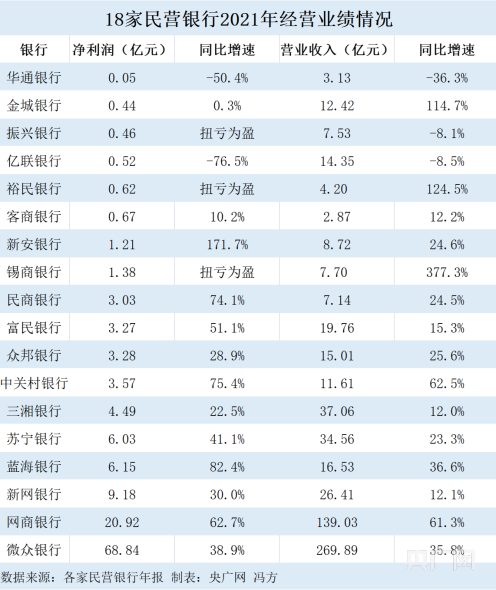

据银保监会网站披露,截至2021年12月末,我国开业的民营银行共19家。截至发稿,仅华瑞银行未公布2021年年报。央广网记者梳理发现,在公布2021年年报的18家民营银行中,仅华通银行和亿联银行营业收入、净利润双降。按规模来看,华通银行2021年在18家民营银行中净利润垫底,且是唯一一家净利润不足千万元的民营银行。

中间业务连亏三年 营业支出常年高企

开业五年来,华通银行净利润最高的年份是2020年,当年实现净利润约1044万元,而同年营业收入达到近5亿元。其余四年中,2017年和2018年华通银行均大规模亏损,2019年和2021年净利润分别约为211万元和517万元,对应营业收入则分别超过2亿元和3亿元。

分业务来看,华通银行中间业务已连亏三年,主要业务收入规模也出现收缩。2017年和2018年,华通银行手续费及佣金净收入分别为52.05万元和58.68万元。2019年起,华通银行手续费及佣金净收入陡然转负,且亏损幅度在逐年增加,2019年至2021年,该行手续费及佣金收入分别为-2315.04万元、-8521.71万元和-1.33亿元。另外,该行利息净收入也在多年增长后首次转向下降。2021年,华通银行实现利息净收入4.18亿元,同比下降25.56%。

从成本角度看,华通银行营业支出常年高企,对净利润形成拖累。开业前两年,华通银行营业支出均明显高于营业收入,自2019年扭亏为盈以来,营业支出水平仍居高不下。央广网记者计算发现,2017年至2021年,华通银行营业支出与营业收入的比值分别为252.35%、138.71%、99.46%、97.58%和99.63%。而在历年的营业支出中,业务及管理费均占较大比重。

2021年下半年,东方金诚国际信用评估有限公司对华通银行出具主体长期信用评级报告。东方金诚指出,该行经营时间较短,收入随着信贷资产规模的波动而波动,受获客成本和科技系统使用费较高影响,该行盈利能力很弱。

东方金诚进一步指出,从业务构成来看,存贷款利息净收入是该行收入和利润的主要来源,投资收益对营业收入贡献度较低。除此之外,该行线上存款获客引流费较高,手续费及佣金净收入为负,对营业收入形成一定侵蚀。由于线上存款获客引流费、线上贷款平台通道费等支出快速增加对营业能力形成较大侵蚀,加之业务及管理费较高,其净利润一直处于较低水平。同时2021年以来伴随互联网存贷款监管政策收紧,该行业务规模有所收缩,盈利能力水平仍然较低。

存贷款业务承压 资产、负债规模双双“缩水”

2021年1月15日,银保监会、央行联合发布《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》,规定商业银行通过互联网开展存款业务,应当严格执行存款计结息规则和市场利率定价自律机制相关规定,并且不得通过非自营网络平台开展定期存款和定活两便存款业务。

同年2月20日,银保监会发布《关于进一步规范商业银行互联网贷款业务的通知》,在落实风险控制要求、加强出资比例管理、强化合作机构集中度管理、实施总量控制和限额管理等方面提出要求。

东方金诚表示,依靠多渠道获客引流及互联网流量平台合作推动等,华通银行存贷款业务规模实现快速增长,2018年末-2020年末,该行存款余额年均复合增长率为217.11%,贷款余额复合增长率为180.88%。但在互联网存贷款监管政策出台后,叠加缺乏线下网点和线下队伍竞争力不足等原因,预计该行存贷款规模将回落。

年报显示,2021年末,华通银行吸收存款115.70亿元,较上年末下降19.88%;发放贷款和垫款86.33亿元,较上年末下降29.44%。此外,华通银行2021年末资产、负债规模双双“缩水”,总资产较上年末下降18.44%至184.34亿元,总负债较上年末下降20.41%至162.41亿元。

资产质量和资本充足率方面,2021年末,华通银行不良贷款率为1.59%,较上年末下降0.04个百分点,在18家民营银行中排行靠前,不过仍优于全国银行业平均水平;资本充足率为16.87%,较上年末上升0.66个百分点。

东方金诚指出,由于成立初期贷后管理力度较弱、信贷准入审批宽松等原因,该行资产质量面临一定下行压力;2021年以来,随着贷款及投资资产规模下降,该行资本充足性回升,能够较好地满足该行业务发展的需求。

东方金诚认为,受互联网存贷款监管政策影响,预计该行线上存贷款业务规模将收缩,未来业务转型压力较大,叠加同业竞争加剧等因素影响,该行仍存在一定盈利和风控压力。

针对营业收入和净利润“双降”、中间业务连续亏损、存贷款规模下滑等问题,央广网记者致电华通银行官网客服电话进行采访,该行客服人员表示:“我行目前发展稳定,关于我行的情况,我行已对外发布公告或者披露相关信息,一切以公告和披露的信息为准,目前暂不方便接受采访。”

华通银行

净利润

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。