9月金融数据的超预期表现提振市场情绪,也让机构对持续低迷的银行股松了一口气。

今年以来,国内疫情反复、楼市继续调整,加上地缘政治冲突不断,企业和居民的信贷需求陷入低迷,银行基本面和股价双双承压。不过央行11日晚间公布的最新数据显示,9月整体信贷数据表现大幅好于市场预期,券商纷纷喊出利好银行。

但这一“利好”也要差异化看待,尤其各家银行企业信贷“禀赋”不同,居民端贷款还有较大提升空间,楼市销售低迷的抑制因素依然存在。招联金融首席研究员董希淼对记者表示,在一系列地产政策推出后,居民住房消费信心有所恢复,接下来还应进一步加大差别化住房信贷政策实施力度,实体端的复苏也还需要继续提振。

在此背景下,虽然多数机构对四季度经济和银行基本面预期乐观,但最获市场“偏爱”的可能依然是优质的中小银行。在息差和规模双重压力下,银行如何“各显神通”值得期待。

信贷不足银行如何各显神通?

刚进入10月,北京当地的贷款中介就忙得很。上班族阿水(化名)收到了不少于3个推销电话,之前加过微信的销售人员更是开启“消息轰炸”,内容都是询问他是否有资金需求,银行现在有低利率的贷款产品。

事实上,自从9月以来阿水接到的类似电话很多,本以为过了月底“冲刺业绩”的阶段会有所缓解,但事实并非如此,他身边的不少同事朋友都有类似感受。

今年以来,企业和居民的信贷需求整体陷入低迷。10月11日晚间,央行公布了前三季度金融统计数据,其中9月人民币贷款增加2.47万亿元,同比多增8108亿元,相比此前几个月明显改善,大幅超出市场预期。

不过从信贷结构来看,这一亮眼表现的主要支撑来自企业中长期和短期贷款,居民贷款虽然同比少增幅度有所收窄,但整体依然承压。有业内人士指出,相比企业端贷款,居民消费信心的恢复更加缓慢。

加上贷款利率下行带来的息差压力,不少银行开始重点发力零售战略,提升零售贷款占比。

“他们现在主要的‘套路’是说有团体活动,就是把多个有小额需求的个人贷款集合成一个大额,以此向银行争取更低的利率,比如现在最低大概有3.7%到3.85%的产品,但具体是不是真的就不清楚了。”阿水发现,现在贷款中介为了防止客户反感,很多自称是某银行助贷中心的工作人员,并不明确告知确切的身份。

记者在咨询某贷款中介时,对方明确表示,所谓“团贷”的确具有办理速度更快、利率更低、额度更高等优点,而且在其与银行约定的“绿色通道”下审核更宽松,这也是银行因为“贷款量不够”,希望借助外部力量增加业务量。从产品类型来看,经营贷和专门针对上班族的无抵押信用贷是“最受欢迎”的。

虽然各中介关于“合作银行涉及国内多数主流银行”的说法尚难求证,但这与当下不少银行的展业策略的确有相通之处。在9月中旬一次机构调研中,张家港行(4.670,-0.01,-0.21%)明确在上半年加大了信保类贷款的投放,其中主要原因就是疫情影响导致线下展业困难,而线上信保类产品更能方便客户申请。

江阴银行(4.420,-0.01,-0.23%)也在一次调研中回应了增加线上贷款获客量的“技巧”,即对存量授信客群、收单业务客群、按揭业务客群、代发工资客群等行内资源进行分析,通过风险策略模型调整,筛选出预授信客户名单,利用企业微信等方式开展精准营销;此外,引入行内外数据优化额度、利率模型,同时引入客户经理线下辅助尽调,结合线上自动审批和线下补充数据完善模型的优势,满足优质客户提额降息需求,提升客户经理精准营销率和客户用信率。

数据显示,截至今年6月末,江阴银行线上贷款在贷客户数达15645户,较年初净增6251户,增幅66.54%;线上贷款余额13.76亿元,较年初净增5亿元,增幅57.01%。

银行基本面还需要更多支撑

过去几个月以来,受到市场整体环境影响,加上基本面预期不乐观,银行股整体表现不佳,估值持续处于历史低位。最新金融数据公布后,机构纷纷喊多银行。有券商分析指出,四季度可能是银行板块估值修复的窗口期。

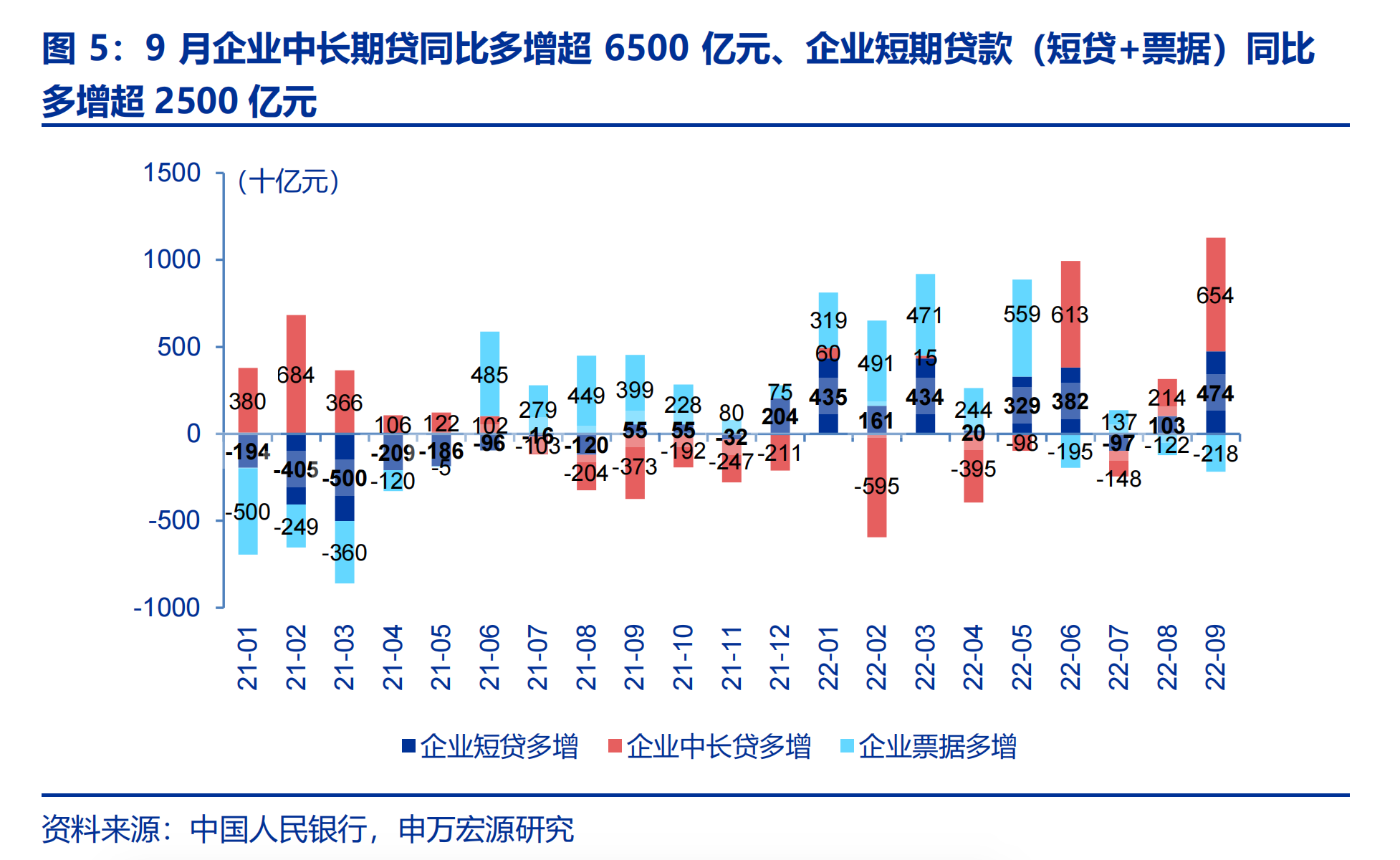

不过值得注意的是,这一利好也需要差异化看待。从企业端贷款来看,数据显示,9月企业中长期及短期贷款分别增加1.35万亿元和6567亿元,同比多增6540亿元和4741亿元,相比7月和8月大幅改善。

浙商证券(9.600,-0.08,-0.83%)首席经济学家李超表示,企业贷款的核心增量来自于政策性银行8000亿元基建领域信贷投放发力及首批3000亿元政策性开发性金融工具落地后的商业银行配套贷款跟进。他认为,“准财政”工具落实效率高,投放基建领域中长期贷款进一步优化了信贷结构,加上9月经济基本面处于弱复苏进程,利润边际回暖带动制造业等信贷需求是重要的边际增量。

而相比企业中长期贷款,企业短期贷款还存在银行季末冲量诉求,以及部分资金空转套利的可能。这也就意味着,只有在相关领域有业务优势的银行才会率先受益,对于机构“偏爱”的城商行、农商行来说,所处区域的经济景气度尤其重要。在券商研报中,江浙一带的优质中小银行明显“更香”。

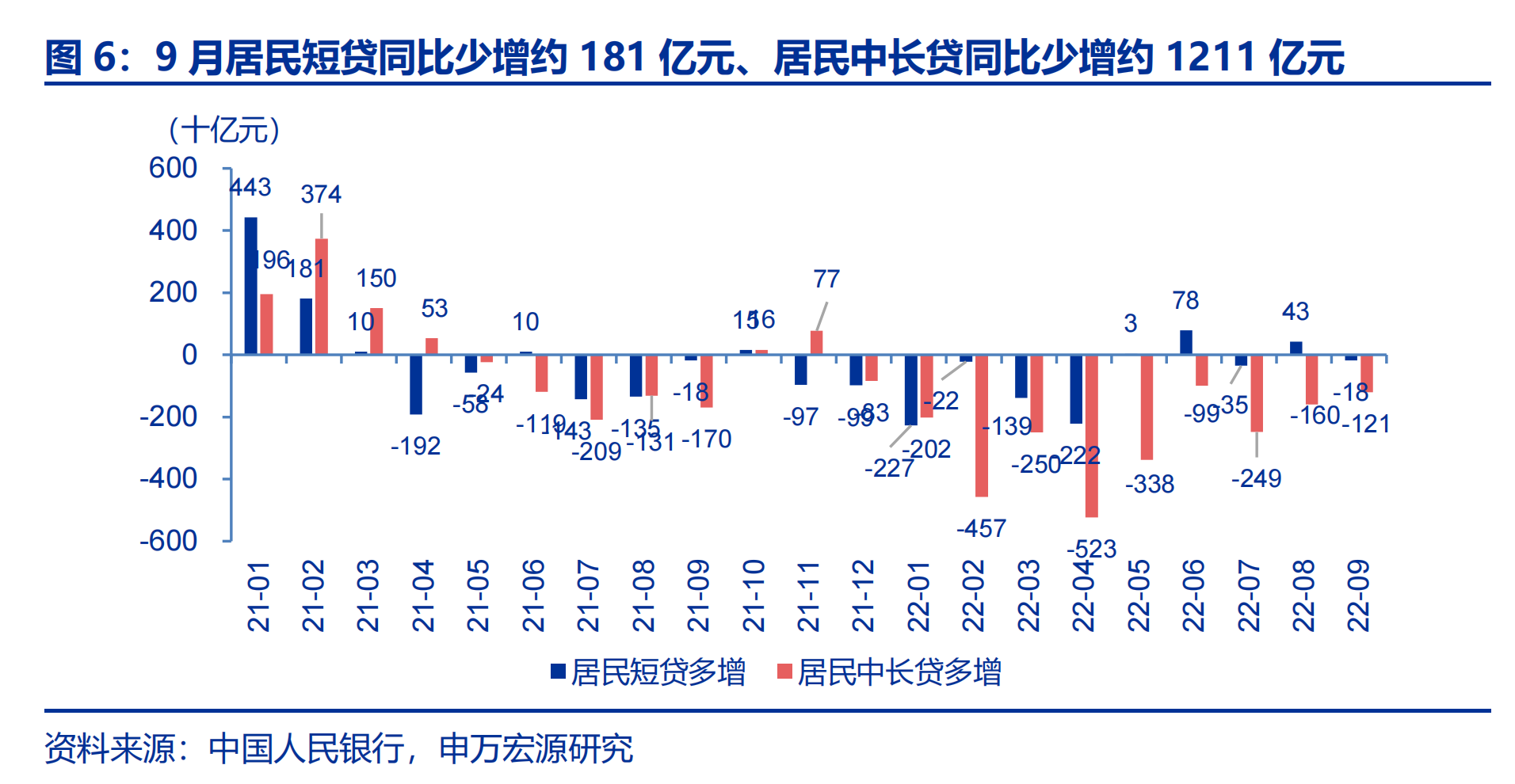

从居民贷款来看,其中反映购房需求的中长期贷款一直是市场的主要担忧。最新数据显示,前三季度住户贷款增加3.41万亿元,同比少增2.94万亿元,其中居民短期贷款、中长期贷款同比分别少增0.54万亿元、2.4万亿元。而从银行负债端来看,前三季度人民币存款增加22.77万亿元,同比多增6.16万亿元。

“在经济下行压力和局部疫情的双重冲击下,居民工作和收入稳定性受到影响,储蓄意愿不断增强,日常消费需求和住房消费需求都有所下降。特别是住房中长期贷款明显下滑,表明房地产市场仍然较为低迷,居民购房意愿较低。”董希淼对记者表示,当前在住房信贷政策和税费减免政策调整之后,居民住房消费信心有所恢复,但后续还应该进一步加大差别化住房信贷政策实施力度。

作为银行高收益、低风险的重要优质资产,居民中长期贷款已经连续10个月同比少增,但9月少增幅度较7月、8月继续收窄,环比增加3456亿元,达到三季度以来最高水平。同期,居民短期贷款反而在上月多增后再次转为少增,不过在上月增长基础上继续改善。

西部证券(5.990,-0.02,-0.33%)宏观分析师边泉水也认为,9月30大中城市商品房成交面积同比跌幅依然较大,对居民中长期贷款的抑制作用依然存在,居民中长期贷款拐点未现,政策还要持续发力。

就在国庆节前,央行、银保监会、财政部、税务总局等多部门出台了一系列地产政策“组合拳”,针对住房商业贷款利率、公积金贷款利率、房屋个税退税等给予优惠空间。董希淼建议,未来还可以加快采取下调首付比例、取消“认房又认贷”、降低贷款利率等措施继续进行优化,更好地稳定和扩大居民住房消费需求。

总体来看,机构对10月乃至整个四季度的金融数据和银行表现都有更高的预期,对政策的期待还在持续。李超预测,当前货币政策仍以稳增长、保就业为首要目标,维持稳健略宽松的政策基调,核心仍在宽信用,预计四季度信贷、社融稳健运行,信贷大概率维持每月同比多增,社融增速也有望企稳继续微升。

信贷

银行

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。