《投资时报》研究员田文会

对于此前已调降贷款增速的重庆农村商业银行股份有限公司(下称渝农商行,601077.SH)来说,应该不愿意在此时看到主要因贷款业务违规导致的一张大额罚单摆在面前。

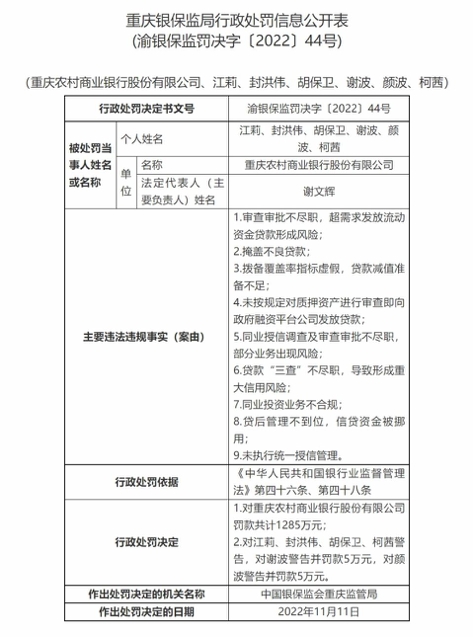

中国银保监会官网11月21日发布的信息显示,因掩盖不良贷款、拨备覆盖率指标虚假等原因,11月11日银保监会重庆监管局决定对渝农商行罚款共计1285万元。

《投资时报》研究员注意到,近几年,渝农商行不良贷款率低出农商行整体不良贷款率较多,拨备覆盖率则高出农商行整体拨备覆盖率较多。

业绩方面,今年前三季,渝农商行营业收入同比降2.21%;归属于本行股东的净利润同比增5.60%。这两项增速皆低于上半年同比增速,增速下降的原因是第三季业绩增速低于上半年,且该季营收和净利润双双同比下降。

渝农商行前三季营收中,利息净收入同比降5%;手续费及佣金净收入同比降20.35%。降幅皆较上半年扩大。

其中,对于手续费及佣金净收入下降的原因,该行上半年情况可作参考。今年上半年,该行手续费及佣金收入下降主要是资金理财手续费同比降63.59%。这对渝农商行财富管理能力形成考验。

上述情况也对该行“零售立行”的战略提出挑战。

《投资时报》研究员还注意到,今年前三季度,渝农商行利息净收入、手续费及佣金净收入的营收占比皆较去年全年下滑。手续费及佣金净收入没能发力去占据利息净收入让出的空间。这反映出渝农商行收入结构尚需改善。

就营收下降、利息净收入下降、手续费及佣金净收入下降等问题,《投资时报》向渝农商行发送了沟通函,截至发稿尚未收到回复。

因贷款等业务违规被罚逾千万

渝农商行领到这张大额罚单,有些出乎意料。

据11月21日银保监会官网发布的信息,11月11日,银保监会重庆监管局决定对渝农商行罚款共计1285万元。

主要违法违规事实有九项,其中大部分涉及贷款业务,主要包括:审查审批不尽职,超需求发放流动资金贷款形成风险;掩盖不良贷款;拨备覆盖率指标虚假,贷款减值准备不足;未按规定对质押资产进行审查即向政府融资平台公司发放贷款;贷款“三查”不尽职,导致形成重大信用风险等。

渝农商行三季报显示,今年三季度末,该行不良贷款率1.23%,与今年上半年末持平,较去年末下降0.02个百分点。2019年末—2021年末,该行不良贷款率分别为1.25%、1.31%、1.25%。

渝农商行不良贷款率较农商行整体不良贷款率低出较多。据银保监会网站信息,今年三季度末,农商行不良贷款率为3.29%,在各类银行中最高。2019年末—2021年末,农商行不良贷款率分别为3.9%、3.88%、3.63%。

不过,渝农商行不良贷款率较为接近A股10家农商行(下称A股农商行)平均水平。今年三季度末,A股农商行不良贷款率均值为1.09%,在A股各类银行中最低。

拨备覆盖率方面,今年三季度末,渝农商行拨备覆盖率为361.26%,较去年末上升21.01个百分点。2019年末—2021年末,该行拨备覆盖率分别为380.31%、314.95%、340.25%。

渝农商行拨备覆盖率远高于农商行整体水平。今年三季度末,农商行整体拨备覆盖率为139.6%,在各类银行中最低。2019年末—2021年末,农商行拨备覆盖率分别为128.16%、122.19%、129.48%。

渝农商行拨备覆盖率与A股农商行平均水平更接近。今年三季度末,A股农商行拨备覆盖率均值为410.77%,2019年末—2021年末则分别为313.27%、314.6%、372.66%。

上述数据显示,2019年末,渝农商行拨备覆盖率高出A股农商行均值较多,但2021年末、今年三季度末则低于A股农商行均值。

在贷款增长方面,今年三季度末,渝农商行客户贷款和垫款总额为6300.38亿元,较上年末增8.22%,低于同期商业银行贷款9.51%的增速,也低该行去年同期13.88%的增速。

《投资时报》研究员注意到,11月15日,渝农商行公告,该行近期收到中国人民银行《准予行政许可决定书》,获准发行不超过30亿元绿色金融债券,募集资金专项用于发放绿色产业项目贷款,及不超过20亿元金融债券,募集资金专项用于发放涉农贷款。

渝农商行三季报显示,今年前三季,该行现金及现金等价物净减少24.98亿元,其中,发行债券收到的现金同比降32.97%,还债券支付的现金同比增30.18%。

第三季净利润下降

业绩方面,渝农商行业绩增速在今年第三季出现下滑。其中,利息净收入、手续费及佣金净收入的同比降幅在第三季都进一步扩大。

渝农商行三季报显示,今年前三季,该行营业收入为225.57亿元,同比降2.21%,增速低于上半年同比增1.03%;归属于本行股东的净利润为92.42亿元,同比增5.60%,较上半年同比增11.26%下降。

渝农商行前三季净利润增速与商业银行整体表现一致,即前三季较上半年下滑,但不如A股上市银行整体情况。

银保监会数据显示,今年前三季,商业银行整体净利润同比增1.24%,增幅较上半年7.08%的同比增幅下降。Wind数据显示,今年前三季,A股上市银行归属于母公司股东净利润整体同比增8.02%,高于上半年同比增速7.54%。

渝农商行前三季业绩同比增速较上半年下降,原因是第三季业绩增速较上半年明显放缓。今年第三季度,渝农商行营业收入同比降8.45%;归属于本行股东的净利润同比降5.14%。

营收项目方面,该行今年前三季营业收入中,利息净收入为188.45亿元,同比降5%,降幅较上半年2.39%扩大;手续费及佣金净收入为14.72亿元,同比降20.35%,降幅也较上半年17.71%加大。

其中,影响利息净收入的净利息收益率今年前三季为1.98%,同比下降0.23个百分点,较上半年下降0.05个百分点。而且,近两年,该行净利息收益率持续下滑,2019年—2021年分别为2.33%、2.25%、2.17%。

手续费及佣金净收入方面,该行今年前三季手续费及佣金收入同比下降8.78%,手续费及佣金支出则同比大幅上涨2.07倍。

手续费及佣金收入下降的原因可用上半年情况作参考。该行今年上半年手续费及佣金收入下降主要是资金理财手续费下降,额度为2.74亿元,同比降63.59%。渝农商行称,下降主要是整体市场资产收益率下降所致。

渝农商行今年半年报显示,该行以零售立行,把零售作为发展之基和立行之本,以大零售业务为核心竞争力,提高财富管理、消费金融、小微金融的服务能力和贡献度。该行新零售“五心”策略也包括“专心服务高净客户,做强财富管理。”

而资金理财手续费较快下降可能考验该行财富管理的能力。

营收占比上,今年前三季,渝农商行利息净收入占营收的比例为83.54%,低于去年全年的85.06%。

在利息净收入占比下滑的同时,渝农商行手续费及佣金净收入占比并没有顶上。今年前三季,该行手续费及佣金净收入占营收的比例为6.53%,低于去年全年的8.83%。

而作为该行其他主要营收项目的投资收益和公允价值变动收益,波动性又较大。

《投资时报》研究员注意到,渝农商行今年前三季之所以在营收下降的同时净利润仍然增长,主要功臣是信用减值损失缩减。今年前三季,该行信用减值损失为51.34亿元,同比降17.23%,降幅较今年上半年同比降幅8.44%进一步扩大。

渝农商行领千万罚单

资料来源:中国银保监会官网

渝农商行

业绩

罚单

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。