恒大彻底退出后,盛京银行股份有限公司(以下简称:盛京银行,2066.HK)净利润迎来转机。根据盛京银行发布最新年报,截至2022年末,盛京银行资产总额为10824.13亿元,较年初增长7.6%;实现营业收入161.53亿元,同比增长4.4%;实现归属于母公司股东的净利润9.80亿元,同比增长143.8%。

值得注意的是,净利大增的同时,盛京银行盈利能力指标依然连续五年不达标,平均总资产回报率2022年为0.1%,仅为监管指标的16.7%。平均权益回报率1.26%,同样连续五年未达标。同时盛京银行资产质量也改善不大,2022年不良率仍然达到3.2%,远高于去年同期银行业不良平均水平。

此外,盛京银行在消费者投诉方面也有待改进,据辽宁银保监局最新披露的银行业投诉情况通报显示,2022年全年,盛京银行投诉量高达1619件,位居辽宁省银行业第一(包含国有银行辽宁分行、全国性股份制银行辽宁分行、城商行、民营银行)。

针对经营业绩、盈利能力、资产质量以及消费者投诉等问题,发现网向盛京银行发去采访沟通函,截至发稿前,盛京银行未就有关问题给予合理解释。

实现扭亏为盈 但盈利指标连续多年未达标

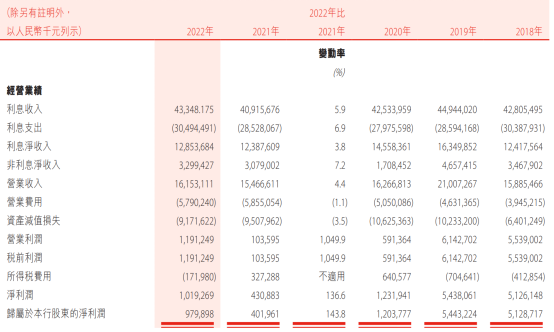

随着恒大系彻底退出,2022年盛京银行在营收小幅增长的情况下,净利润却实现大幅增长。根据3月24日盛京银发布的2022年年报显示,截至2022年末,盛京银行资产总额为10824.13亿元,较年初增长7.6%;其中,发放贷款和垫款总额6133.62亿元,较年初增长4.7%;吸收存款总额7715.66亿元,较年初增长4.7%。

(数据来源:盛京银行2022年度业绩公告)

营收净利润方面,截至2022年末,盛京银行实现营业收入规模为161.53亿元,增加6.87亿元,同比增长4.4%;实现归属于母公司股东的净利润9.80亿元,增加5.78亿元,同比增长143.8%。

针对2022年实现归母公司股东净利润大幅增长的情况,盛京银行在年报解释称,主要是积极贯彻国家政策和监管要求,聚焦主责主业,持续优化资产负债结构,加大信贷投放,全力支持实体经济恢复增长,生息资产规模稳步增长,以及加强政策、市场研判,优化境内外债券、外汇等资产品种投资交易策略,交易净收益同比增长,带动营业收入同比增加;持续加强全面风险管理和不良资产清收处置,经营发展更趋稳健,资产质量和拨备计提力度保持稳定。

值得注意的是,年报中还显示,2022年盛京银行资产减值损失为91.72亿元,同比减少3.36亿元,降幅3.5%。

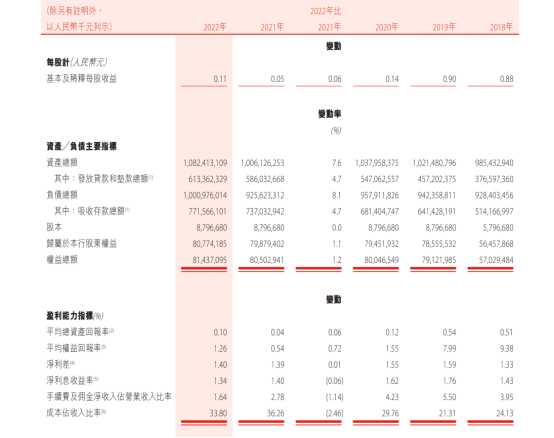

实现扭亏为盈的背后,盛京银行盈利能力依然有待提升,据年报数据显示,2022年,盛京银行平均总资产回报率仅为0.1%,与监管指标的不低于0.6%相差胜远。实际上,盛京银行自2018年以来,平均总资产回报率就没有达标,数据显示2018年-2022年,盛京银行平均资产总资产回报率分别为0.51%、0.54%、0.12%、0.04%、0.1%,连续五年低于监管要求。

(数据来源:盛京银行2022年度业绩公告)

同时,盛京银行平均权益回报率指标也堪忧,年报数据显示,2018年-2022年平均权益回报率分别为9.38%、7.99%、1.55%、0.54%、1.26%,同样连续五年未达不低于11%的监管指标要求。

值得注意的是,上述两项指标均在2020年出现暴跌,平均总资产回报率从前一年的0.54%骤降至0.12%,而平均权益回报率则从7.99%降至1.55%的水平,最终导致盛京银行的净利润在2020年及2021年同比分别大幅下降77.9%和66.6%。

不良率3.2% 资产质量有待改善

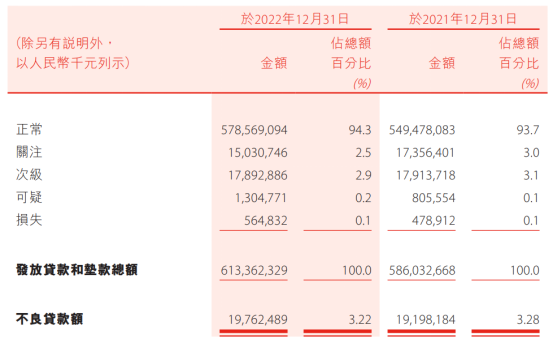

盈利能力疲软的同时,盛京银行资产质量待改善。尽管此前盛京银行起诉恒大通过股权质押向该行借款325.95亿元来缓解资产困境。但截至2022年12月末,盛京银行不良贷款余额197.62亿元,不良贷款率3.22%,较上年末下降0.06个百分点;贷款减值准备余额为277.27亿元,较上年末增加26.03亿元;拨备覆盖率140.30%,较上年末上升9.43个百分点;贷款拨备比率4.52%,较上年末上升0.23个百分点。

(数据来源:盛京银行2022年度业绩公告)

资本充足率方面,截至2022年12月31日,盛京银行核心一级资本充足率和一级资本充足率均为9.86%,资本充足率为11.52%,较年初有所下降。

值得一提的是,针对资本充足下滑的情况,盛京银行在年报中也表示,该行将与沈阳市财政局签署《专项债券补充中小银行资本金转股协议存款协议》(下称协议)。根据协议,盛京银行将获得不超过150亿元转股协议存款,且全部资金用于补充银行其他一级资本。

需要提及的是,盛京银行不良风险持续高位或离不开房地产业务的影响。截至2022年末,盛京对房地产业的贷款投放为791.99亿元,占贷款总额的12.9%,房地产业也成为盛京银行贷款的第三大行业,而房地产业的不良率为1.7%。不仅如此,盛京银行前十大单一借款人中就有四位来自房地产业。截至2022年末,其向四大房地产客户共发放贷款金额247.92,占贷款总额4.05%。

(数据来源:盛京银行2022年度业绩公告)

而随着恒大集团频频暴雷直至最终退出第一大股东,导致后期不利连锁反应不断影响着盛京银行。企查查数据显示,2022年盛京银行面临的司法案件高达279件,其中多为与恒大集团旗下房地产企业及其他房地产商、建筑公司的票据追索案件。

不仅如此,面对盈利下滑以及资产质量的考验,盛京银行还深陷大量投诉中。根据银保监会辽宁监管局披露的银行业投诉情况通报显示,2022年全年,盛京银行投诉量高达1619件,位居辽宁省银行业第一(包含国有银行辽宁分行、全国性股份制银行辽宁分行、城商行、民营银行)。其中,信用卡业务投诉量1026件,占盛京银行全年总投诉量的63.37%,直接与其后的16家城商行及民营银行拉开了断崖式差距。

随着恒大的彻底退出,国资的接手、新任高管董事的上任以及对零售转型的加码,盛京银行后续能否在新的道路上走出高质量发展,发现网将继续关注。

(记者 罗雪峰 财经研究员 周子章)

盛京银行

盈利能力

不良率

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。