西部首家“A+H”股城商行,重庆银行罕见出现全年营收负增长。年报显示,2022年,重庆银行实现营业收入134.65亿元,同比减少7.23%。但重庆银行净利润却同比增长4.38%。与此同时,该行拨备前利润也为十年来首次负增长,降幅达到12.1%。

值得注意的是,重庆银行资产减值损失较2021年减少15.53亿元,降幅达30%。不仅如此,重庆银行贷款拨备计提也出现较大幅度的减少,数据显示,2022年,重庆银行贷款损失准备余额为101.27亿元,较上年末减少了10.51亿元,降幅为9.4%。

另外,重庆银行不良贷连续四年攀升,为上市以来最高。贷款拨备率下降0.65个百分点至2.91%,已接近监管标准2.5%;不良承压的同时,重庆银行合规经营问题也值得关注。不仅因销售业务不合规被重庆证监局出具警示函,还因委托贷款业务违规等问题,收到多张百万级罚单,共计罚款金额787万元。

针对营收、资产减值损失、不良风险、合规经营等问题,发现网向重庆银行发去采访沟通函,截至发稿前,重庆银行未就有关问题给予合理解释。

上市首现营收下滑 这家西南城商行发生了什么

发布业绩后重庆银行又接连宣布两大股东增持计划的消息,4月18日,重庆银行发布关于稳定股价措施实施进展的公告。截至公告日,该行第一大股东重庆渝富资本运营集团以自有资金通过上海证券交易所交易系统以集中竞价交易方式累计增持该行股份205万股,累计增持金额为1478.81万元。

而此前大股东重庆水利投资(集团)有限公司已经增持3494.48万股,占该行总股份的1.0057%,增持变动比例超过1%。

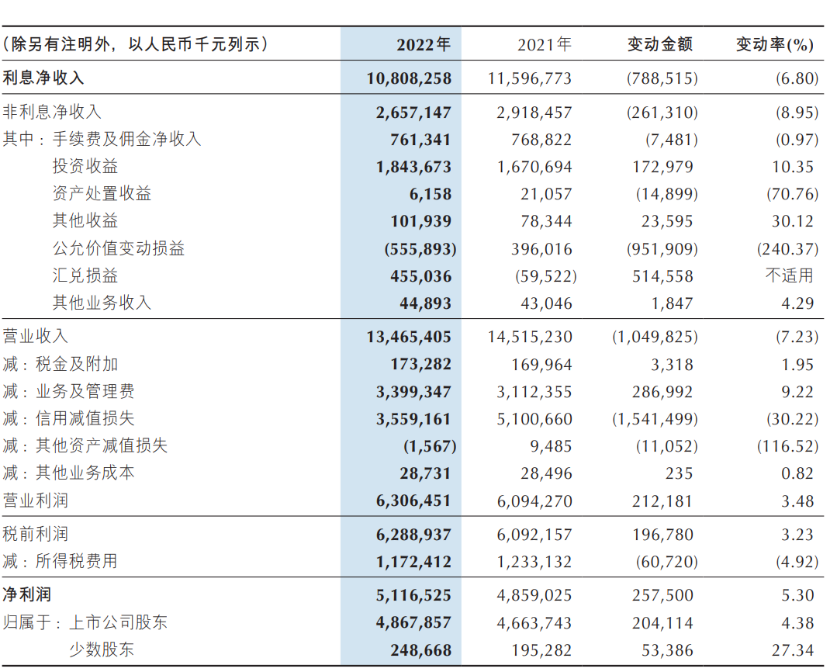

股东接连增持的背后,重庆银行却出现登陆资本市场十年以来,罕见全年营收负增长。据重庆银行年报数据,2022年,重庆银行实现营业收入134.65亿元,同比减少7.23%,为重庆银行近十年以来首次出现营收下滑。但同期,重庆银行归属于股东的净利润为48.68亿元,同比增长4.38%。值得注意的是,重庆银行拨备前利润为98.47亿元,也为十年以来的首次下降,较上年减少13.55亿元,降幅为12.1%。

(数据来源:重庆银行2022年度业绩公告)

从利润表来看,重庆银行的利息净收入和非利息净收入均出现下滑。数据显示,2022年,重庆银行实现利息净收入108.08亿元,在总营收中占比达80.27%;较2021年相比,利息净收入减少7.89亿元,降幅为6.80%。实现非利息净收入营收规模26.57亿元,较2021年同期相比,减少约2.61亿元,降幅达8.95%。

(数据来源:重庆银行2022年度业绩公告)

值得一提的是,作为国内第三家,西部首家A+H股上市城商行,2013年赴港上市近十年来,重庆银行一直保持稳定的业绩增速。据历年数据统计,2013-2021年,重庆银行营收规模从58.22亿元稳步增长到145.15亿元,同期,净利润规模则由23.29亿元增长到46.64亿元,连续九年实现营收和净利润双增,尤其是在2021年回归A股市场首年,重庆银行的营业收入和净利润增速分别为11.24%、5.43%。

(数据来源:重庆银行2022年度业绩公告)

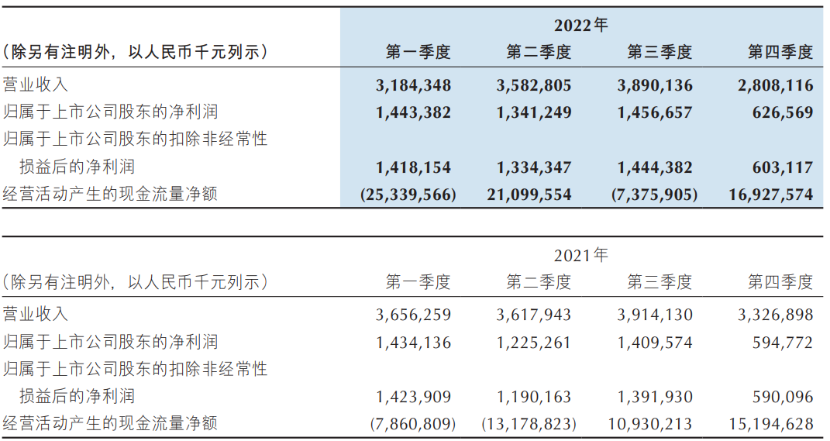

但是进入到2022年以来,重庆银行就出现了明显压力。分季度数据来看,2022年第一、二、三、四季度,重庆银行营业收入规模分别为31.84亿元、35.83亿元、38.9亿元、28.08亿元,同比增速分别为-12.9%、-0.97%、-0.61%、-15.57%。可以看到,2022年以来,重庆银行每个季度的营收都出现的不同程度的下滑,第一季度和第四季度下滑均超过10%以上,尤其是第四季度同比下滑达到15.57%,最终导致重庆银行全年的营收规模出现上市以来首次负增长。

贷款减值损失减少30% 调节拨备覆盖维持净利增长

虽然营收出现上市以来的首次负增长,且利润还实现增长。值得注意的是,重庆银行的拨备前利润为98.47亿元,也是十年以来的首次下降,与2021年相比减少了13.55亿元,降幅为12.1%。

从银行监管的角度而言,拨备本身就是指银行业按五级分类标准所提取的风险准备金。而拨备前利润,就是指商业银行在尚未扣除风险准备金的利润,它等于净利润与风险准备金之和。

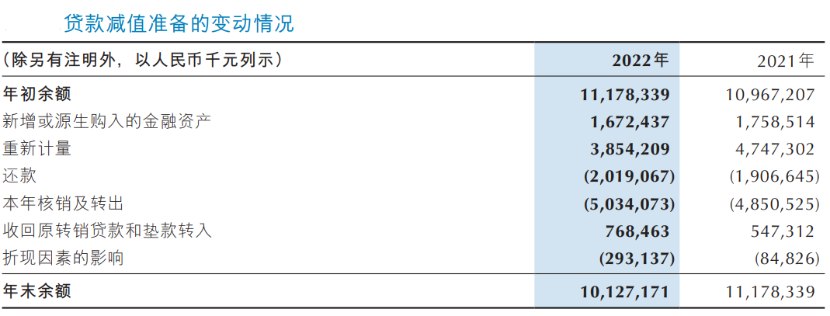

(数据来源:重庆银行2022年度业绩公告)

由于计提的拨备会直接计入损益表冲减当期利润,所以计提贷款损失拨备的多少对于银行业绩会有直接影响。数据显示,2022年,重庆银行计提资产减值损失35.58亿元,较上年减少15.53亿元,降幅30.38%。其中,客户贷款和垫款减值损失为35.19亿元,同比减少11.02亿元,降幅23.85%。

(数据来源:重庆银行2022年度业绩公告)

与此同时,数据显示,2022年,重庆银行贷款损失准备余额为101.27亿元,较上年末减少了10.51亿元,降幅为9.4%。

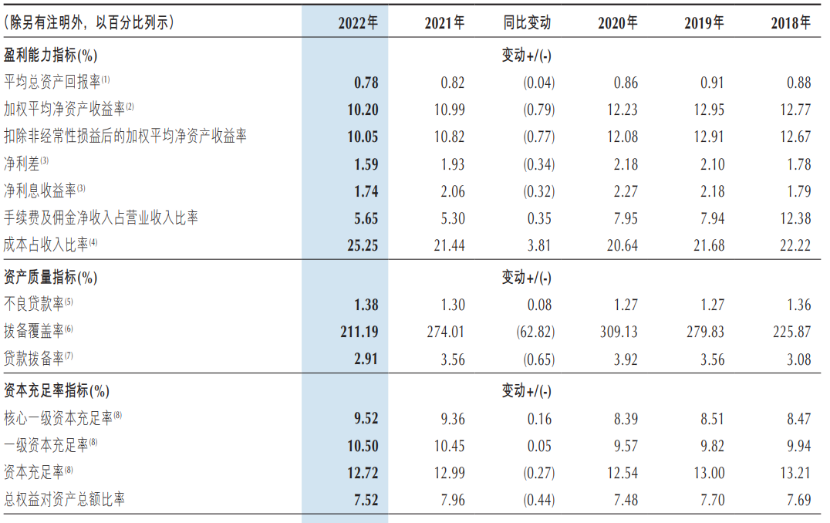

而贷款减值损失拨备计提的减少使得重庆银行的拨备覆盖率出现较大的下降,数据显示,2022年,重庆银行的拨备覆盖率为211.19%,较2021年末下降了62.82个百分点。

作为一项能够反映商业银行风险抵御能力的指标,拨备覆盖率在经济下行压力较大时经常被银行拿来使用。通过降低拨备覆盖率,银行将之前“存起来”的部分利润释放出来,有利于提升银行的整体盈利水平,增强资本积累实力。

(数据来源:重庆银行2022年度业绩公告)

值得注意的是,贷款减值损失虽然大幅降低,重庆银行的信贷资产压力却并没有减轻。截至2022年末,重庆银行不良贷款余额为48.35亿元,较上年末增长7.29亿元;不良贷款率为1.38%,较上年末上升0.08个百分点,也达到重庆银行上市以来最高水平。其中,截至2022年末,重庆银行公司贷款和零售贷款的不良率分别为1.73%、1.3%,较上年末分别上升0.01、0.4个百分点。此外,截至2022年末,重庆银行的贷款拨备率下降0.65个百分点至2.91%,是近5年的低位,已接近监管标准2.5%。

最后,在合规经营方面,中国证券监督管理委员会重庆监管局(以下简称“重庆证监局”)发布消息,近日,重庆银行因基金销售业务存在不合规的情形,重庆证监局决定对其出具警示函。据发现网不完全统计,在2022年,重庆银行因委托贷款资金违规流入房地产企业、贷款风险分类不准确等连收两张百万级罚单,被罚金额累计380万元。此外,重庆银行还因与身份不明的客户进行交易等违法行为,被央行重庆营管部罚款395万元,张琪等3名责任人合计罚款12万元。

股东先后在二级市场增持,对于重庆银行的股价稳定提供了有力支持,而营收负增长则显示出重庆银行经营依然受到一定的挑战。

(记者 罗雪峰 财经研究员 周子章)

重庆银行

城商行

中小银行

银行

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。