作为青岛市第二家一级法人银行机构,青岛农村商业银行股份有限公司(以下简称:青农商行,002958.SZ)近期因信贷违规收千万级罚单引发关注。来自青岛银保监局公布的罚单信息显示,青农商行因贷款管理、同业授信管理不审慎等,合计被罚超3000万元。虽然在严监管趋势下,银行因违规被罚已日趋常态化,但是农商行收到千万级罚单的情况仍较为罕见。

除收到千万级别的罚单外,青农商行业绩也遭遇不小的挑战,2022年营收净利出现双降,成为42家上市银行中,唯一一家营收净利双降的银行。虽然一季度出现回暖,但压力仍在。

值得一提的,该行不良风险抬头,不良率达到近年来新高。此外,还与第三大股东“巴龙系”旗下巴龙国际建设集团有限公司(下称“巴龙建设”)因贷款纠纷对簿公堂,并申请强制执行。

业绩承压下,青农商行近期迎来新一轮人事变动,因年龄原因、工作调动原因,原行长刘宗波及原副行长贾承刚、王建华、李春雷先后辞任。目前青农商行行长已由于丰星代为履行,副行长也已聘任王瑜、姜晖补位,但仍还缺几位副行长,需要补充。

针对上述情况,发现网向青农商行发送采访函请求释疑,青农商行回复表示,一系列改革措施已见到成效。今年一季度,青农商行主要经营发展指标呈现回升向好态势,资产规模达到4632亿元。新形势下,管理层提出了“三年三步走”战略,提升经营管理水平,更快更好地实现高质量发展。

信贷违规收三千万级罚单

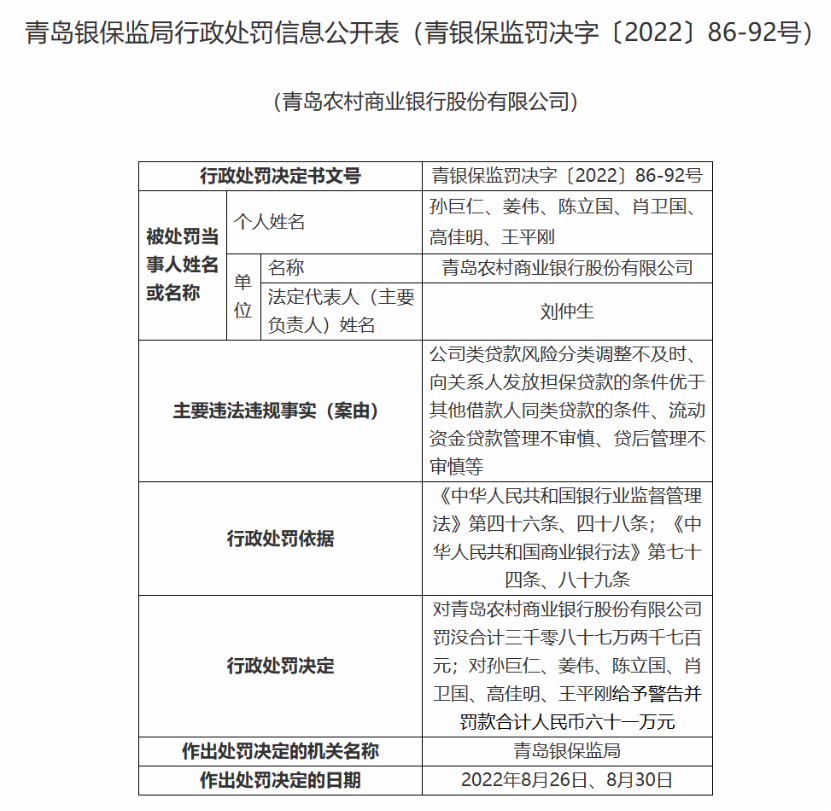

近期,青农商行收到了三千万级的监管罚单。4月28日,银保监会官网披露的行政处罚信息显示,青农商行因贷款管理、同业授信管理不审慎等,被青岛银保监局罚没合计3087.27万元,同时孙巨仁、姜伟、陈立国、肖卫国、高佳明、王平刚相关责任人被给予警告并罚款合计61万元。

(图源:银保监会官网)

对于此次监管处罚,青农商行向发现网表示,本次处罚相关业务主要发生在2020年以前,针对监管检查发现的问题,坚持“当下改”与“长久立”同部署,全力推动检查发现问题整改工作,不断完善规章制度、业务流程和内控措施,目前绝大多数问题已完成整改。

值得注意的是,这已不是青农商行首次收到千万级罚单,2022年1月,青农商行曾因贷款五级分类不准确、投资业务投后风险管控不到位、贷款转保证金开立银行承兑汇票、流动性资金贷款被挪用、房地产贷款管理严重不审慎等被处以4410万元罚款。

对此,青农商行表示,我行将牢固树立“内控优先、合规为本”的理念,重塑内控合规管理体系,加快构建与经营范围、组织结构、业务规模、风险状况相适应的科学授权体系等,提升内控合规管理效能,厚植稳健审慎合规文化,实现内部控制能力和风险防控能力稳步提升。

业绩难言乐观 资产质量承压

合规隐忧之下,青农商行业绩也难言乐观。据年报数据显示,2022年青农商行实现营业收入99.44亿元,同比减少3.43%;实现归母净利润为23.17亿元,同比下降24.41%。对比A股其他上市银行的业绩来看,青农商行是42家银行中唯一营收净利双降的农商行。

针对营收净利润双降情况,青农商行向发现网表示,2022年,受经济调整因素影响,本行持续加强风险抵补能力,加快推进不良资产处置进度,加大拨备计提力度,并持续加大服务实体经济力度,进一步降低实体经济融资成本,同时受贷款重定价效应及市场利率变化的影响,息差水平收窄,使得2022年营收和归母净利润受到一定影响。

数据显示,2022年,青农商行信用减值损失为47亿元,较上年同期增长25.18%,其中发放贷款和垫款信用减值损失是信用减值损失最大组成部分,贷款信用减值损失为45.99亿元,较上年同期增加8.62亿元。

随着青农商行及时调整经营策略,深化结构调整,挖掘非息业务增长点,整体业绩已实现回升。2023年一季度,青农商行实现营业收入26.72亿元,同比增长7.23%,其中利息净收入18.82亿元,实现同比正增长,非息收入7.90亿元,同比增长28.76%,非息收入占比同比增加4.94个百分点;归母净利润实现9.94亿元,同比增长5.58%。

(图源:wind)

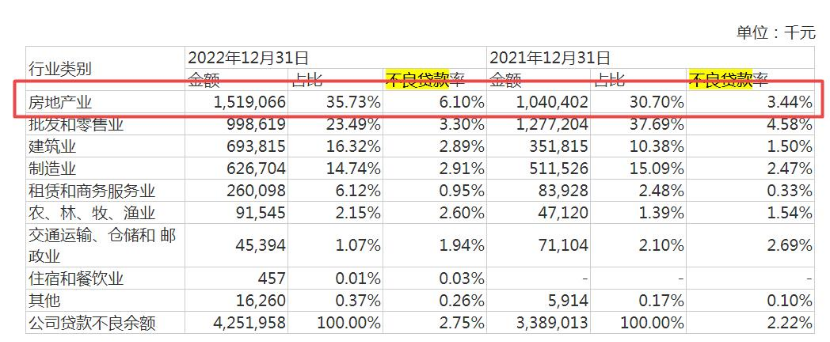

业绩承压的同时,青农商行资产质量有所下滑。2022年青农商行不良贷款率增速较快,是42家A股上市银行中唯一一家不良贷款率超过2%的银行。截至2022年末,不良贷款率为2.19%,较2021年末上升0.45个百分点。其中,青农商行房地产业公司贷款不良余额为15.19亿元,占比35.73%,不良率6.10%,三项数据较2021年末分别增加4.79亿元、5.03%、2.66%。

(图源:2022年年报)

针对不良风险抬头,青农商行表示,2022年不良贷款率上升的主要原因是房地产市场及上下游仍处于调整期,房地产业和建筑业不良贷款有所上升。同时,2022年经济发展受多因素冲击,对部分行业和业务的资产质量产生一定影响,除房地产业和建筑业外,对公贷款中的租赁和商务服务业以及农、林、牧、渔业,个人贷款受冲击较大。

下步将持续优化信贷组织架构和投放政策,推进信贷结构调整,进一步强化信贷管理力度,加大存量不良贷款的清收处置力度,随着存量风险持续出清,控制新增信贷资产质量,不断夯实信贷业务健康高质量发展基础,努力实现资产质量不断向好。本行一季度末不良贷款率为2.09%,较2022年末下降0.1个百分点。

此外,4月28日,青农商行发布的《关于诉讼事项的公告》显示,已向法院申请强制执行,要求第三大股东“巴龙系”旗下巴龙建设偿还3.5亿元借款本金,及近1770万元逾期利息、罚息等费用。据中国执行信息公开网披露数据梳理,截至目前,仅以巴龙国际集团有限公司作为被执行人的涉案被执行标的,已合计多达16.09亿元。根据青农商行2022年年报,截至去年末,巴龙集团与巴龙建设作为一致行动人,合计持股比例为7.20%,位列青农商行第三大股东,且上述股权中的大部分已被质押。

对此,青农商行相关负责人表示,我行对巴龙集团贷款进行依法清收,关于诉讼事项执行情况请关注我行后续的诉讼进展公告。上述贷款我行已计提相应的贷款损失准备,不会对本行当期利润或期后利润产生重大影响。

在股东关联贷款管理方面,青农商行表示下一步将强化关联股东贷款风险管控力度,提高准入标准,前移风险管控关口,严格履行内部审批程序,遵循市场化定价原则,以不优于对非关联方同类交易的条件开展关联交易。同时,加大贷款贷后管理力度,发现风险隐患及时采取有效措施化解处置风险。

高管变动频繁 新管理层如何应对挑战

值得注意的是,2022年以来,青农商行人事变动较为频繁。从去年8月开始,该行董事长、行长、监事长因“超期服役”相继离任。

进入2023年,青农商行迎来新一轮管理层变动。因年龄原因、工作调动原因,原行长刘宗波及原副行长贾承刚、王建华、李春雷先后辞任。随后,副行长职位里仅剩下丁明来。丁明来自2012年6月起担任该行副行长,至今已有11年之久。目前青农商行行长已由于丰星代为履行,此前,于丰星曾出任华夏银行普惠金融部原总经理一职,副行长也已聘任王瑜、姜晖两名有青岛银行履历的人员补位。

“新加入的高管人员均具有数十年国有银行、股份制银行或城市商业银行的丰富管理经验,为青农商行的发展注入了新的活力。对于我行而言,高管层结构进一步优化,将对全行未来改革发展产生积极影响。”青农商行相关负责人表示。

新领导班子下,青农商行接下来将走向何方?青农商行相关负责人表示,“在新班子领导下,青农商行已经确立了未来一段时期的战略规划。即,立足区域实际和自身特点,实施“一年固本强基、两年整体提升、三年塑成标杆”的“三年三步走”战略思路,紧紧围绕服务实体经济的根本宗旨、支农支小的市场定位和“规范化、专业化、数字化”的工作主线,聚焦“客群为重、质量为要、风控为本、合规为先、队伍为基”的经营方针,奋力打造全国农商银行改革发展的党建统领标杆、乡村振兴标杆、实体服务标杆,数智赋能标杆、风险管理标杆、内控合规标杆、优质服务标杆、人才强行标杆和文化引领标杆。相信,在新班子带领下,青农商行将从根本上提升经营管理水平,更快更好地实现高质量发展。”

目前青农商行班子运行顺畅,后期将根据工作需要通过内部选拔、外部引进等多渠道进行增配。

(记者 罗雪峰 财经研究员 周子章)

青岛农商行

农商行

中小银行

银行

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。