换帅后的青海银行股份有限公司(以下简称:青海银行)迎来首考,遗憾的是,这家千亿规模的城商行营收净利增速均出现腰斩,分别下滑60.67%、60.57%。盈利能力堪忧,资产利润率仅为0.2%,连续5年未达“商业银行资产利润率应不低于0.60%”的监管要求。

业绩出现腰斩的同时,青海银行资产质量也持续承压。虽然不良风险有所下降,但依然保持在2.75%的高位。其中,前十大贷款客户中的两大客户贷款被列为关注类贷款。此外,拨备覆盖率也出现不小的下滑。

值得一提的是,青海银行在2022年8月迎来一次重大人事调整,该行原行长蔡洪锐接替李锦军出任董事长一职,而空缺的行长一职至今仍待补位。此外,消费投诉情况也考验青海银行合规经营。

针对营收净利下滑、资产质量以及核心高管补位等问题,发现网向青海银行发送采访沟通函,截至发稿前,青海银行未就有关问题作出合理解释。

资产规模停滞 营收净利增速腰斩

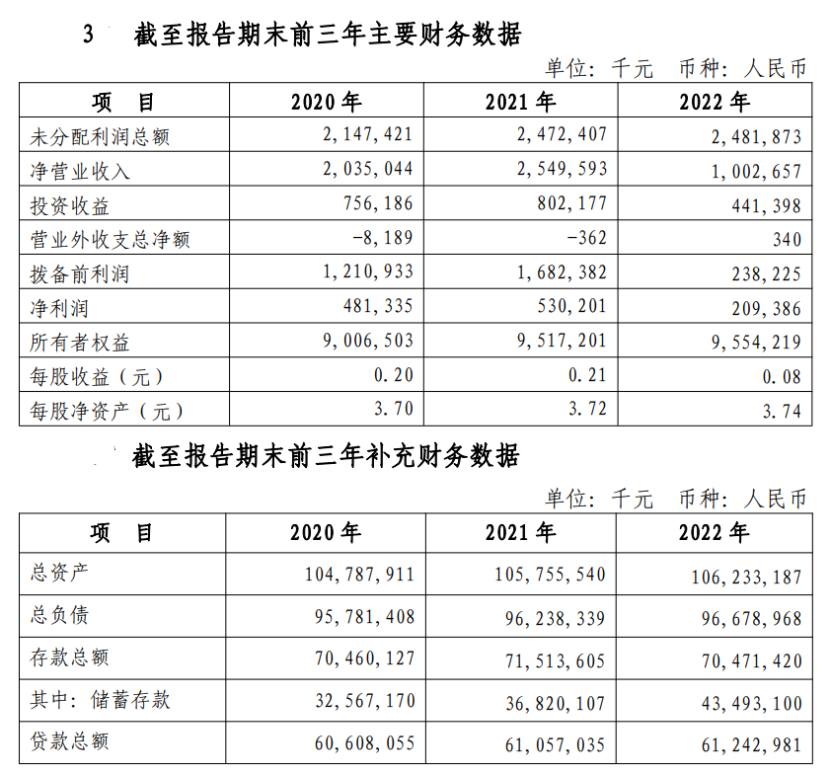

作为青海省首家地方法人股份制商业银行、唯一一家城市商业银行,2022年青海银行业绩再次出现大幅下滑。近期,青海银行披露的2022年业绩报告显示,截至2022年末,青海银行总资产1062.33亿元,增幅0.45%。

值得注意的是,早在2016年青海银行总资产就已突破千亿规模,此后六年间始终徘徊在千亿元左右。据青海银行历年报告,2016年-2021年,青海银行总资产分别为1072.29亿元、1096.94亿元、1039.05亿元、1032.96亿元、1047.88亿元、1057.56亿元,对应增幅分别为52.24%、2.30%、-5.28%、-0.59%、1.44%、0.92%。

(数据截图:青海银行2022年度报告)

经营业绩情况来看,据年报数据,2022年青海银行实现营业总收入10.03亿元,同比下滑60.67%;实现净利润2.09亿元,同比下滑60.57%。营业收入净利润双双大幅下滑,降幅均超过60%。

数据还显示,截至2022年末,青海银行资产利润率0.20%,据梳理的数据显示,2018年-2021年,青海银行资产利润率分别为0.19%、0.44%、0.46%、0.50%,连续五年未达到“商业银行资产利润率应不低于0.60%”的监管要求。

资产质量承压 不良率达2.75%超行业平均水平

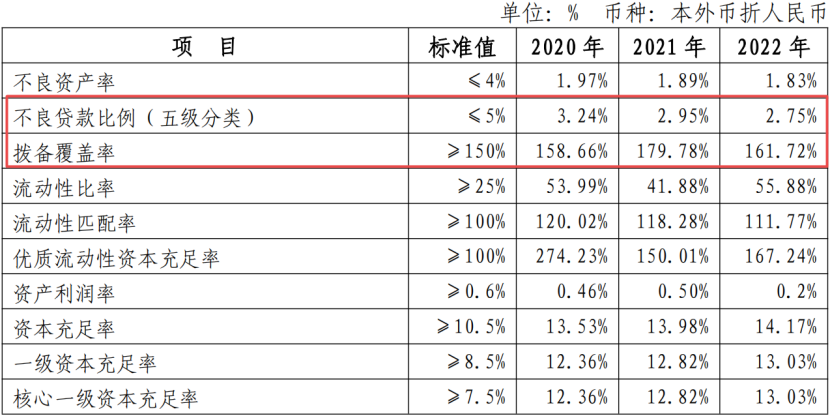

经营业绩堪忧外,青海银行资产质量承压,不良风险依然处于较高水平,年报数据显示,截至2022年末,青海银行不良贷款率2.75%,较上年末减少0.20个百分点,高于同期全国商业银行1.63%、全国城商行1.85%的平均水平;拨备覆盖率161.72%,较上年末减少18.06个百分点,低于同期全国商业银行205.85%、全国城商行191.62%的平均水平。

(数据截图:青海银行2022年度报告)

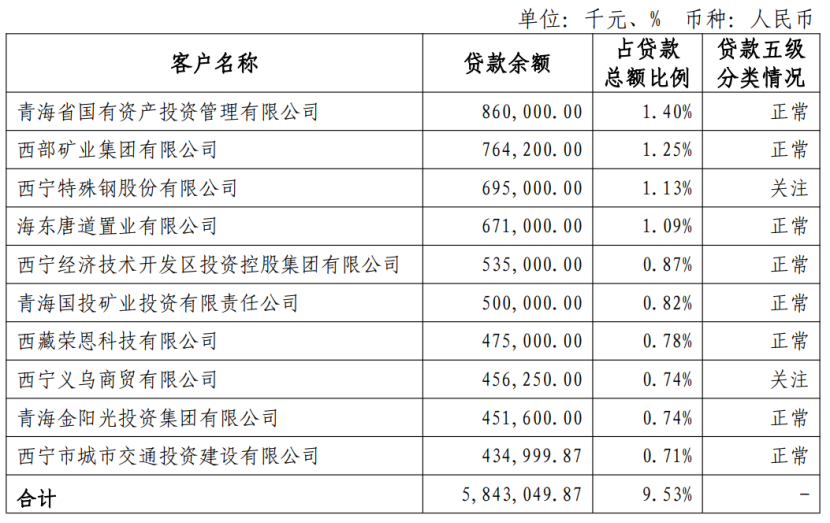

值得注意的是,在十大贷款客户中,第三大客户西宁特殊钢股份有限公司以及第七大客户西宁义乌商贸有限公司,均被标注为关注类贷款,贷款余额分别为6.95亿元、4.56亿元,共计11.51亿元。

(青海银行前十大贷款客户情况:青海银行2022年度报告)

行长一职空缺半年待补位

据公开信息显示,青海银行前身为西宁市商业银行,成立于1997年12月,2008年11月经原中国银监会批准更名为青海银行。成立初始,青海银行注册资本1.01亿元,此后经过四次增资扩股及分红送股,截至2021年11月,注册资本提高到25.57亿元。

更名以来,青海银行已经更换了3任董事长。2018年9月,蔡洪锐空降青海银行担任行长一职,而时任该行行长的李锦军则升任董事长,一个月后,两人的任职资格均获监管核准。在李锦军之前,青海银行董事长为王丽,2020年2月被双开。

据青海银行官网发布的公告显示,该行于2022年8月15日召开五届董事会第九十二次会议,审议通过了《关于选举青海银行五届董事会董事长的议案》,选举蔡洪锐为青海银行五届董事会董事长,免去其青海银行行长职务。同意李锦军辞去青海银行五届董事会董事长、董事及相关专门委员会职务。2022年9月13日,青海银保监局核准蔡洪锐青海银行董事长的任职资格。

公开资料显示,蔡洪锐现年56岁,早期就职于证监会系统,先后担任过青海省金融办副主任、青海省海东市副市长。随着原行长蔡洪锐接任李锦军担任青海银行董事长一职,目前该行行长一职空缺超过半年尚待补位。

关联交易授信集中度接近监管线

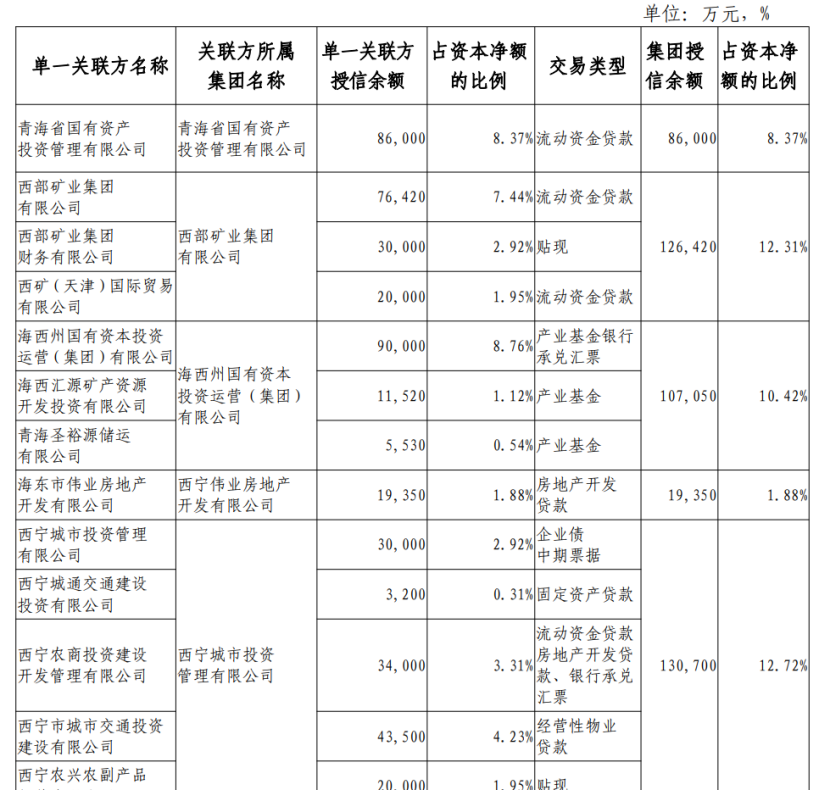

作为一家立足青海省本地的城商行,青海银行相关的信贷业务绝大部分也集中在当地企业和相关机构。虽然对青海银行信贷业务稳定有一定的积极作用,但是,贷款集中较高的风险日益突出,尤其是关联交易风险问题明显。

(数据截图:青海银行2022年度报告)

据年报数据显示,在青海银行公布的关联交易情况中可以看到,集团授信余额占资本金额比例超10%的就有3家,其中有两家超过了12%,逼近单一集团客户授信集中度不应高于15%的监管要求。

对于关联交易管理,青海银行在年报中表示,通过提升公司治理运行水平,以落实“公司治理现场检查”发现问题整改为契机,由表及里深挖体制机制原因,为持续提升公司治理水平筑牢根基。持续规范股权和关联交易管理,动态开展主要股东股权穿透核查,持续做好股东股权质押管理,确保股权管理行为依法合规。进一步理顺关联交易管理流程,有序构建适合本公司自身实际的关联交易管理机制。

针对商业银行单一集团客户授信集中度过高的情况,业内人士分析指出,单一集团客户授信集中度较高反映了银行对部分客户依赖程度比较高,风险较为集中,一旦此类客户出现风险,很容易导致银行风险上升。

值得一提的是,青海银行投诉量一直居高不下,深陷信誉危机。青海银保监局3月发布的《2022年青海银行业监管投诉情况的通报》显示,2022年青海银保监局及各分局向辖内银行业金融机构正式转送投诉854件,同比增长33%。其中,青海银行193件,占投诉总量的22%,同比增长1.8倍;在涉及青海银行的投诉中,贷款业务投诉171件,占城市商业银行投诉总量的88.6%。

对此,青海银行在年报中称,青海银行始终将金融消费者权益保护作为重点工作,从多角度发力,全方位、多层次保障金融消费者权益,夯实消费者权益保护工作主体责任,不断完善消费者权益保护制度体系及工作机制。

(记者 罗雪峰 财经研究员 周子章)

青海银行

城商行

中小银行

银行

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。