西北11家城商行中有5家城商行出现营收净利双降,其中,青海银行营收净利降幅都超60%,营收规模最大的数长安银行,但是净利最高的却是昆仑银行。资产质量方面整体得到改善,但有4家不良在2%以上,其中,长安银行不良规模最大。

继河北省、江西省之后,我们把目光投向大西北。地理上,西北地区深居中国内陆,与俄罗斯、蒙古国、哈萨克斯坦等国相邻。经济发展布局方面,西北地区的经济结构以资源型工业和传统农业为主。其中工业结构以煤炭开采、石油开采和有色金属冶炼为主;农业结构以灌溉农业、绿洲农业和畜牧业为主。

根据原银保监会数据,2022年末全国共有125家城商行,其中西北五省(新疆、青海、陕西、甘肃、宁夏)共有13家城商行,分别是新疆银行、乌鲁木齐银行、昆仑银行、哈密市商业银行、库尔勒银行、新疆汇和银行、甘肃银行、兰州银行、青海银行、宁夏银行、石嘴山银行、西安银行、长安银行。13家城商行中,有3家实现了上市,分别是兰州银行、甘肃银行、西安银行。

截至到目前,除库尔勒银行和新疆汇和银行没有发布2022年度报告外,其余11家银行均已经发布了2022年度业绩报告。原银保监会统计的数据显示,截至2022年末,全国城商银行总资产共计49.89万亿元,西北地区11家城商行资产规模合计2.75万亿元,占全国城商行资产总规模比为5.51%。可见,西北五省区城商行发展相对全国其他地区而言,差距较大。

当然,受地区经济结构、成立时间、经营方式等差异,他们也各有看点。整体来看,11家银行没有一家资产规模超5000亿。经营业绩方面分化较为明显,有5家城商行营收净利双降,3家净利润下滑超20%以上,其中青海银行降幅超60%。资产质量方面,西北11家城商行不良风险得到改善,不过仍有4家不良在2%以上。

资产规模偏小 哈密银行不足500亿

作为西北的13家城商行,他们扎根本土,为地区发展提供金融服务,是地方经济发展的有力推动者。资产规模也普遍实现了相应的增长,但整体偏小,袖珍银行数量不少。数据显示,11家城商行中,有3家资产规模在4000亿元级水平,分别是长安银行、兰州银行、西安银行;有2家在3000亿元级别,即昆仑银行和甘肃银行。其余6家均在2000亿以下,且还有2家不足千亿元,哈密市商业银行资产规模不足500亿。

(数据来源:各银行2022年度报告,发现网制表)

从资产规模扩张速度来看,2022年,西北11家城商行均实现了不同程度的增长,有4家增速在15%以上,其中,新疆银行增速达到40.77%。增速最慢的为青海银行,仅0.45%,其次石嘴山银行也只有1.03%。

7家营收增速负增长 青海银行营收降幅超60%

通过梳理的数据可以看到,西北地区受2022年持续的疫情影响,除昆仑银行,营收整体承压。具体来看,营收规模方面,非上市银行长安银行实现逆袭,规模最大,达到88.06亿元,也是唯一一家营收在80亿元以上的银行。其次,是兰州银行,营收规模为74.5亿元。

此外,西安银行、昆仑银行和甘肃银行营收规模在60亿元以上,乌鲁木齐银行以及宁夏银行营收规模则在30亿元级别,哈密市商业银行营收规模最小,仅有7.72亿元。其余的新疆银行、青海银行等营收规模在10亿元左右。

(数据来源:各银行2022年度报告,发现网制表)

从营收增速来看,仅昆仑银行增速超过10%,三家银行增速在个位数,还有兰州银行、西安银行等7家城商行营收出现负增长,其中青海银行营收下滑最快,降幅达60.67%,另外,石嘴山银行降幅也达到21.95%。

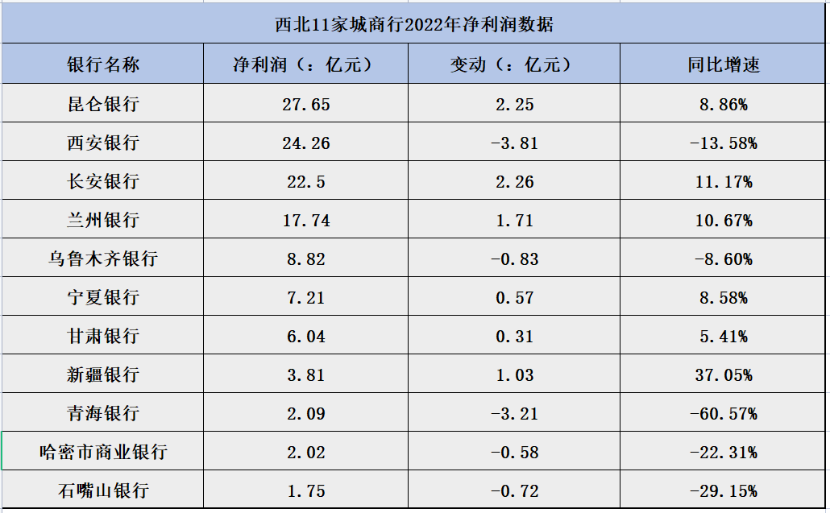

5家净利润负增长,青海银行降幅最大

与营收一样受疫情等情况的影响,西北地区11家城商行盈利能力较弱,与2021年相比,2022年除新疆银行外,其余银行不论是净利润规模还是增速,都有待继续提高。

(数据来源:各银行2022年度报告,发现网制表)

具体来看,净利润规模在20亿元以上的只有3家,分别是昆仑银行、西安银行和长安银行,昆仑银行净利润规模继续领先,达27.65亿元;净利润规模在10亿到15亿元之间仅兰州银行一家,其余7家银行的净利润规模均在10亿元以下。其中,石嘴山银行净利润规模最小仅1.75亿元。

增速上,实现正增长的银行有6家,三家增速在10%以上,其中,新疆银行净利润增速最快,为37.05%。紧随其后的是长安银行、兰州银行,增速分别为11.17%、10.67%。其余2家增速则在10%以下。与此同时,还有5家银行净利润出现负增长,3家银行下滑超20%以上,其中,青海银行下滑最多,降幅超60%,石嘴山银行、哈密市商业银行净利润降幅超20%,分别为-29.15%、-22.31%。

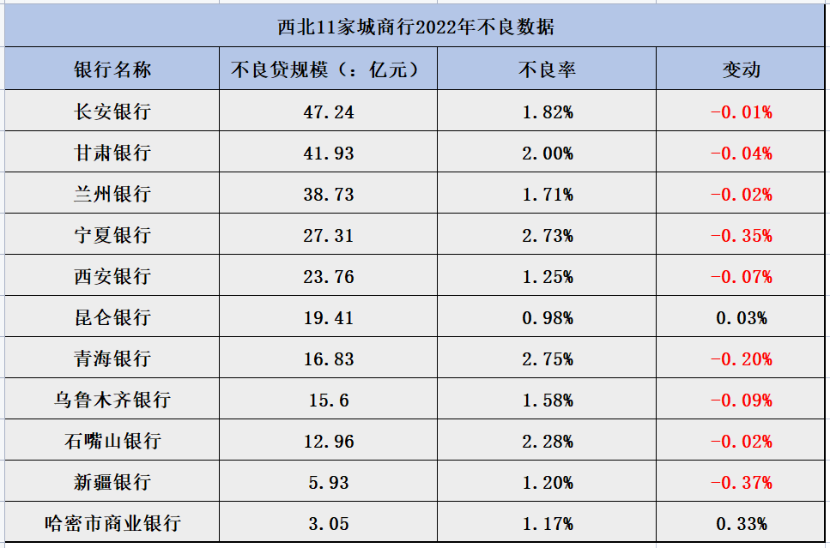

4家不良率在2%以上 长安银行不良规模最大

整体来看,西北地区11家城商行资产质量整体得到了不同程度的改善,但是同样还有4家银行机构不良率在2%以上,不仅高于全国商业银行1.63%的不良平均水平,也高于同期全国城商行1.85%的不良水平。

(数据来源:各银行2022年度报告,发现网制表)

具体来看,不良贷款余额方面,不良贷规模最大的为长安银行,达到47.24亿元,较2021年增加了6.5亿元,增幅达15.88%。紧跟其后的是甘肃银行,规模达到41.93亿元,排名第三的是甘肃省另外一家银行兰州银行,不良规模达38.73亿元。

不良率方面,虽然青海银行在2022年将信用风险化解处置列为重中之重,坚持“实质重于形式”的原则,有效运用现金清收、常规核销、风险转化等多元化清收处置化解方式,整体推进不良贷款压降工作,实现了不良贷款余额和不良率的双降,但不良率在西北地区11家银行中依然处于最高,达到2.75%;其次是宁夏银行,不良率为2.73%,这也是宁夏银行经过多年处置努力的结果,首次降到3%以下。不良率超2%的还有石嘴山银行以及甘肃银行,不良率分别为2.28%和2%。

除上述4家银行不良率超2%以外,其余均低于2%,且低于全国城商行平均不良水平。其中,昆仑银行不良率在1%以下,仅0.98%,较低的还有哈密市商业银行和新疆银行,均在1.2%左右。但是哈密市商业银行不良率增幅较快,达到了0.33%。

慎始敬终,行稳致远。业内人士表示,随着国家对西部发展支持力度的逐步加大和“一带一路”建设、西部陆海新通道建设的深入推进,以及各类要素加速向西部地区的转移集聚,西北地区的区位优势、资源优势、产业优势、平台优势等将进一步得到释放。

(记者 罗雪峰 财经研究员 周子章)

西北城商行

城商行

长安银行

青海银行

兰州银行

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。