大额股权无人竞拍,成本收入比高达80%,组建两年的山西银行业绩有所好转的同时,盈利能力仍需改善。

一度受资本热捧的中小银行股权,如今频陷流拍窘境。10月9日,记者从阿里司法拍卖平台获悉,山西银行股份有限公司(以下简称:山西银行)股东青岛大宗商品交易中心有限公司所持的3885.62万股股权因无人出价而流拍。

股权无人竞拍外,山西银行今年初刚完成了首轮增资扩股,注册资本由239.96亿元变更为258.94亿元,增资18.98亿元。山煤国际能源集团股份有限公司(下称:山煤国际)成为山西银行第二大股东。

业绩方面,最新的数据显示,今年前三季度山西银行实现净利润5.02亿元,较去年同期增幅高达200%以上;虽然净利润有了明显改善,但由于历史问题,山西银行成本收入比依然高达80%,盈利能力亟待提升。此外,不良风险问题依然是重点关注的问题。

对于股权拍卖、经营业绩、成本收入比等相关问题,山西银行向发现网表示,股权流拍属正常现象,山西银行各项经营管理工作正常,经营业绩显著改善,四季度将进一步加强内控管理,提升盈利能力。

近4000万股权无人竞拍首轮增资扩股完成

近日,山西银行近4000万股股权遭遇流拍。据阿里司法拍卖平台显示,晋城市城区人民法院于2023年10月5日上午10时至10月6日上午10时止(延时的除外)对青岛大宗商品交易中心持有的山西银行约3885.62万股权进行首次公开拍卖,起拍价为3885.62万元,因无人出价最终流拍。

(截图来源:阿里司法拍卖平台)

值得注意的是,在去年11月25日,青岛大宗商品交易中心将持有的山西银行约1.51亿股股份在阿里司法拍卖平台公开拍卖,起拍价为1.51亿元,同样遭遇流拍。资料显示,青岛大宗商品交易中心为山西银行第九大股东,持股比例为0.79%。

公开资料显示,山西银行是经原中国银保监会批准,于2021年4月28日挂牌开业,由山西省政府授权山西省财政厅履行出资人职责,以原大同银行、长治银行、晋城银行、晋中银行、阳泉市商业银行为基础,通过新设合并方式设立的省级法人城市商业银行。山西银行实际控制人为山西省财政厅,持股占比59.09%,国有法人股占比更是高达74.37%。

对于股权流拍,山西银行向发现网表示,在司法拍卖中,受多种客观因素影响,流拍属正常现象和市场行为。此次拍卖股份仅占我行总股本不足0.2%,不会对我行股权结构稳定造成任何影响,目前我行各项经营管理工作正常。

股权流拍的同时,作为组建两年多的银行,业务规模的扩张以及风险处置的推进,山西银行对资本补充需求更为明显。6月30日,原银保监会山西监管局发布批复,同意山西银行注册资本由239.96亿元变更为258.94亿元,增资18.98亿元。

此前,山煤国际公告显示,该公司拟认购山西银行拟增发的18.98亿股股份,相应交易价款共计19亿元。据了解,此次交易完成后,山煤国际将持有山西银行增资扩股后7.33%的股份,成为山西银行第二大股东,仅次于山西省财政厅。资料显示,山煤国际能源集团是一家以煤炭开采、选洗、运销为主业的国有控股企业。

针对山煤国际入股以及增资扩股的意义,山西银行相关负责人表示,此次增资扩股后,山西银行股权结构进一步优化,服务地方经济社会能力进一步提升,单一客户贷款投放额度和单一集团客户授信额度明显提高。与此同时,山煤国际对山西银行来说是具有实体意义的战略投资者,下一步将在渠道、资源、技术、管理、业务等多个方面开展长期深度合作。

净利润改善但成本收入比过高问题亟待化解

积极引入战略投资者以及增资扩股的背后是,山西银行经营业绩的改善。据二季度信息披露报告显示,截至2023年上半年末,山西银行资产总额为3362.96亿元(未经审计合并口径,下同),负债总额为3135.43亿元;实现营业收入14.98亿元;实现净利润3.19亿元。而此前一季度数据显示,1-3月实现营收7.43亿元,净利润1.37亿元。

(截图来源:山西银行第三季度财务重大信息报告)

而最新披露的2023年第三季度财务等重大信息公开报告显示,截至9月末,山西银行资产总额为3420.09亿元,负债总额为3193.87亿元;实现营业收入23.09亿元,实现净利润5.03亿元。

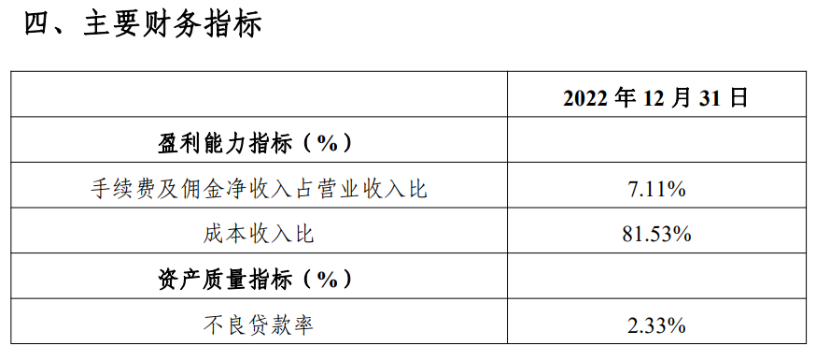

值得注意的是,该行中期财务等重大信息披露2023年预计利润规模实现8.3亿元,实现营收36.5亿元,而上半年该行这两项指标分别为38.43%、40.96%,即便是到三季度,这两项指标也只实现了60.48%和63.15%,与预期相差较大。与此同时,该行成本收入比远高于同业,2022年山西银行成本收入比高达81.53%。

(截图来源:山西银行2022年度报告)

对此,山西银行相关负责人回应称,山西银行成立时集中大规模转让、回收、核销不良资产,同时承接了原五家城商行的人员、网点、房产等,资产、收入、成本结构需要逐步调整、优化,成本收入比较高,有待随信贷资产营销投放、资产负债结构调整等降低。对此,我行强化降本增效,严肃财经纪律,明确以“三增三降”成本费用结构重塑推进降本增效;通过争取政策补助、闲置房产盘活、司库业务等增收。9月末,成本收入比明显下降,较年初下降约6.3个百分点。

资产质量方面,数据显示,截至2023年6月末,山西银行核心一级资本充足率9.85%,一级资本充足率9.85%,资本充足率12.07%。而2022年度报告显示,截至去年末,山西银行核心一级资本充足率10.86%,一级资本充足率10.86%,资本充足率13.05%;

值得一提的是,2022年末,山西银行不良贷款率2.33%,拨备覆盖率161.56%。针对不良风险问题,上述相关负责人回应称,我行始终高度重视不良处置工作,特别是针对原五家行留存的不良资产和潜在风险资产,实施“一把手”工程,创新实施“五岗联动”机制,组建6个清收处置专班、8个存量不良清理工作组,重点户化解处置取得突破,切实稳住基本盘、守牢风险底线,年末不良贷款率、不良资产率有望控制在2%以内。

在合规经营方面,今年2月份,银保监会官网公布山西银行旗下5家支行的罚单,山西银行5家支行皆因变相超越贷款权限审批贷款;贷后管理不到位被罚,合计被罚120万元。

此外,国家金融监督管理总局网站披露的《山西银保监局办公室关于2023年第一季度全省银行业消费投诉情况的通报》显示,城市商业银行个人贷款业务投诉量情况来看,山西银行位列第一,占山西银行投诉总量的93.75%。

(记者罗雪峰财经研究员周子章)

山西银行

成本收入比

盈利能力

银行

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。