过度依赖利息收入、行业集中度过高、关联贷款去向成迷,IPO排队超五年的马鞍山行以及旗下村镇银行屡屡违规。

日前,安徽马鞍山农村商业银行股份有限公司(以下简称“马鞍山行”)更新了首次公开发行股票招股说明书(申报稿),拟登陆深交所主板,保荐人为中信证券。招股书显示,本次发行募集资金扣除发行费用后,将全部用于充实马鞍山行核心一级资本,提高资本充足率。

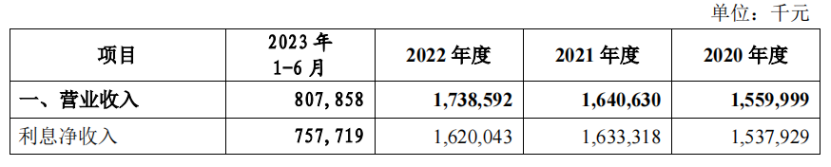

最新数据显示,上半年马鞍山行实现营业收入8.08亿元,回落至2021年同期水平,同比减少5.05%。2021年、2022年和2023上半年,归母净利润分别为6.44亿元、7.29亿元和4.23亿元。

营收首次出现负增长的同时,马鞍山行还面临过度依赖利息净收入,贷款业务存在集中度较高的风险。此外,马鞍山行及其分支机构自2020年来曾受到4次行政处罚,旗下机构受到20次行政处罚,涉及超额度办理票据转贴现业务、监管数据报送不准确、贷款审查不到位、信贷资金被挪用等问题。

针对营收、信贷集中、合规经营等相关问题,发现网向马鞍山行发去采访调研函,截至发稿前,马鞍山行未就相关问题给予合理解释。

IPO排队超五年营收首次负增长

作为安徽的一家地方农村商业银行,马鞍山行在2017年5月就正式启动了主板上市工作。2018年4月,A股IPO上市申请获原安徽银保监局批复同意,募资净额全部用于充实资本金,首次向证监会递交IPO招股书。2019年9月,进入预披露更新阶段。

直到全面注册制实施后,马鞍山行于今年3月3日重新向深交所递交申报材料,依旧选择在深市主板首发。因此到目前为止,马鞍山行上市IPO排队已经超过5年,IPO长期停滞的原因引发关注。

从整体经营情况来看,马鞍山行的规模和资本实力与A股上市银行相比属于较低水平。数据显示,截至2023年6月30日,马鞍山行的资产总额为903.73亿元,仅为A股上市银行中资产规模最小的瑞丰银行的一半。

业绩方面,马鞍山行归母净利润保持稳定增长态势,但是增速不高。数据显示,2020年-2022年以及2023上半年,归母净利润分别为5.93亿元、6.44亿元、7.29亿元和4.23亿元。但是在营收方面,马鞍山行营收却出现了首次负增长。最新数据显示,今年上半年马鞍山行实现营业收入8.08亿元,回落至2021年同期水平,同比减少5.05%。

(利润表截图来源:招股说明书)

实际上,马鞍山近年来的营收增速乏力苗头有所显示。据招股书显示,马鞍山行2020年-2022年以及2023年上半年的营收规模分别为15.60亿元、16.41亿元、17.39亿元和8.08亿元;其中,利息净收入分别15.38亿元、16.33亿元、16.2亿元以及7.58亿元;利息净收入占营收比分别为98.59%、99.55%、93.18%和93.79%,营业收入对利息收入依赖程度过高。

占比过高的同时,马鞍山行的利息净收入在下降。例如,2022年,马鞍山行实现利息净收入16.20亿元,较2021年下降0.13亿元,降幅0.81%。

值得一提的是,马鞍山行的盈利能力也同样出现逐步下滑的趋势,数据显示,2020年-2023年上半年,马鞍山行净利差分别为2.5%、2.15%、1.89%、1.62%,收缩明显。若未来净利差持续下降,该行的盈利能力或将持续承压。

盈利能力承压外,该行信贷业务也同样面临风险。招股书数据显示,2020年-2022年以及2023年上半年,马鞍山行发放贷款和垫款净额在其资产总额中占比分别为61.20%、59.76%、59.96%和62.09%。截至2023年6月30日,马鞍山行的贷款前五大行业分别是制造业,租赁和商务服务业,水利、环境和公共设施管理业,批发和零售业,建筑业,分别占贷款余额的22.04%、18.90%、14.64%、11.35%和8.13%,上述前五大行业贷款占其全部贷款余额的75.07%。

针对行业集中度过高的风险,招股书提示,如果上述五大行业出现显著的衰退风险,可能使本行上述行业贷款质量出现恶化,不良贷款大幅增加,从而对本行的资产质量、经营业绩和财务状况产生重大不利影响。

关联贷款去向成迷

公开资料显示,马鞍山行前身是由马鞍山农村信用合作社联合社及所辖农村信用社进行股份合作制改造,以发起设立方式设立的安徽马鞍山农村合作银行。

2008年6月30日,安徽马鞍山农村合作银行召开董事会,同意改制组建农村商业银行;次月,马鞍山市建设投资管理有限责任公司、盛世达投资有限公司(下称“盛世达投资”)等58家法人和1426名自然人签署了《安徽马鞍山农村商业银行股份有限公司发起人协议书》,共同发起设立马鞍山行。

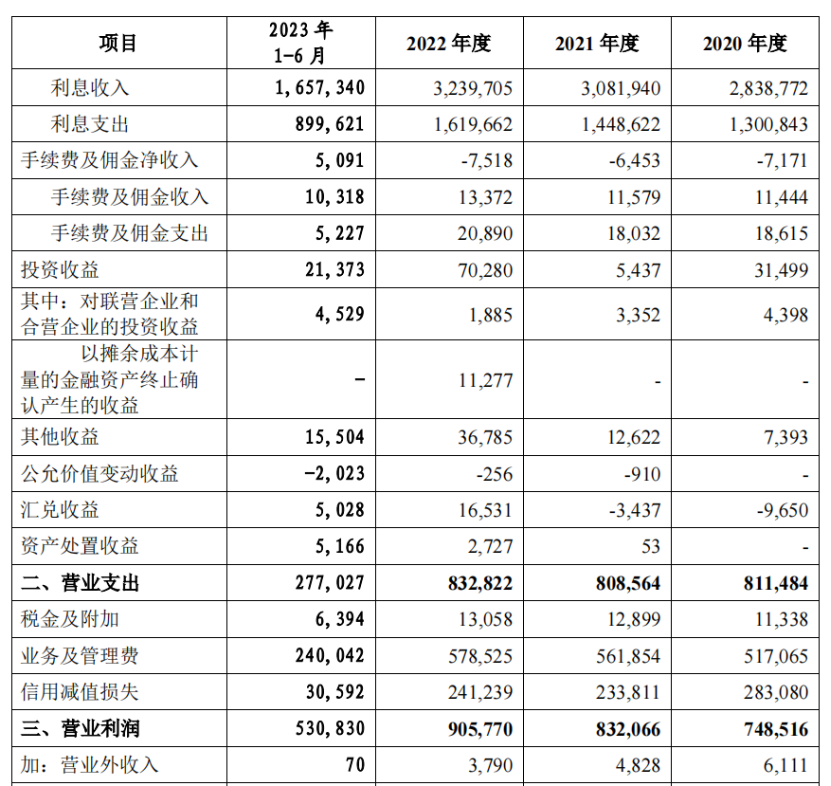

(股权结构图:来源招股书说明书)

截至2023年6月30日,马鞍山行的注册资本为15亿元,法定代表人为金辉,股东包括金辉等1424位自然人股东和江东控股集团有限责任公司等89家法人股东。

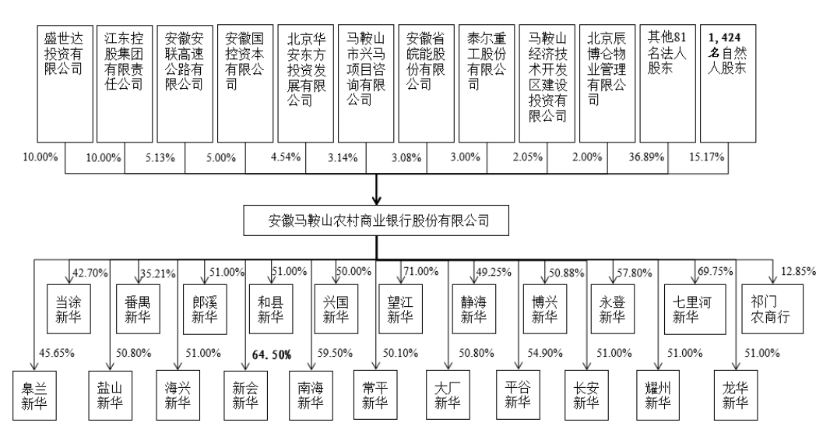

(前十大股东具体情况:招股说明书)

从前十大股东的信息可以看到,背后实际控制人为安徽省国资委、马鞍山市国资委、马鞍山市人民政府、马鞍山经济技术开发区管理委员会等国有股东共六家。背后实际控制人为自然人的社会股东共四家,分别为盛世达投资有限公司(以下简称:盛世达投资)、北京华安东方投资发展有限公司、泰尔重工股份有限公司、北京辰博仑物业管理有限公司。

其中,盛世达投资是马鞍山行设立时的发起人之一,目前持有马鞍山行10%的股份,为第一大股东。值得注意的是,盛世达投资的股权投资业务主要集中于房地产和银行股权两大领域,其还控制一家上市公司荣丰控股,从事房地产开发经营。

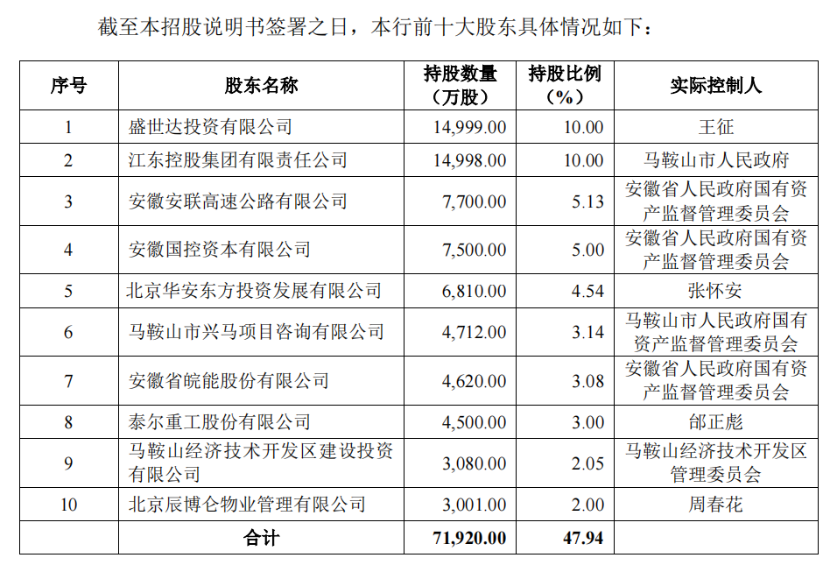

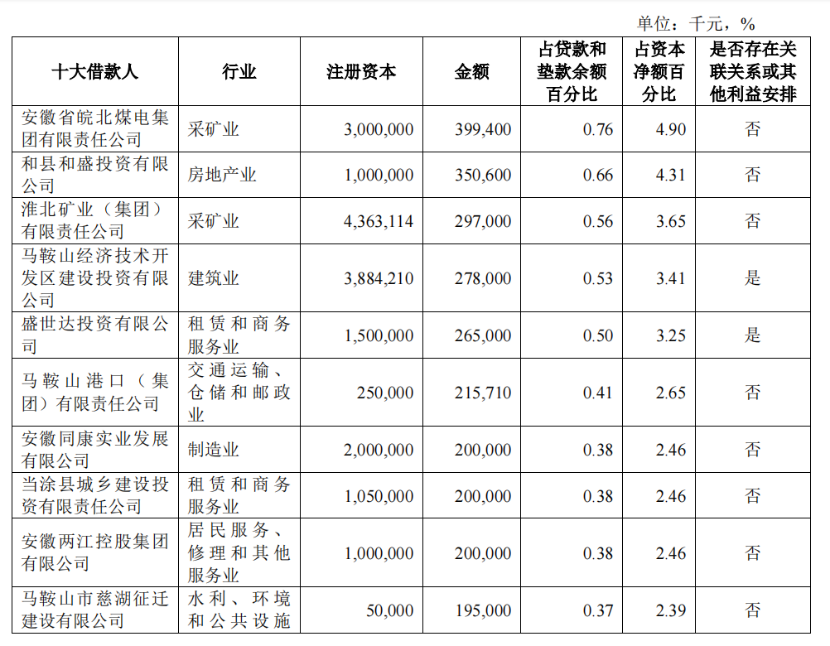

(2022年十大借款人情况:招股说明书)

据招股书,马鞍山行在报告期内,存在与关联方开展业务的情况。数据显示,2020年-2022年以及2023年上半年,马鞍山行的关联方存款余额分别为37.47亿元、29.07亿元、25.71亿元以及23.59亿元,占同类交易余额的比例分别为7.32%、4.89%、3.95%以及3.29%。

同期,马鞍山行的关联方一般贷款余额分别为26.22亿元、19.37亿元、13.5亿元以及14.25亿元,占同类交易余额的比例分别为9.33%、6.12%、3.61%以及3.42%

值得注意的是,报告期各期末,盛世达投资在马鞍山行的一般贷款余额均为2.65亿元。荣丰控股未直接在马鞍山行贷款,但盛世达投资和荣丰控股之间同期存在金额相近的资金流动。

2019年1月26日,马鞍山行第三届十六次董事会审议的重大关联交易事项中,同意向盛世达投资提供新增流动资金贷款不超过人民币2.65亿元。

巧合的是,2019年2月15日,荣丰控股发布关于向控股股东申请借款额度的关联交易公告,其中提到荣丰控股为满足子公司长春荣丰房地产开发有限公司资金周转需求,将向其控股股东盛世达投资申请不超过3亿元的借款额度。而盛世达投资向荣丰控股提供的借款是否部分或全部来自马鞍山行发放的贷款,是否涉及违规转贷行为是值得关注的。

村镇银行内控风险需关注

马鞍山行以村镇银行为依托,以打造的“新华”村镇银行品牌,设立多家村镇银行,实现了业务的跨省拓展,通过“垂直化”管理系统对村镇银行进行统一管理,并适当授予村镇银行独立开展业务的空间,增强了村镇银行的业务弹性,带来了一定的业务增长空间。

虽然各分支机构和村镇银行在经营中享有一定的自主权,该经营管理模式增加了马鞍山行有效避免或及时发现分支机构和村镇银行的管理和风险控制失误的难度。

但是,内控管理风险问题也值得关注,招股书显示,马鞍山行及其分支机构自2020年来曾受到4次行政处罚,旗下机构受到20次行政处罚,涉及超额度办理票据转贴现业务、监管数据报送不准确、贷款审查不到位、信贷资金被挪用等问题。2023上半年,马鞍山行及旗下村镇银行因宣传利率与事实不符、以贷转存、贷后管理不到位、关联交易不合规、跨区域经营等违规行为遭到监管部门处罚,共计8次,罚款共计515.5万元。

(记者罗雪峰财经研究员周子章)

马鞍山农商银行

IPO

银行

中小银行

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。