作为衡量上市公司经营表现的成绩单,定期业绩报告一直以来都备受市场关注。

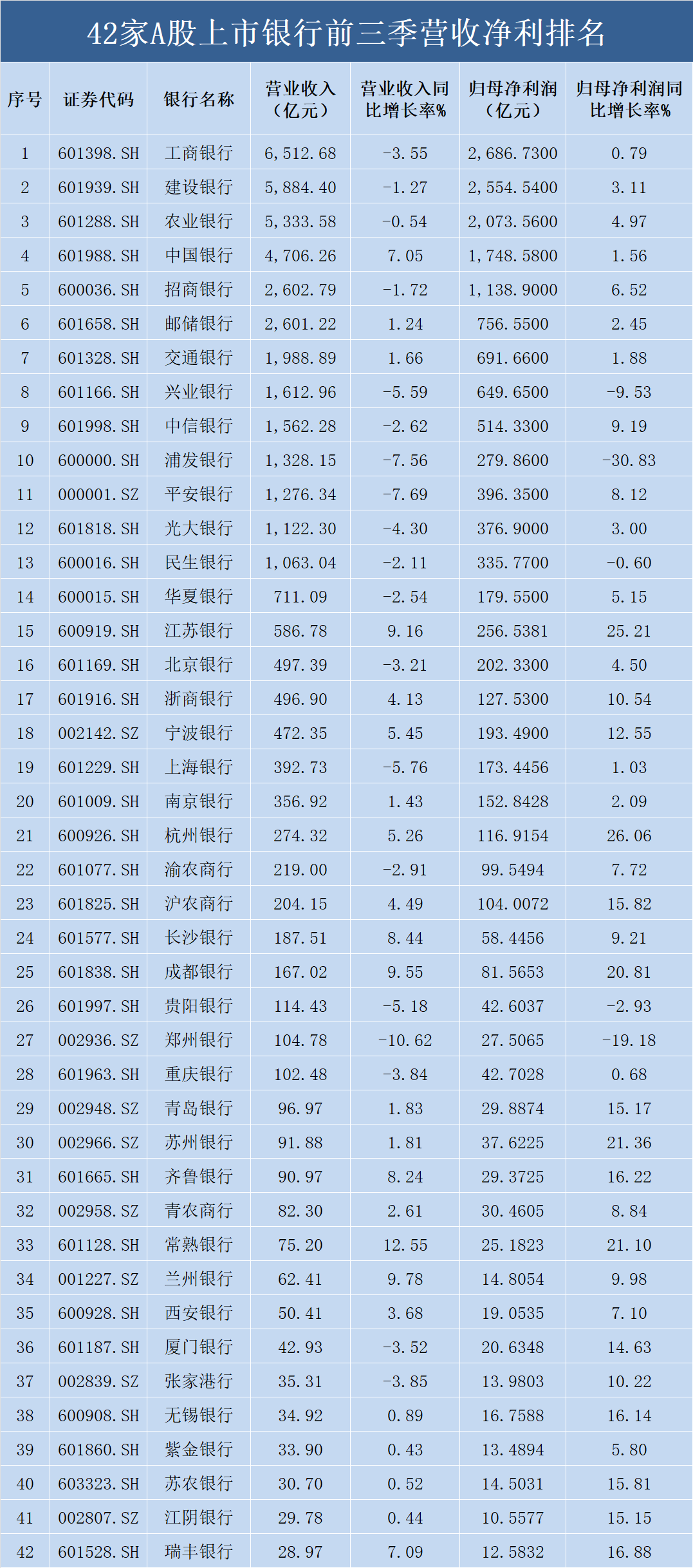

近日,A股42家上市银行三季报披露收官。整体来看,经营总体向好,不过受净息差持续收窄影响,上市银行盈利增速依旧承压,营收和利润增速进一步放缓,其中营收同比增长率有19家银行为“负”,归母净利润同比增长率有5家银行为“负”。

8家股份行营收全线下滑

根据统计,前三季度42家上市银行营收同比实现双位数增长的仅有一家。归母净利润相对较好,共有17家银行实现双位数增长。报告期内,42家银行合计实现营业收入4.33万亿,同比下跌3.93%;实现归母净利润1.64万亿元,同比增长2.62%,日赚近60亿元。

从营业收入来看,国有大行中,宇宙行工商银行前三季度实现营业收入6512.68亿元,依旧遥遥领先;其次为建设银行,营业收入5884.4亿元;农业银行紧随其后,前三季度实现营收5333.58亿元。另外,值得一提的是,截至三季度末,农业银行资产规模超出建设银行8500亿元,达到38.7万亿元,跃居六大行第二位。不过,农业银行营业收入距离建设银行仍有一定差距。

对于营收同比增长率,三家国有行则均有不同程度的下滑,其中工商银行下滑幅度最大,达到-3.55%。中国银行、邮储银行、交通银行营收实现正增长。数据显示,中国银行前三季度营收4706.26亿元,同比增长7.05%,增幅在六大行处于第一位。

股份制银行中,招商银行前三季度营收2602.79亿元;兴业银行、中信银行、浦发银行、平安银行、光大银行、民生银行的营业收入在1000亿~1700亿元之间;华夏银行、浙商银行三季度营收相对靠后。但是从同比增长率来看,仅有浙商银行营收同比实现正增长,其余均有不同程度的下滑。

从区域性上市银行来看,在当前上市银行业绩承压的背景下,部分城农商行表现突出,营收增速前十名中,城农商行占据9席。其中,常熟银行前三季度实现营业收入75.20亿元,同比增长12.55%,是唯一一家营收实现双位数增长的银行,另外,兰州银行、成都银行、江苏银行的营业收入增速均超过了9%。

归母净利润方面,42家上市银行中,多数保持上涨态势。其中,杭州银行、江苏银行、苏州银行、常熟银行、成都银行的归母净利润同比增速超过20%;归母净利润同比下滑的有5家,分别为民生银行、贵阳银行、兴业银行、郑州银行、浦发银行。对此,浦发银行在三季报中解释,报告期内,受贷款市场利率下行、存量贷款重定价和资本市场波动的影响,该集团息差进一步收窄,利息净收入同比下降,财富管理、理财、信用卡等中间业务收入贡献减少;同时,集团加大不良资产化解处置和拨备计提力度,风险成本同比增加。

营收为何呈现下降趋势

一般来看,银行的营业收入主要由息差收入、中间业务收入和投资收益组成。其中,息差收入在营收中占比最大。对于营收增速放缓的原因,光大银行金融市场部宏观研究员周茂华表示,前三季度,营收整体增速有所放缓,主要是受宏观经济和市场波动、银行持续让利实体经济影响。但整体看,在目前复杂经营环境下,银行保持盈利,资产质量平稳,足以反映国内银行经营韧性与稳健性。

也有业内人士认为,利息净收入的增速放缓以及中间收入的减少,同样是上市银行三季度营收下滑的主要因素。

中国银行研究院研究员李一帆表示,利息净收入下降是上市银行营收下降的重要原因。三季度上市银行利息净收入为3.22万亿元,同比下降2.05%。相应地,上市银行净息差延续下行态势,从披露信息来看,有35家银行净息差出现环比下降。

“随着银行稳妥降低实际贷款利率,推动实体企业综合融资成本下降,在一定程度影响银行资产端贷款收益水平,处于规模高位且呈现明显定期化特征的存款也给银行负债端付息成本带来压力,对银行资产负债动态管理能力提出更高要求。另一方面,非利息收入下降也是影响银行营收的重要因素。”李一帆指出,2023年三季度,上市银行非利息收入1.10万亿元,同比有所下降,其中国有大行非利息收入同比下降超10%。银行仍需拓宽多元化发展渠道,发展包括理财、托管、基金代销、保险代理等中间业务,通过非息收入保障营收的稳健性。

展望未来息差走势,东兴证券发布研报表示,在信贷需求逐步改善、贷款定价渐趋平稳、存款利率引导下调的情况下,银行业息差降幅有望收窄。考虑明年贷款重定价、存量按揭贷款利率调整、以及化债对资产收益率的影响,息差或在明年上半年触底。

中信建投报告认为,净息差受到资产端利率下行拖累,2023年三季度上市银行净息差(测算值)季度环比下降4bps至1.74%,净息差仍在寻底阶段。主要原因在于三季度LPR下行、信贷需求未完全恢复、存款成本刚性等多重压力。展望未来,当前新发贷款利率仍在下行区间,四季度开始存量按揭利率的下调将进一步延长银行业息差寻底期,预计至少到明年上半年,大部分银行息差仍有下行压力。

上市银行

银行

三季报

业绩

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。