净利润连续下滑、资产质量持续承压、内控管理问题频出,龙江银行换帅后,龙江银行盈利水平以及资产质量能否改善?

业绩持续承压的龙江银行股份有限公司(以下简称:龙江银行)再次迎来董事长变动。11月16日,黑龙江省人民政府发布干部任免通知显示,石玉龙不再担任龙江银行董事长职务,决定姜春洁为龙江银行董事长人选,免去其行长职务。

(截图来源:黑龙江省人民政府官网)

据了解,石玉龙原系黑龙江省联社党委书记、理事长,2022年出任龙江银行董事长、党委书记;姜春洁于2022年12月17日拟任龙江银行行长,并于2023年7月份正式出任龙江银行行长,此前他曾先后担任中国银行黑龙江省分行个人金融部总经理、中国银行黑龙江省分行副行长。

换帅的同时,龙江银行经营业绩持续承压,三季度业绩披露显示,2023年1-9月,龙江银行实现净利润5.24亿元,较去年同期下降12.37%。同时,龙江银行不良风险继续维持较高水平,三季度末,龙江银行不良率2.77%,虽然有所改善,但远高于同期商业银行不良平均水平。

不仅如此,龙江银行内控合规问题仍然给该行带来不小的挑战,今年以来,龙江银行因信贷违规等被罚超2000万元。此外,龙江银行的消费者投诉量居高不下,消费者服务水平仍待提升。

针对经营业绩、资产质量风险、消费者投诉以及系统性违规等问题,发现网向龙江银行发去采访提纲,截至发稿前,龙江银行未就相关问题作出合理解释。

净利润持续下滑不良率远高于全国行业平均水平

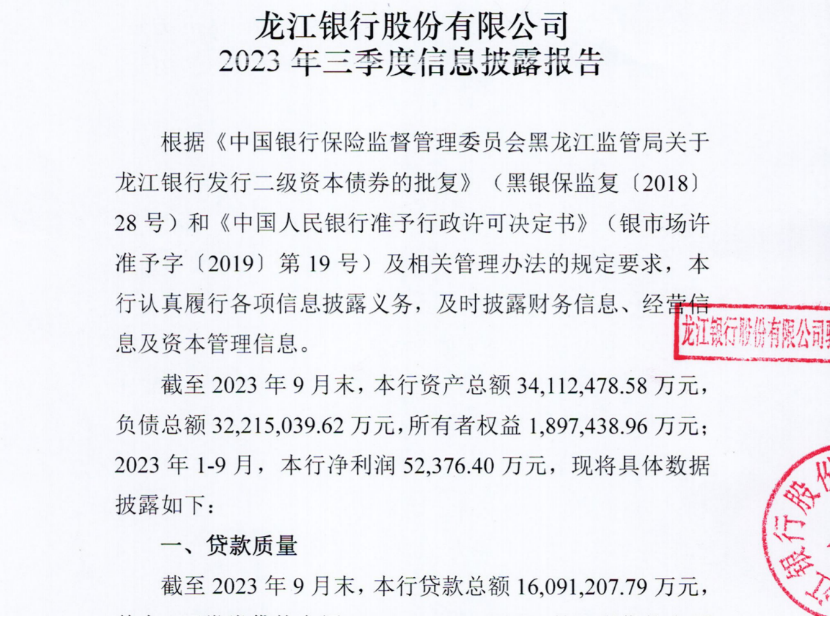

继上半年净利增速负增长后,三季度龙江银行净利润继续出现下滑。近日,龙江银行发布2023年三季度信息披露报告显示,截至2023年9月末,龙江银行资产总额3411.25亿元,所有者权益189.74亿元;2023年1-9月,实现净利润5.24亿元,较去年同期下降12.37%。

(龙江银行2023年三季度信息披露报告截图:中国货币网)

官网资料显示,龙江银行是在原齐齐哈尔市商业银行、牡丹江市商业银行、大庆市商业银行和七台河市城市信用社基础上合并重组而设立的省级城市商业银行,于2009年12月25日正式对外挂牌营业。其中,注册资本43.6亿元,国有股占比达77.21%;在黑龙江省内13个地市均设有分行,辖属营业网点226个;在黑龙江、湖北、安徽、福建、宁夏等5省区发起设立村镇银行11家。

值得关注的是,近年来,龙江银行盈利能力持续承压,根据往年年报,该行自2019年来净利润呈下降态势。数据显示,2019年至2022年,龙江银行分别实现净利润15.03亿元、9.47亿元、7.32亿元、5.3亿元;同比分别下降6.61%、36.99%、22.7%、27.61%。

净利持续下降的同时,龙江银行多项盈利能力指标均未达监管要求,盈利能力堪忧。平均总资产回报率来看,据历年年报披露数据显示,2019-2022年,龙江银行平均总资产回报率分别为0.62%、0.38%、0.27%、0.19%。不仅呈现出连续下滑的趋势,还连续3年以上未达不低于0.6%的监管要求。平均权益回报率方面,数据显示,2019-2022年,龙江银行平均权益回报率分别为8.49%、5.1%、4.02%、2.87%。同样出现不断下降的情况,且连续4年未达不低于11%的监管要求。

此外,龙江银行不良风险仍待出清。数据显示,截至2023年9月末,该行贷款总额1609.12亿元,其中,正常类贷款余额1328.42亿元,关注类贷款余额236.2亿元,不良贷款余额44.5亿元,实际保有贷款损失准备余额74.07亿元,不良贷款率2.77%,虽然较年初有所改善,但仍高于2023年三季度末我国商业银行(不含外国银行分行)不良贷款率的平均水平1.61%。

值得注意的是,在过去四年间龙江银行在不良贷款规模及不良贷款率两项指标均呈现增长。龙江银行历年财报数据显示,2020-2022年,龙江银行的不良贷款率分别为2.19%、3.31%、3.49%,呈逐年上升趋势。

2020-2022年,龙江银行贷款总额分别为1105.63亿元、1208.9亿元、1284.08亿元,分别同比增长11.64%、9.34%、6.22%。按五级分类划分来看,2020-2022年,龙江银行正常类贷款余额分别为965.55亿元、1020.73亿元、1021.23亿元,占贷款总额的比例分别为87.33%、84.43%、79.53%,占比呈逐年下降趋势。该行关注类贷款余额分别为115.86亿元、148.15亿元、218.09亿元,占贷款总额的比例分别为10.48%、12.25%、16.98%,占比呈逐年上升趋势。由此可见,该行近年来贷款下迁压力不断加大。

资本充足率方面,截至2023年9月末,龙江银行资本充足率为13.84%,较去年同期上升0.01%,一级资本充足率10.28%,核心一级资本充足率8.56%,较去年同期分别下滑0.36%、0.3%。

贷款管理问题频出消费者服务水平亟待提升

业绩承压、不良贷款风险仍待出清,龙江银行在合规经营方面继续频踩红线。10月20日,龙江银行则因未按规定履行客户身份识别义务、未按规定保存客户身份资料和交易记录等原因被中国人民银行黑龙江省分行罚没213万元。

实际上,这并非龙江银行今年以来的首份罚单,据不完全统计,截至10月末,龙江银行累计被罚没2068万元,所涉违规行为多与贷款业务相关。2023年3月,龙江银行因存在多头授信行为、部分贷款被挪用于限制性领域等违规行为,被罚没585万;2023年8月,龙江银行哈尔滨埃德蒙顿支行因贷款五级分类不准确的违法违规行为被罚款780万元。

(截图来源:国家金融监管总局官网)

而在2022年龙江银行更是收到107张罚单,被罚金额高达4275万元,不论是罚单数量还是被罚金额都是城商行机构中违规情况最严重的一家银行。而且还在2022年收到城商行金融机构唯一单张金额超千万级的罚单。

业内人士指出,龙江银行短时间内连续因贷款管理方面的问题被行政处罚是一个严重问题,需引起高度重视,也表明龙江银行在贷款管理方面存在严重缺失和违规行为。

此外,龙江银行的消费者投诉量居高不下,国家金融监督管理总局黑龙江监管局关于2023年上半年银行保险消费投诉情况的通报显示,龙江银行124件(不包含信用卡投诉8件),投诉量居黑龙江省内银行业金融机构第二位;2023年上半年,银行业金融机构百家营业网点投诉量中位数为19.18件/百家网点,龙江银行54.39件/百家网点,居第三位。

净利润持续亏损,盈利能力不足,不良风险仍待出清,期待换帅后龙江银行迎来高质量发展新阶段。

(记者罗雪峰财经研究员周子章)

龙江银行

城商行

银行

中小银行

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。