前董事长严重违纪被查,踩雷宝能、恒大集团,刚更新完IPO信息的广州银行陷入盈利困局,不良率飙升。

11月29日,据广州市纪委监委消息,广州银行股份有限公司(以下简称:广州银行)原党委书记、董事长姚建军涉嫌严重违纪违法,目前正接受广州市纪委监委纪律审查和监察调查。

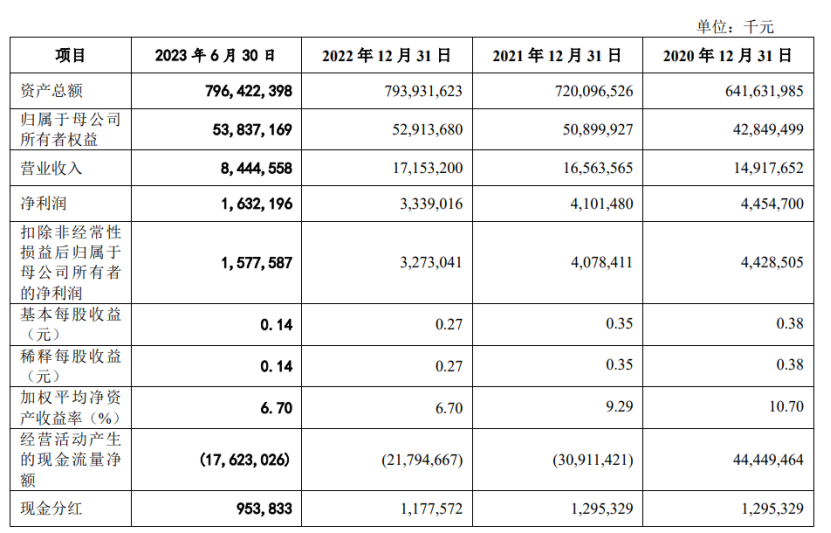

原董事长严重违法违纪被查,广州银行还踩雷宝能、恒大等房地产集团,同时,该行陷入盈利困局。截至2023年6月末,广州银行实现营收84.45亿元,较去年同期下滑3.77%,实现净利润16.01亿元,较去年同期增长1.07%。事实上,广州银行近3年的净利润都呈逐年下滑的态势。

目前,广州银行正处于IPO途中,今年3月3日广州银行IPO申请被深交所受理,预计融资金额94.79亿元,本次冲刺上市,广州银行能否顺利?

针对原高管被查、经营业绩、合规经营以及上市等相关问题,发现网向广州银行发送采访调研函,截至发稿前广州银行未就有关问题进行合理解释。

掌舵15年的原董事长姚建军被查

金融反腐吹向广东第一大城商行,11月29日,广州市纪委监委发布消息称,广州银行原党委书记、董事长姚建军涉嫌严重违纪违法,接受审查调查。

(截图来源:广州市纪委监委官网)

公开资料显示,姚建军出生于1957年8月,吉林白城人,毕业于吉林财贸学院金融专业;其1979年参加银行工作,1992年起任中国农业银行吉林省分行处长助理、副处长;1993年调中国人民银行总行稽核监督局任副处长、处长,1998年任银行监管二司处长。

2001年4月,时任中国人民银行总行监管二司官员的姚建军和广州分行监管骨干成立了“五人小组”,同年7月,姚建军被正式任命为行长进驻广州市商业银行,先后担任广州市商业银行股份有限公司党委副书记、副董事长、行长,党委书记、董事长;广州银行党委书记、董事长。2017年3月,姚建军辞去公职。至此,姚建军掌舵广州银行已经超过15年。

大股东股权过于集中成“绊脚石”

资料显示,广州银行成立于1996年9月,前身是由广州市46家城市信用社及市财政局共同发起设立的广州城市合作银行。1999年,该行更名为广州市商业银行,并在2009年完成大规模资产重组,再次更名为广州银行。截至2023年6月30日,广州银行已开业机构179家,其中在南京市开设了9家分行,其余分行均位于广东省内。

从股权结构来看,截至2023年6月,广州银行主要股东包括广州金融控股集团有限公司广州金控(简称“广州金控”)、南方电网、南方航空等。

其中,广州金控直接持有广州银行股份数量约为26.59亿股,占广州银行发行前股份总数的比例为22.58%,通过全资子公司广州市广永国有资产经营有限公司(简称“广永国资”)持有广州银行股份数量为23.22亿股,占广州银行发行前股份总数的比例为19.71%。广州金控直接和间接持有广州银行股份数量为49.81亿股,占广州银行发行前股份总数的比例为42.30%,为广州银行控股股东。

实际上,股权过于集中一直是广州银行上市道路上最大的“绊脚石”。广州市国资企业——广州金控一度实际持有该行超过92%的股权。

为解决股权过于集中的问题,该行曾经试图引进淡马锡等国际金融投资者,但无果而终。2008年,该行完成两次大规模增资,向广州金控定向增发合计53亿股股份,后于2009年完成170亿元不良资产置换,广州金控正式入主,跃升为公司实控人兼第一大股东,一度持股逾60%,目前持股42.3%。

作为广东省第一大城商行,广州银行早在2009年就开始筹备上市,直到2020年才向深交所递交了上市申请,后遇上2023年注册制全面落地,广州银行平移到深交所主板上市。

值得一提的是,在2020年11月27日,证监会披露的关于广州银行首次公开发行股票申请文件的反馈意见中,要求广州银行就部分年度监管指标低于标准、股权变动及股权清晰等51个问题进行回复。反馈意见中,股权问题被监管层反复提及,这也成了广州银行圆IPO之梦的主要掣肘。

据2022年年报显示,截至报告期末,广州银行股东总数仍高达11476户。其中法人股东509户,自然人股东10967户,广州银行股权仍旧极度分散。

经营陷入盈利困局不良率暴涨

股权过于集中影响IPO进程,广州银行经营业绩也陷入盈利困局。招股书披露的数据显示,2020年-2022年,广州银行营业收入分别为149.18亿元、165.64亿元、171.53亿元,年复合增长率为7.23%,保持稳定增长;同期的净利润分别为44.55亿元、41.01亿元、33.39亿元,逐年下滑,年复合增长率为-13.42%。

(财务数据截图:广州银行招股说明书)

据广州银行披露的二季度数据显示,截至2023年6月末,广州银行实现营收84.45亿元,较去年同期下滑3.77%,实现净利润16.01亿元,较去年同期增长1.07%。营收净利两项指标均未达去年全年的一半。

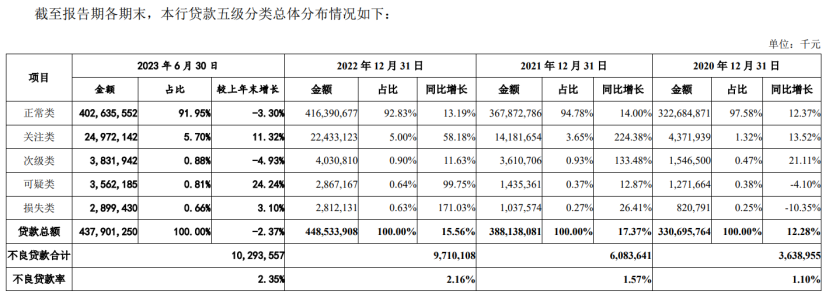

陷入盈利困局同时,广州银行不良率出现大幅增长的态势,数据显示,2020年-2023年6月末,该行不良贷款合计分别为36.39亿元、60.84亿元、97.1亿元和102.94亿元,不良贷款率分别为1.1%、1.57%、2.16%和2.35%。也就是说,两年半时间广州银行不良贷款金额增加近两倍,突破百亿,高达去年净利润的三倍以上,而不良率直接从1.1%猛增一倍多,至2.35%。

(不良贷款分布情况:广州银行招股说明书)

尽管广州银行加大了拨备计提力度,2020年-2022年,该行贷款减值准备余额分别为87.97亿元、115.24亿元和150.81亿元,但近年来广州银行拨备覆盖率却持续下降,2020年-2022年分别为241.75%、189.43%、155.32%。此外,2022年广州银行不良核销29.82亿元,是前两年的8倍多,金额甚至已经接近全年净利润水平。

(前十大不良贷款客户:广州银行招股说明书)

从不良贷分布的情况来看,房地产是该行不良贷主要来源。2020年-2023年6月末,该行房地产业的平均贷款利率分别为6.28%、6.67%、6.68%和6.51%,不良贷款率分别为1.14%、2.23%、3.23%和4.41%,快速攀升。截至2023年6月30日,广州银行的房地产行业公司贷款和垫款为266.37亿元,占其公司贷款和垫款总额的比例为15.06%。目前其前十大不良贷款客户,有四家来自地产行业。

对此,广州银行在招股书中称,主要是受宏观经济环境及市场需求波动等影响,部分房地产贷款客户销售进度不及预期、资金回笼放缓、还款能力下降,本行新增南京源鼎置业有限公司、潮商集团(汕头)投资有限公司等存量房地产业不良贷款,上述两户不良贷款客户占本期新增不良贷款金额的80%。

房地产贷款不良风险持续暴露的背后是,广州银行近年来踩雷宝能、恒大等房地产企业。数据显示,广州银行向最大十家客户发放的贷款中,给深圳深业物流集团股份有限公司(简称“深业物流”)的贷款被标记为关注类贷款。

据悉,持有深业物流78.5069%的深圳市钜盛华股份有限公司,其控股股东恰恰是深陷债务危机的深圳市宝能投资集团有限公司(简称“宝能集团”)。截至2023年6月30日,深业物流在广州银行的贷款金额为25.99亿元,占广州银行贷款总额的0.59%,占广州银行资本净额的3.5%。

而广州银行第一大不良贷款客户广州宝时物流有限公司(穿透股权背后实际控制人为宝能集团)贷款余额6.99亿元,占贷款和垫款总额的0.16%,五级分类为次级。

盈利状况堪忧,踩雷宝能等地产商,不良率持续增长,叠加广州银行这两年收到多张罚单,让人联想到该行内控存在漏洞问题。2023年以来,广州银行受到的处罚似乎就没有间断过,8月23日更是因“七宗罪”被给予警告,并处罚款896.9万元。具体违法行为包括:违反金融统计业务管理规定;违反支付结算管理规定;违反征信业务管理规定;违反反洗钱业务管理规定等。

(记者罗雪峰财经研究员周子章)

广州银行

城商行

中小银行

银行

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。