从最初的1家到现在的19家,民营银行走过了10年历程。《中国银行保险报》记者梳理发现,截至5月9日,除江西裕民银行尚未披露2023年度报告外,18家民营银行已相继披露年报。

从经营表现来看,2023年民营银行整体经营情况稳健,不过,由于开业时间、业务模式等因素的不同,民营银行经营情况的“分层”特点仍然显著。

业绩“分层”明显

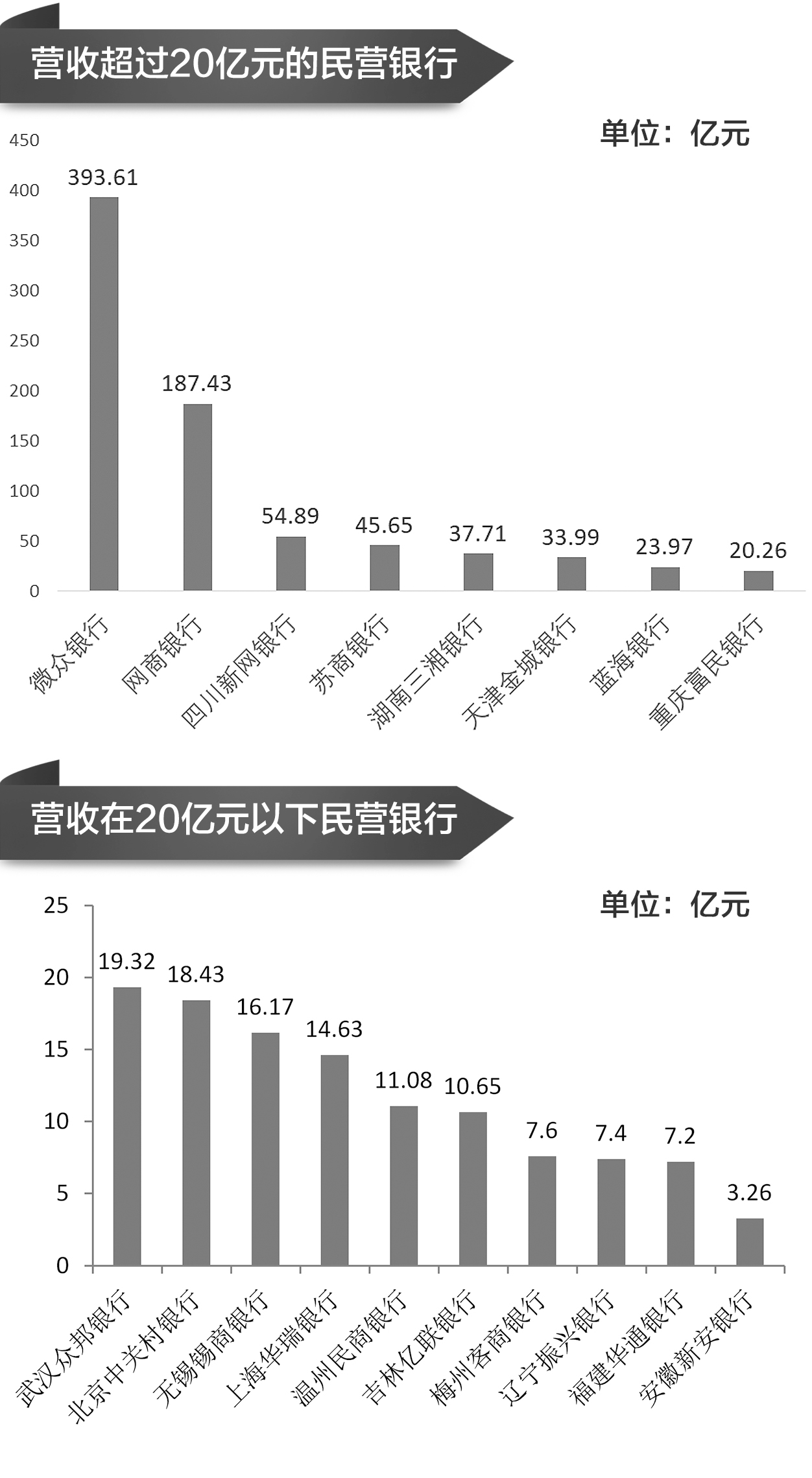

从营收来看,微众银行和网商银行实现营业收入过百亿元,坐稳头部位置,分别为393.61亿元、187.43亿元,较上年分别增长11%、19.49%。营收超过20亿元的有四川新网银行、苏商银行、天津金城银行等,20亿元以下的有武汉众邦银行、北京中关村银行等。(详见下图)

李月敏/制图

盈利方面,微众银行净利润108.15亿元,同比增长21%,网商银行净利润42.03亿元,同比增长18.8%,保持领先位置;梅州客商银行净利润增幅最大,同比增长36.71%;从数额来看,福建华通银行净利润为0.74亿元,安徽新安银行净利润0.44亿元,在目前已披露年报的18家民营银行中排位偏后。

值得注意的是,国家金融监督管理总局披露的数据显示,民营银行在2023年各个季度,净息差分别为4.11%、4.17%、4.21%、4.39%,相较于国有大行、股份制银行、外资银行等的“1”字头,保持大幅领先。

具体到各民营银行年报披露数据来看,截至2023年末,重庆富民银行、武汉众邦银行、辽宁振兴银行、湖南三湘银行、安徽新安银行净息差分别为3.65%、3.28%、2.88%、2.89%、1.92%。其余银行并未在年报中披露相关数据。

光大银行金融市场部宏观研究员周茂华表示,民营银行净息差较高一方面与国内宏观经济稳步复苏、部分银行经营状况持续改善有关;另一方面,部分中小银行的客群主要是小微、“三农”及个体工商户等,导致贷款风险溢价补偿要求高,在负债成本保持稳定情况下,就可能出现净利差相对较大的情况。

资产质量整体稳定

防控风险是金融工作的永恒主题,资产质量关系着银行的稳健发展。

2023年,民营银行的不良贷款率保持稳健,多在1.6%左右。如武汉众邦银行不良贷款率1.73%;新网银行不良贷款率1.71%;天津金城银行不良贷款率1.54%;北京中关村银行不良贷款率1.57%。

其中,网商银行不良贷款率在18家民营银行中排行最高,为2.28%,较去年同期上升0.34个百分点;无锡锡商银行不良贷款率最低,为0.68%,较去年同期下降0.14个百分点。

一般而言,拨备覆盖率代表着风险抵御能力,拨备覆盖率越高意味着风险抵御能力越强。从拨备覆盖率情况看,18家民营银行的资金“安全垫”整体保持稳定,个别机构调整幅度较大。微众银行、网商银行两家头部民营银行的拨备覆盖同比调降,截至2023年末,微众银行拨备覆盖率为352.64%,同比下降61.35个百分点,网商银行拨备覆盖率199.14%,同比下降58.25个百分点;武汉众邦银行、重庆富民银行、吉林亿联银行等机构拨备覆盖率同比上升,上升幅度在10个百分点左右。

值得一提的是,截至2023年末,温州民商银行拨备覆盖率下调幅度最大,较2022年末的749.59%下降458.66个百分点,至290.93%;安徽新安银行拨备覆盖率则逼近监管红线,为151.62%。

邮储银行研究员娄飞鹏表示,总体来看,民营银行2023年不良贷款率较2022年有所提升,拉低拨备覆盖率。同时,虽然民营银行整体净息差较高,盈利增长较好,但个体经营差异化较大,可能存在通过降低拨备来增加利润的情况。

科技赋能力度加大

自2014年第一家民营银行成立以来,科技就根植于民营银行发展的脉络之中。特别是对于微众银行、网商银行、新网银行、亿联银行等机构而言,互联网“基因”自出生之日起就影响着银行的业务模式。梳理2023年年报,民营银行力争科技“突围”,金融科技赋能业务力度越来越突出。

在业务赋能方面,微众银行自主研发的“开放蜂巢”核心系统,年内支持微众银行单日金融交易峰值突破11亿笔;重庆富民银行加快推动业务经营管理数字化,构建基于大数据与智能算法的城投债库管平台,打造头寸及资债的数字化管理能力;安徽新安银行2023年完成多个AI贷产品的风控建设以及自助全流程放款,并首次将GPT大模型引入AI贷产品。

在风险管控方面,网商银行的“百灵”智能风控系统能够“看懂”和“理解”客户上传的各种非结构化资料,如店铺照片、卡车照片、合同文件等,截至2023年末,“百灵”已服务超过800万小微客户,为其信贷额度申请进行智能化评估;上海华瑞银行建设以风险分析平台为数据基础、数字大脑为核心的风控体系,风险水平显著下降。

“头部民营银行如微众银行和网商银行已经展示了强大的技术实力,在普惠金融、供应链金融、科创金融等领域取得显著成效。”北京社科院副研究员王鹏表示,后续可以关注其在拓展金融科技的应用场景的动作,比如在财富管理、保险科技、智能投顾等方面进行突破。同时,其他民营银行应该根据自身规模、资源、客户群体等实际情况,制定符合自身特点的金融科技发展战略。不要盲目追求技术的先进性,而是要关注技术与业务的契合度,以及如何通过技术提升服务质效等。

在大行持续下沉“掐尖”的背景下,民营银行如何进行差异化发展?

周茂华指出,目前民营银行在品牌、经营网点、资本实力、融资成本,风险管理等方面仍然存在一定短板。民营银行需要充分发挥决策机制高效、灵活的特点,紧紧围绕市场需求,不断丰富场景,提升产品创新能力,并增强风控能力。

“其实现阶段比较成功的民营银行,走的都是互联网银行业务的路线。”知名经济学者盘和林认为。

民营银行

经营稳健

科技

银行

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。