净利润首次出现负增长,不良率连升近三倍,业务下沉后,温州民商银行能否实现突围?

民营银行2024年半年报的披露工作拉开帷幕。近日,温州民商银行公布了2024年上半年的财务报告,揭示了其经营状况。经营业绩方面,净利润出现下滑,降幅为3.96%;营收同比微增0.72%。净利润首次出现负增长的同时,温州民商银行不良则持续走高,上半年不良率达0.95%,较去年同期上升了0.63%。拨备覆盖率为287.12%,呈现整体下滑的趋势。

当前,银行业整体净息差承压,民营银行也不例外,部分民营银行更是通过调降存款利率以缓解压力。与此同时,包括温州民商银行在内的民营银行为持续获客、发力普惠、维持规模使出浑身解数。

值得注意的是,在科技赋能、业务下沉的背景下,温州民商银行净利润却出现首次下滑。背后是随着业务越下沉,客户资质越差,贷款出现不良的风险就越高。在息差优势逐渐减弱背景下,如何实现经营扩张与风险均衡,考验着民商银行。

针对经营业绩、不良风险、资本充足等相关问题,发现网向温州民商银行发送采访调研函,截至发稿前温州民商银行未就相关问题作出合理解释。

规模增速放缓 净利润首次负增长

近日,温州民商银行发布了2024上半年财报,报告显示,截至2024年6月底,温州民商银行的总资产达到了458.63亿元,较年初增长了5.94%,相较于2023年的21.47%增长态势,扩张速度有所减缓。

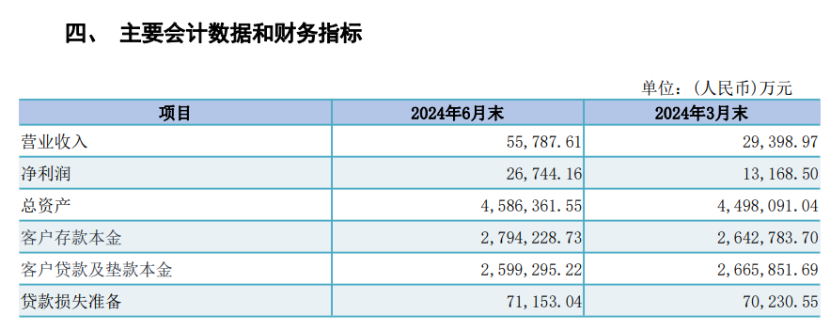

(主要财务数据:民商银行2024年半年度报告)

资产规模增速放缓的同时,温州民商银行的净利润出现下滑。实现净利润为2.67亿元,同比下降了3.96%,首次出现负增长;营业收入为5.58亿元,同比微增0.72%。

从季度数据来看,第二季度营业收入有所下降。具体来说,第一季度营业收入和净利润分别为2.94亿元和1.32亿元,而第二季度则分别为2.64亿元和1.35亿元。

作为首家开业的民营银行,过去三年,温州民商银行的业绩增长较为迅速,2021年至2023年底,其营业收入增长率分别为24.53%、30.61%、18.77%,净利润增长率分别为74.12%、34.15%、24.01%。值得一提的是,净利润增速却出现明显下滑。

日前,国家金融监督管理总局发布2024年二季度银行业主要监管指标数据情况显示,今年上半年,全国商业银行累计实现净利润1.3万亿元,同比增长0.4%,增速有所放缓(一季度增长0.7%)。其中,大行及民营银行净利润均同比出现下滑,分别为-2.87%、-1.94%。

“民营银行净利润增速出现了负增长,我们也关注到了这一点。”8月21日,国家金融监督管理总局统计与风险监测司司长廖媛媛在国新办新闻发布会上表示,今年上半年,民营银行总体是盈利的,但是有几家民营银行净利润同比有所下降,主要是这些银行与去年同期相比明显加大了拨备计提力度,直接影响了当期利润,导致了民营银行净利润出现阶段性下滑。

不良率持续上升 拨备覆盖率趋势性下滑

值得注意的是,二季度商业银行净息差为1.54%,与一季度保持一致,收窄压力逐步缓释。但是,民营银行二季度净息差环比下滑0.11%,环比下降最多。但是,依然保持在4.21%的水平,远高于其他类型银行。

民营银行客户相对下沉,客户资质相对一般,议价能力较弱,贷款利率相对较高;民营银行贷款笔数多、金额小,多为随借随还的循环贷款,客户对利率的敏感性较弱,因此息差相对更高。

但是在净息差波动的背景下,特别是进入低净息差时代,银行经营面临诸多挑战,需要采取一系列措施来维持盈利能力和稳健经营。

对此,民营银行在去年以来,不断通过业务下沉来实现盈利稳定经营。事实上,民营银行与民营、小微企业存在天然相容性,具有机制灵活、决策效率高、市场反应快等特点,在找准长尾客群、风控方面具有优势。此外,受到资本金、规模等因素限制,普惠金融是民营银行能够发力的主赛道。

不可忽视的是,在业务下沉的过程中难免会遇到一些阻碍。一方面是由于当前企业融资需求不足;另一方面,普惠金融市场竞争激烈,内卷愈发严重,给民营银行带来了较大竞争压力。

通常情况下,银行业务越下沉,客户资质越差,贷款出现不良的风险就越高,这也成为部分民营银行在开展普惠金融业务时的顾虑。数据显示,2023年近一半的民营银行不良贷款率较上年末上升,升幅最高的为温州民商银行(54个基点)。根据金融监管总局披露的最新数据,民营银行2024年二季度末不良贷款率为1.75%,高于同期商业银行整体不良贷款率19个基点。

而温州民商银行截至2024年6月底的不良率上升至0.95%,较去年同期的0.32%上升了0.63个百分点。自去年第二季度起,不良率持续上升,各季度不良率分别为0.32%、0.35%、0.89%、0.92%、0.95%。而作为衡量商业银行贷款损失准备金计提拨备覆盖率整体出现下降趋势,各季度分别为803.32%、740.66%、290.93%、286.67%、287.12%。

拨备覆盖率是银行计提的贷款损失准备对不良贷款的比率。该指标越高,可能是分母上不良贷款余额低,也可能是分子上银行预计的贷款损失多。从温州民商银行短短三年不良率抬升的情况,可以看出其对资产质量的担忧,这或许是民营银行未来重要的关注点之一。

此外,从监管要求指标上看,截至2024年6月末,温州民商银行的资本充足率降至11.49%,较年初的12.02%下降了0.53个百分点;一级资本充足率和核心一级资本充足率均为10.47%,与2023年底相比均下降0.45个百分点。

公开资料显示,温州民商银行于2015年3月26日正式开业,标志着我国首家正式对外营业的民营银行的诞生。该银行的注册资本为20亿元,由13家杰出的民营企业联合创立。在这13家发起企业中,正泰集团股份有限公司和浙江华峰氨纶股份有限公司作为两大主要发起人,分别持有29%和20%的股份。其余股东包括森马集团、奥康鞋业等在各自领域内具有领先地位的企业,涵盖了电器、氨纶、鞋服、光纤、复合材料、机械等多个产业。

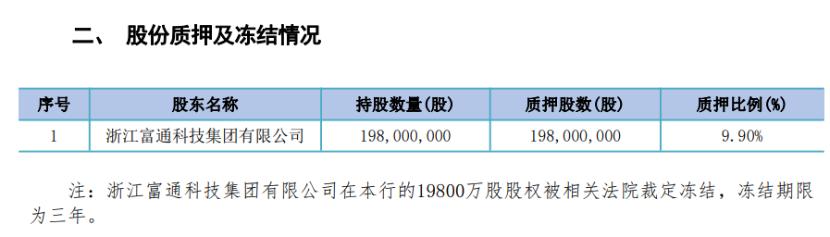

(截图来源:民商银行2024年半年度报告)

目前,温州民商银行的1.98亿股股权处于冻结状态,冻结期限为三年。该笔股权由浙江富通科技集团有限公司(下称“富通科技”)持有,富通科技为该行并列第三大股东,持有股权比例为9.9%。

(记者 罗雪峰 财经研究员 周子章)

温州民商银行

净利润

民营银行

银行

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。