营收净利双降超8%,不良率持续升高,与主要股东关联交易超百亿元,业绩波动下,顺德农商行IPO遇阻。

继2023年营收净利双降后,今年上半年广东顺德农村商业银行股份有限公司(下称“顺德农商行”)再次出现营收净利双降。近日,顺德农商行披露的2024年二季度业绩报告显示,截至6月末,顺德农商行实现营业收入39.09亿元,实现净利润16.28亿元,相比去年同期,这两项数据分别同比下降了8.86%、9.45%。

营收净利出现双下滑的同时,顺德农商银行还面临贷款业务存在集中度较高的风险成长性和盈利能力明显较弱。而不良出现持续恶化的情况下,顺德农商行与同处顺德的大股东“美的系”发生关联交易100多亿元,占全部重大关联交易金额的一半以上。

对于经营业绩、信贷集中、资产质量以及关联交易等相关问题,发现网向顺德农商行发送采访调研函,截至发稿前,顺德农商行未就相关问题作出合理解释。

资产扩张停滞 营收净利双降超8%

公开资料显示,顺德农商行前身是始建于1952年的顺德农村信用合作社,2009年底改制为农村商业银行,是广东省三家首批成功改制的农商行之一。今年6月,已候场5年的顺德农商行更新财务资料,IPO重新获受理。

整体规模来看,顺德农商行披露的2024年二季度业绩报告显示,截至今年6月末,顺德农商行的资产总额为4717.87亿元,较年初只微增了0.83%,同比增速5.51%;负债总额为4344.75亿元,较年初也只增加了0.9%,同比增长5.04%。所有者权益373.11亿元,对比上年同期增长11.43%。

资产规模增速几乎停滞的同时,顺德农商行的经营业绩也出现下滑。报告显示,2024年上半年实现营业收入39.09亿元,对比上年同期的42.89亿元,减少8.86%;净利润16.28亿元,对比上年同期的17.98亿元,减少9.45%。

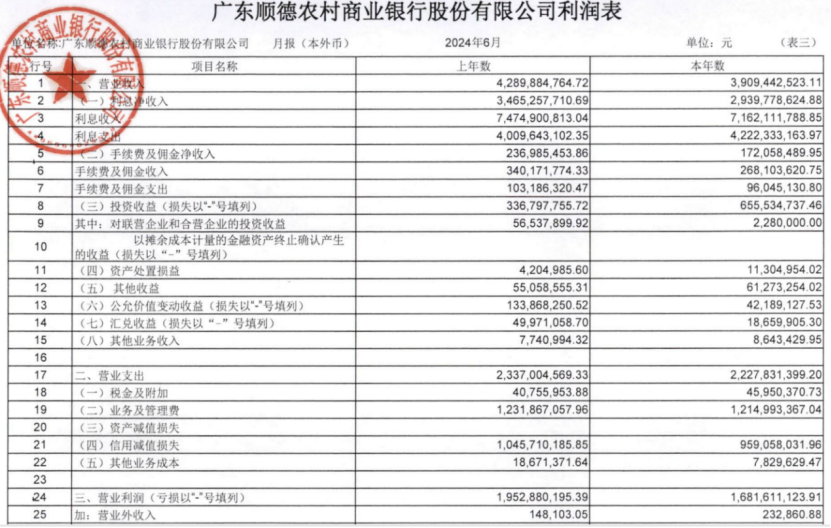

(利润表截图:顺德农商行2024年第二季度财务报表)

从利润表分析来看,造成该行营收净利双降超8%的主要原因是,利息净收入的持续下跌导致整个营收受到影响。具体来看,上半年,顺德农商行的利息净收入为29.4亿元,较去年同期的34.65亿元,减少了17.16%。其中,利息收入71.62亿元,较去年同期的74.75亿元减少3.13亿元,而支出费用则较去年同期增加了2.1亿元,此外,手续费及佣金净收入上半年为1.72亿元,较去年同期的2.37亿元减少了0.65亿元。

实际上,营收端和利息端的下行压力,并非今年上半年才出现。2023年,顺德农商行的营收和净利润就已经双双下滑,彼时,顺德农商行对营收下滑的解释是,因为该行的营业收入主要来源是利息净收入,2023年存款规模稳步增长导致利息支出上升,再加上为实体经济减费让利等因素影响,资产收益率略有下降,不过利息收入是稳定增长的。

2023年,虽然顺德农商行整体利息净收入下行,但利息收入仍保持着微弱的增势,今年出现下行,说明该行的生息资产平均收益率在上半年可能出现了进一步下降,贷款等生息资产规模的增长,已经无法抵销其下降带来的冲击。

此外,顺德农商行衡量盈利能力的两大指标有所弱化。净息差方面,2021年至2023年末,顺德农商行净息差分别为2.03%、1.89%、1.64%;净利差分别为2.02%、1.91%、1.67%,均持续收窄。同时,顺德农商行资产利润率亦在下降,从2021年末的0.93%下降至2023年末的0.77%。

不良风险持续上升 与主要股东关联交易超百亿元

在银行去风险、化不良的行业大势下,顺德农商行也面临不良压力攀升的问题。资产质量方面,招股书显示:2021年至2023年末,顺德农商行的不良贷款余额分别为19.72亿元、28亿元、36.41亿元;不良贷款率分别为0.96%、1.23%、1.48%;整体来看,顺德农商行资产质量面临一定下行压力。

针对2023年不良率走高,顺德农商行在招股书中解释称,一是因为中小型制造业订单仍处收缩下行阶段,经营面临严峻挑战,企业流动性不足,导致债务人违约率上升;二是受房地产市场调整影响,房地产公司融资及销售现金流减少,双重压力下部分涉及房地产行业及其上下游的客户风险有所暴露;三是受民间投资动力不足影响,抵押物业处置受阻,不良资产变现回收难度极大。

从行业分布看,顺德农商行贷款行业集中度较高。2021-2023年末,该行在制造业、租赁和商务服务业、房地产业、批发和零售业四个行业的贷款余额合计分别为946.63亿元、1055.73亿元、1160.68亿元,其占企业贷款总额的比例分别为83.61%、83.74%、84.60%。联合资信出具的评级报告指出,顺德农商行关联授信规模相对较大,相关风险需关注。

值得一提的是,在近两年顺德农商行资产、负债规模的增长同步放缓的同时,主要股东对该行业务及规模增长的支持力度却进一步加大。

2023年,顺德农商行与主要股东及其关联方发生的关联交易一共有3102笔,涉及237.47亿元。其中,授信类关联交易(包括贷款、票据承兑贴现、信用证、保函等由银行承担信用风险的表内外业务)有311笔,涉及的金额有68.28亿元;非活期存款类关联交易(定期存款、其他存款)有2783笔,涉及金额68.28亿元。对于2023年表内资产规模增加246.03亿元、表外业务规模增加13.91亿元,非活期存款规模增加222.13亿元的顺德农商行而言,与主要股东及关联方的关联交易贡献了相当一部分的规模增长。

值得一提的是,在重大关联交易中,顺德农商行与美的发生关联交易1笔,涉及金额58亿元,交易类型为非授信;另与归属集团为美的的关联方发生关联交易3笔,涉及金额43.6亿元,交易类型均为授信。4笔交易涉及金额合计101.6亿元,占全部重大关联交易金额的58.8%。

再以2022年、2023年的关联方交易数据进行纵向对比。2022年,该行与主要股东及关联方的授信类关联交易金额为165.58亿元,非活期存款类关联交易金额为40.15亿元,相当于2023年这两种关联交易涉及金额分别增加了43.42%、70.06%。

关联交易比例过高,容易导致银行风险集中度上升,故关联交易一直也是IPO的考察重点,在审核环节被问询的频次较高。顺德农商行近两年资产质量下行早已不是秘密,却仍然保持着较高频次和较大规模的关联交易,叠加趋弱的盈利能力和放缓的规模扩张速度,对该行的该行IPO推进而言或许也是一个拖累因素。

(记者 罗雪峰 财经研究员 周子章)

顺德农商行

农商行

银行

中小银行

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。