被誉为国内生物柴油龙头的企业即将上市,但它的成长性依然存在种种不确定性。

2019年9月26日,龙岩卓越新能源股份有限公司((688196.SH),以下简称“卓越新能”)成功在科创板上会,并将于11月11日在网上发行申购。

本次登陆科创板,卓越新能预计发行3000万股,占发行后总股本的25%,拟募资7.36亿元,募集资金主要用于技术研发中心建设项目以及天然脂肪醇项目。

这并非是卓越新能第一次申报A股上市,2014年6月,卓越新能拟创业板上市,2018年1月上会时遭发审委否决。本次再闯科创板成功过会,对于卓越新能来说可谓“喜大普奔”。

然而在欣喜的背后,卓越新能仍存在多种不安全因素,净利润主要依靠增值税即征即退款项、应收账款和存货双高等多种隐患依旧存在。

对此,发现网向卓越新能发送了采访函,遗憾的是,至截稿前并未收到任何回复。

增值税即征即退款项成利润“大头”

招股书显示,卓越新能是一家经政府许可,通过综合利用废油脂(地沟油、酸化油等)从事生物柴油及衍生产品——工业甘油、生物酯增塑剂、水性醇酸树脂等的研发、生产与销售的资源循环利用企业,产品用于清洁动力能源和生物基绿色化学品等领域,从而实现废弃油脂的无害化处置和资源化利用。

也就是说,卓越新能利用地沟油、酸化油等废油脂制备生物柴油,是一家“变废为宝”的新能源企业。在招股书中,卓越新能表示,公司是目前国内产销规模最大的生物柴油生产和废油脂处置企业,以及出口量第一的企业,并称是“我国从事生物柴油生产经营时间最长的企业”。

目前,随着我国现代化建设步伐的加快,对能源的需求快速上升,受我国煤炭、石油等资源储量及开采能力的限制,我国面临着能源供应短缺的局面。而卓越新能所从事的生物柴油行业受到了国家的大力扶持。

正因为如此,卓越新能享受着国家的税收优惠政策。

根据财政部、国家税务总局颁发的《关于印发<资源综合利用产品和劳务增 值税优惠目录>的通知》(财税[2015]78 号),规定生物柴油企业在销售自产的综合利用生物柴油时,实行增值税即征即退政策,目前该政策的退税率为 70%。卓越新能与其子公司厦门卓越的生物柴油产品享受上述增值税即征即退的优惠政策。

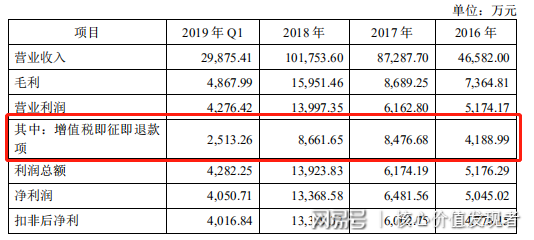

公开资料显示,2016年-2019年第一季度,卓越新能的营业总收入分别为4.66亿元、8.73亿元、10.18亿元以及2.99亿元;实现归母净利润5045.02万元、6481.56万元、1.34亿元和4050.71万元。

值得注意的是,公司2016年-2019年一季度分别确认增值税即征即退款项为4188.99万元、8476.68万元、8661.65万元以及2513.26万元,占当期归母净利润的83.01%、130.78%、64.79%和62.04%。

盈利构成表(来源:招股书)

也就是说,卓越新能的增值税即征即退款项成为了公司主要利润来源。尤其是2017年,卓越新能的增值税即征即退款项甚至是净利润的1.3倍,其自身的盈利能力可想而知。

为何增值税即征即退款成为卓越新能净利润的“大头”?偏低的毛利率或许是其中的原因之一。

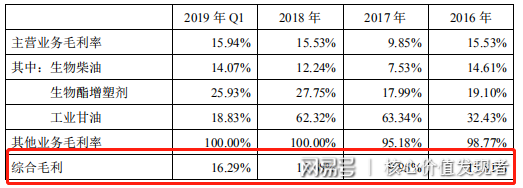

招股书数据显示,2016年-2019年一季度,卓越新能主营业务毛利率分别为15.81%、9.95%、15.68%以及16.29%,毛利率偏低。

主营业务毛利率分析(来源:招股书)

对此,卓越新能在招股书中解释称,毛利率偏低主要是因为其所处生物柴油行业目前的特性所致。由于公司原材料供应商主要以个人经营为主,公司向其采购原材料无增值税进项,在计算应交增值税时,本应由上一环节负担的增值税税额没有办法进行抵扣,这相当于提高了公司的原材料成本,进而拉低了公司毛利率。为此,国家出于税收公平,以及鼓励和支持行业的持续良好发展,对包括生物柴油行业在内的资源综合利用行业实现增值税即征即退的行业普惠性政策。

虽然有国家的支持和鼓励,但是卓越新能自身的盈利能力仍旧令人担忧。这样的“福利”能持续多久?失去了增值税即征即退款项的卓越新能还能盈利吗?仍然值得广大投资者担忧。

应收账款和存货双高

在盈利能力缺失的情况下,卓越新能还存在着应收账款和存货双高的风险。

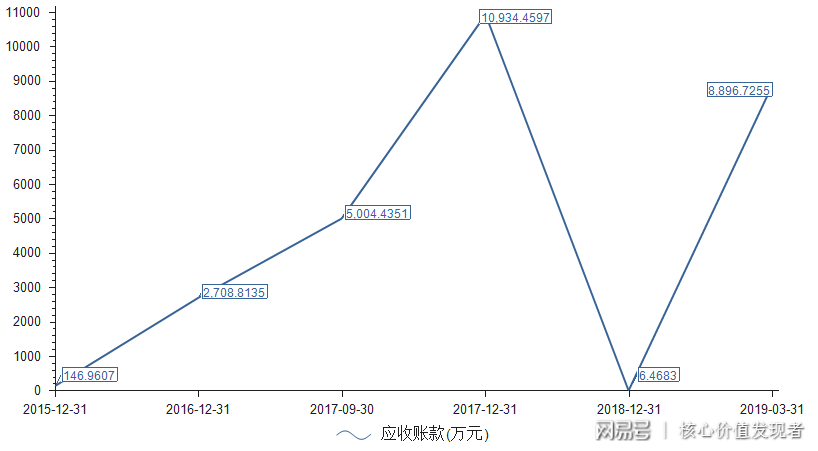

数据显示,2016年-2019年一季度,卓越新能的应收账款分别为2708.81万元、1.09亿元、6.47万元以及8896.73万元,占当期营业收入的5.82%、12.53%、0%和29.78%,应收账款金额起伏较大。而且,公司同期应收账款周转率分别为30.99、12.80、18.60以及6.71,处于下降趋势。

应收账款(来源:choice数据)

对此,卓越新能解释称,公司主要收入来源出口业务,直接影响了公司应收账款的变动情况。2017年期末,公司应收账款较大,主要是因为当年12月份的交易是在月底完成,次年1月收回款项;2018 年期末应收款较小,主要是因为当年12月份的交易是在月初完成,并于月末即获得收款。

除应收账款居高外,卓越新能的存货情况也值得担忧。

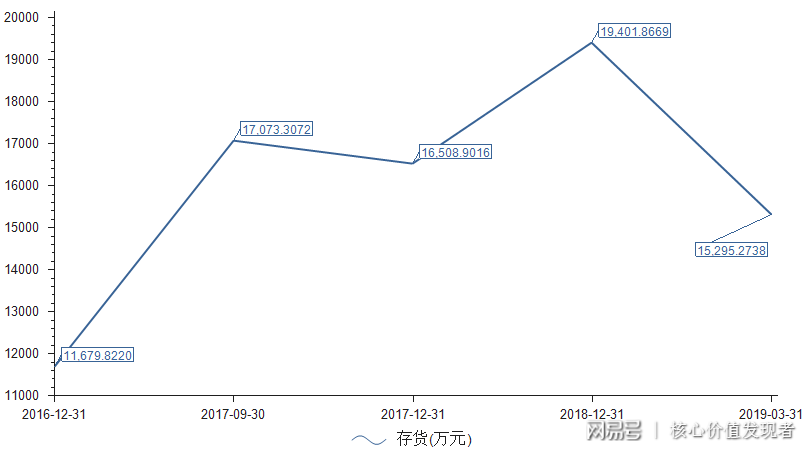

数据显示,2016年-2019年一季度,卓越新能的存货金额分别为1.17亿元、1.71亿元、1.94亿元和1.53亿元,占当期营业收入的25.09%、18.91%、19.07%和51.20%,处在连年上涨的态势,且占营业收入的比重较大。

存货(来源:choice数据)

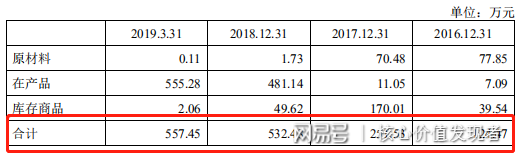

据招股书显示,卓越新能的存货主要为原材料、在产品、库存商品。随着公司产销规模的增加,存货规模有一定的增加。

应收账款的增加无疑是增加了卓越新能的坏账风险,一旦被收款方出现问题,公司难以第一时间收回款项,便会带来资金上的困难,甚至会影响到公司正常的生产经营。此外,存货数量的增加也会给存货跌价准备带来一定的压力。随着存货数量的增加,会占用过多的营运资金,也可能需要计提更多的存货跌价准备。

存货跌价计提情况(来源:招股书)

应收账款和存货仍是卓越新能要面临的问题。盈利能力不足的基础上,还要面对坏账和存货跌价的风险,抓住生物柴油风口的卓越新能上市后看来仍旧困难重重。

(发现网记者 罗雪峰 左星月)

IPO

卓越新能

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社