花重金邀请吴亦凡代言的良品铺子股份有限公司((A18045.SH),以下简称“良品铺子”)有望在A股上市。

11月28日,证监会发布第十八届发审委2019年第187次会议审核结果公告,良品铺子首发获通过。

良品铺子此次拟在上海主板上市,欲发行4100万股,占发行后的总股本10.22%。据公开资料显示,良品铺子拟筹集资金7.73亿元,主要用于全渠道营销网络建设项目、食品研发中心与检测中心改造升级项目、仓储与物流体系建设项目、良品信息系统数字化升级项目。

不过,从相关数据来看,作为继三只松鼠、来伊份、好想你、盐津铺子后又一拟上市的休闲零食类公司,良品铺子仍需面临市场的重重考验。

进军高端零食市场,却面临毛利率下滑风险

公开资料显示,良品铺子于2006年8月成立于武汉,是一家通过数字化技术融合供应链管理及全渠道销售体系开展高品质休闲食品业务的品牌运营企业。目前,已形成覆盖肉类零食、坚果炒货、糖果糕点、果干果脯、素食山珍等多个品种,有1000余种的产品组合。

早在2014年,良品铺子便拟在港股上市,设立了8家BVI公司,同时在开曼群岛设立开曼良品,搭建红筹架构。然而,良品铺子进军港股的愿望并未实现。

2016年,良品铺子将视野转向A股,并于2017年拆除了红筹架构。2018年6月,良品铺子提交了上市申请,在经过漫长的一年等待后,终于在主板成功过会,迎来了上市的曙光。

近年来,随着居民收入增加,对健康、品质需求提升,消费升级趋势日益明显,因此,良品铺子提出“高品质,高颜值、高体验”的高端化战略转型的口号,向高品质零食转型。

不过,虽面向高端零食,但良品铺子的毛利率却并不高端。据招股书显示,2015年-2018年上半年,良品铺子实现营业收入31.49亿元、42.89亿元、54.24亿元和30.35亿元。同期净利润分别为4765.23万元、1.05亿元、1.18亿元和1.13亿元。在营业收入上涨的同时,净利润却并未跟上步伐,增长较为缓慢。

这背后却揭出了良品铺子持续下降的毛利率。

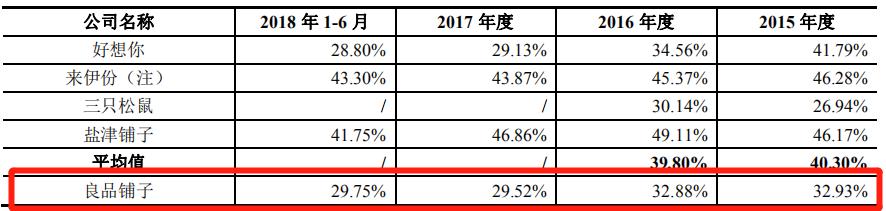

值得注意的是,在营业收入连年增长的同时,良品铺子的毛利率却在逐年下滑。据招股书显示,2015年-2018年上半年,公司的综合毛利率分别为32.74%、32.73%、29.42%、29.63%,低于可比上市公司的毛利率。

可比上市公司毛利率比较(来源:招股书)

据了解,可比公司中,来伊份主要通过直营渠道销售,消除了中间渠道,因而毛利率相对较高。盐津铺子主要通过“直营商超主导,经销跟随”的方式进行销售,且盐津铺子自行生产,因此毛利率相对较高。但是良品铺子因业务起步时间较晚,为了促进自身产品销售,提升线上的市场占有率,采取了“线上+线下”双通道销售模式,并采用更为优惠的定价策略,拉低了毛利率。

对此,良品铺子接受了发现网记者的采访,相关负责人表示称,公司对各业务制定不同定价策略,适当调整其价格使得毛利率有所变动,公司各业务毛利率水平存在差异。

加盟模式以及打价格战也许是良品铺子毛利率下滑的主要原因,面对市场上同质化产品的激烈竞争,维持这样的盈利模式依旧会有毛利率下滑的风险。

资产负债率畸高 尚未解决

事实上,与偏低的毛利率相比,良品铺子更需要解决的问题是其高筑的债台。

招股书数据显示,报告期内,良品铺子的资产负债率(合并)分别为83.88%、83.90%、71.05%和64.69%,且与同行业可比公司相比,资产负债率畸高。这也就意味着良品铺子一直在“负债前行”。

良品铺子在招股书中表示,报告期内,公司负债主要为经营活动产生的应付账款、应付票据等流动负债。

资产负债率比较表(来源:招股书)

数据显示,2015年-2018年上半年,良品铺子的应付票据以及应付账款高达9.28亿元、13.60亿元、14.66亿元以及12.09亿元。

对此,良品铺子解释称,在经营规模及收入规模快速增长的背景下,公司与日常经营相关的流动资金、流动负债水平较高,使得公司资产负债率较高。且公司线上业务收入占比较高,其销售季节性及备货时点的特征,也提升了公司期末流动资产、流动负债的规模。

也就是说,良品铺子资产负债率高企的原因,一方面是应收票据及应付账款高居不下,同时也受到了存货的牵累。

数据显示,2015年-2018年上半年,良品铺子的存货余额分别为4.76亿元、6.17亿元、5.91亿元和4.21亿元,占当期营业总收入的15.39%、14.79%、11.18%和14.54%,占比较高。

良品铺子表示,公司目前的资产和负债主要是流动资产和流动负债。其中,应收账款和存货等流动资产的变现时间较短,同时应付票据的到期时间和供应商的结算时间与前述资产相比相对较长,因此公司面临的偿债风险不大。报告期内,公司持续盈利,净资产持续增长,资本结构不断优化,且无对外借款及利息,债务偿还能力较强。

尽管如此,面对高额负债,此次上市是否仅是为自身“输血”?在行业同质化竞争愈发严重的资本市场中,如何闯出一条快速发展之路?仍是良品铺子亟待思考的问题。

(发现网记者 罗雪峰 左星月)

IPO

良品铺子

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社