现金流不足、应收账款畸高、过度依赖大客户订单等问题屡遭质疑,京源环保执着叩响科创板大门。

日前,科创板上市委于2019年12月27日公告,已同意江苏京源环保股份有限公司(以下简称“京源环保”,A19142.SH)发行上市。

根据上交所官网显示,京源环保由平安证券保荐,预计融资金额达2.65亿元。此次公司公开发行股票数量预计不超过2683万股,发行完成后不低于公司总股本的25.01%。

不过,京源环保经营性现金流持续净流出,应收账款高企,过度依赖大客户订单等问题仍存,且屡屡被质疑“造血能力”不足。

对此,发现网就投资者关心的问题致函京源环保询问,但截至发稿,公司尚未作出合理解释。

近六成销售收入依赖华能集团

这已经不是京源环保首次申请上市。

此前,京源环保还曾于2014年在新三板挂牌上市,并于2020年1月15日正式终止挂牌,转道科创板。

公开资料显示,京源环保成立于1999年,所属行业为C35专用设备制造业。自京源环保成立以来,公司一直专注于工业水处理领域,依托工业废水电子絮凝处理技术、高难废水零排放技术和高难废水电催化氧化技术等自研核心技术,向大型企业客户提供工业水处理专用设备的研发、设计与咨询、集成与销售以及工程承包业务。

根据招股书,2017-2019年,京源环保分别实现营业收入1.66亿元、2.53亿元和3.24亿元;同期净利润分别为2902.11万元、5356.76万元和6060.56万元,呈现较为稳定的增长。

发现网注意到,京源环保在招股书中表示,公司收入主要来源于火电行业。经查数据可知,2017-2019年,京源环保的来自于电力行业的收入分别为1.45亿元、1.50亿元和2.82亿元,分别占主营业务收入比重的87.10%、59.34%和87.03%。

按行业划分主营业务收入(来源:招股书)

相对应的,京源环保在2017-2019年的市场占有率分别约为1.28%-2.36%、1.35%-2.47%和2.55%-4.67%。

事实上,火电水处理市场方面参与的主体较多,并且大部分行业内企业由于技术储备或者自身专业定位的限制,均专注于其中某一项或几项系统设备,这就使公司产品的市场占有率陷入了不利的局面。

与此同时,京源环保的大客户集中度也相当高。并且报告期内,公司的前五大客户均为大型发电企业集团及地方电力企业。

据招股书显示,京源环保于2017-2019年向前五大客户销售收入合计占当年营业收入的52.30%、59.61%和75.84%。

值得注意的是,在前五大客户中,来自华能集团的销售收入分别占到当期营业收入的1.74%、21.64%和58.18%,订单量在报告期内逐年增加,且在2019年已接近60%。

对此,京源环保坦言称,若华能集团及其关联方与公司合作减少,且公司不能持续拓展新的客户,公司持续经营能力将受到影响。

而对于公司营收主要来自火电行业的疑问,京源环保则表示,除火电行业外,公司正积极拓展核电、化工、金属制品等行业的客户,但目前在火电行业的客户集中度依然较高。

新三板上市期间每年均需募资“输血”

自挂牌新三板后至今,京源环保的“造血能力”也屡屡遭到质疑。

根据招股书,2017-2019年,公司经营活动现金流量净额分别为-2792.11万元、-2443.23万元和3735.12万元。其中,2017年和2018年现金流量净额持续净流出。

对此,京源环保表示,公司经营性现金流为负的主要原因是公司主营业务处于快速增长阶段,受公司与上下游结算政策影响,成本产生的现金流出早于收入产生的现金流入,从而使得在此阶段内经营活动产生的现金流量净额为负。

但据发现网了解,由于京源环保对下游客户采用按合同分段收款的结算方式,从而导致公司自身应收账款的账龄有所增加。

报告期内,京源环保的应收账款账面净值占公司流动资产比重较高,分别为63.10%、64.66%和57.96%,占资产总额的比重分别为59.86%、61.76%和53.44%。

根据最新披露数据,京源环保2019年应收账款账面余额为3.36亿元。截至2020年1月31日已收回2180.14万元,尚有3.14亿元未收回。

对于超过3亿的高额应收账款,京源环保在招股书中表示,公司营业收入及应收账款均主要来自于电力行业,公司电力行业客户主要为各大发电集团下属全资或控股公司,如为新建电厂,尚处于筹建期,其项目投资、资金预算及支出通常由上级决策及划拨;如为已有电厂,自主经营、自负盈亏,其项目投资、资金预算及支出通常为自筹。各大发电集团的信用状况及付款能力不代表单个电厂的信用及付款能力。

值得一提的是,京源环保在新三板上市期间每年均会进行增发募资。

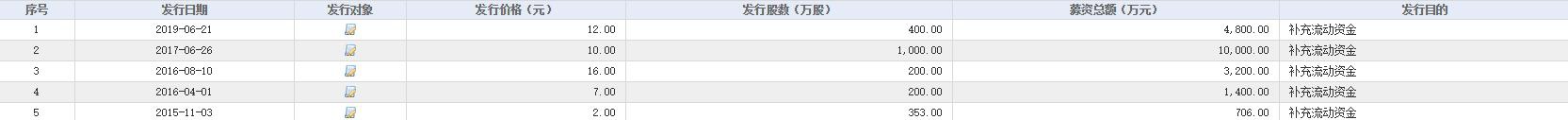

2015-2019年增发募资详情(来源:Choice数据)

根据Choice数据统计,京源环保于2015-2019年连续五年进行增发募资,其用途均为补充流动资金,五年累计募资金额高达2.01亿元。

其实,京源环保“造血能力”屡遭质疑并不是空穴来风。

经查京源环保新三板上市期间的现金流,发现自2015年上市以后,其现金流便已持续净流出。

据京源环保历年财报,2015-2019年公司经营性现金流分别为-560.48万元、-2633.10万元、-2792.11万元、-2443.23万元和3735.12万元。

除2019年6月因通过“外部输血”的方式现金流得以转正,2015-2018年公司经营性现金流一直净流出且出现扩大趋势。

值得关注的是,京源环保此次转战科创板拟将募资金额近半用于补充流动资金。

根据招股书,京源环保拟将募集资金用于智能系统集成中心建设、研发中心建设,以及补充流动资金项目。

募集资金及其使用安排(来源:招股书)

其中,补充流动资金项目拟募资1.36亿元,占总募资金额近半,达到47.31%。如此看来,京源环保“造血能力”不足或已得到“实锤”。

经营性现金流持续净流出,应收账款高企,过度依赖大客户订单,京源环保即使成功在科创板上市,后路似乎也并不好走。

(发现网记者 罗雪峰 汪佳蕊)

华能集团

京源环保

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社