此前,中国银行间市场交易商协会(以下简称“交易商协会”)对永煤控股等相关机构启动自律调查已经出现进展。11月18日,交易商协会网站公告,发现海通证券股份有限公司及其相关子公司涉嫌为发行人违规发行债券提供帮助,以及涉嫌操纵市场等违规行为,涉及银行间债券市场非金融企业债务融资工具和交易所市场公司债券。协会将对海通证券股份有限公司及其相关子公司开展自律调查。

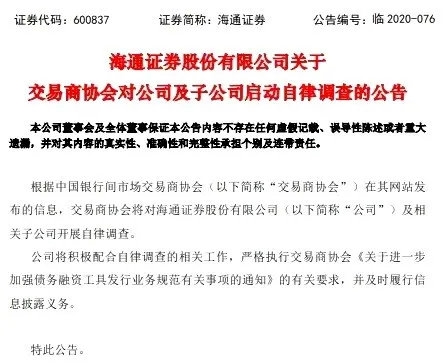

随后,海通证券当晚迅速发布公告称,公司将积极配合自律调查的相关工作,严格执行交易商协会《关于进一步加强债务融资工具发行业务规范有关事项的通知》的有关要求,并及时履行信息披露义务。

不过截至发稿,券商中国记者尚未获悉海通证券此次是因为哪一笔债券的发行事宜而被交易商协会开展自律调查。

11月18日,交易商协会发布《关于进一步加强债务融资工具发行业务规范有关事项的通知》,要求严禁发行人“自融”,加强“关联方” 认购披露。发行人不得直接认购,或者实际由发行人出资,但通过关联机构、资管产品等方式间接认购自己发行的债务融资工具。

同时,进一步明确发行人对关联方认购的披露要求,以“事先承诺披露”结合“事后结果披露”,保障投资人知情权;细化关联方认定标准,区分关联方以自有资金、通过资管产品等认购的分类披露要求,提升市场操作性和规范化。

海通涉嫌为发行人违规发债提供帮助、涉嫌操纵市场

交易商协会的一纸公告,将海通证券拉入永煤违约风波。

18日晚间,交易商协会在官网发布文件称,近日,交易商协会对永城煤电控股集团有限公司开展了自律调查。根据调查获取的线索并结合相关市场交易信息,发现海通证券股份有限公司及其相关子公司涉嫌为发行人违规发行债券提供帮助,以及涉嫌操纵市场等违规行为,涉及银行间债券市场非金融企业债务融资工具和交易所市场公司债券。

交易商协会表示,依据《银行间债券市场自律处分规则》,协会将对海通证券股份有限公司及其相关子公司开展自律调查。如调查中发现相关机构存在操纵市场等涉嫌扰乱市场秩序的恶劣行为,交易商协会将予以严格自律处分,并移交相关部门进一步处理。

11月18日晚间,海通证券发布公告称,公司将积极配合自律调查的相关工作。

11月10日,永煤控股发布公告称,因流动资金紧张,“20永煤SCP003”未能按期足额偿付本息,已构成实质性违约,涉及本息金额共10.32亿元。但在此之前,该公司刚刚发行了一笔10亿元的中票,且政府正在对公司的控股股东豫能化集团进行改革,将对豫能化集团注资150亿元左右,助力企业改革脱困,加快发展。

在此背景之下,永煤控股的意外违约也引起了监管关注。11月12日,中国银行间市场交易商协会发布公告称,交易商协会关注到永城煤电控股集团有限公司继2020年10月20日发行“20永煤MTN006”后迅速发生实质性违约。协会将对发行人及相关中介机构在业务开展过程中是否有效揭示风险并充分披露、是否严格履行相关职责启动自律调查。

永煤违约风波持续发酵

永煤违约目前进展有限。13日,永煤集团称已将“20永煤SCP003”兑付利息3238.52万元支付至应收固定收益产品付息兑付资金户,债券本金正在筹措中。而券商中国记者了解到的最新信息是,永煤控股及大股东河南能源化工集团正在与债券持有者沟通本金展期事宜。

中证鹏元资信评估股份有限公司研发总监李慧杰对券商中国记者表示,目前来看,永煤违约后,发行人及河南政府都在积极应对。对市场的冲击程度,也主要取决于是否能够妥善处置及处理的效率,越早解决,对市场的冲击越小。但是不可避免,事件已经对市场造成了冲击。

数据进行统计,11月11日单日就有89.6亿规模债券“推迟或发行失败”,超过前一周全周的68亿。从发行人公告来看,债市波动为推迟的主要原因。13日也有73.5亿规模债券表示不能如期发行。11月16日,又有63亿规模债券取消发行。

11月16日,河南省交通运输发展集团有限公司发布公告称,因为市场近期波动较大,在发行首日取消发行18亿元的2020年度第七期中期票据。此外,河南省16日还有2只债券取消发行,分别是20开封城运MTN001和20商古03,累计取消发行债券金额为26亿元。

近期一些机构也在进行投资标的排查,不少AA+以上评级的债券遭到抛售。

“永煤事件,投资者可能会对投资要求进行重新梳理,采取更加慎重的态度,尤其是对于那些高风险地区主营业务不强,盈利能力较弱,债务负担过重、以及子强母弱型发债主体的债券会重点关注。”李慧杰说。

监管呵护债市信心

值得注意的是,信用违约也引起了监管层的关注。11月17日,国家发展改革委举行例行发布会,国家发展改革委新闻发言人孟玮表示:企业债券的风险防范情况较好,今年未发生违约情况,累计违约率处于公司信用类债券的最低水平,违约处置率处于公司信用类债券的最高水平。

孟玮说,目前受国内外多种因素影响,债券市场防范化解重大风险面临一些新挑战,在应对债务风险以及违约处置方面,下一步将重点在三个方面加大工作力度:

一是加强监管。充分发挥地方的属地管理优势,通过项目筛查、风险排查、监督检查等方式,做好区域内企业债券监管工作,防范化解企业债券领域风险。

二是强化协同。加强公司信用类债券管理部门之间的沟通协调,构建高效的工作协同机制,加强信息披露,加强统一执法,完善制度建设,推动债券市场披露规则统一,共同防范化解债券市场潜在风险。

三是抓早抓小。建立早识别、早预警、早发现、早处置的风险防控工作体系,提前了解风险、尽早处置风险。针对个别苗头性风险隐患,密切关注相关债券的付息兑付工作,督促制定化解方案,保护投资者合法权益。

对于信用违约事件的影响,植信投资研究院高级研究员黄春华表示,近期部分信用债违约在一定程度上打破了国企债券,尤其是 AAA 级国企债券的投资“信仰”,导致恐慌情绪和收益率明显上行,引发了市场广泛关注,相关债券基金也受到波及。对此,大可不必恐慌。受多种因素影响,此次信用债出现阶段性调整,预计调整还将持续一段时间,但不会影响信用债市场的长期健康发展。

黄春华认为,从历史经验来看,信用债违约难以掀起大浪。2014年以来,信用债市场也曾出现过短暂的集中违约问题,监管部门通过迅速遏制逃废债之风、大量注入流动性等措施,最终均较好地解决了问题。对于此次信用债集中违约现象,相信监管部门处理起来将更有经验、更为完善、更为及时。货币当局近期已向市场大量投放流动性,周四、周五分别净投放 900亿、1600亿资金,预计后面还将持续投放。流动紧张状况大概率将得到缓解,信用债的抛压也会明显减弱,市场将逐步恢复平稳。

从目前情况看,债市尚未出现系统性风险发生的可能。市场总体情况良好,违约率从各个维度看都可控。但与此同时,也要看到,一些评级较高的国企展现出来的违约倾向,如不及处置,的确有可能带来短期传染性风险。例如,多家煤炭企业债券已遭遇抛售,新发行债券也被迫取消或延长簿记。对此,建议有关部门和地方政府予以果断处置,严防传染性风险发生。

对于投资者,建议当前应尽量规避弱投资资质、高杠杆且面临较大集中偿付压力的发债主体;非专业投资者更建议短期内谨慎介入信用债市场,不要盲目追逐高收益。如果没有专业筛选能力,无疑将暴露在较大的市场风险当中。同时,由于信评专业度是债券内部风险控制的关键,建议尽量选择信评实力强、标准严格的公募债券基金。

永煤

违约风波

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北路2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社