11月10日,浙江明泰控股发展股份有限公司(以下简称“明泰股份”)向上交所主板提交了招股说明书。

据招股书披露,本次IPO明泰股份拟向社会公开发行股票不超过4050万股,占发行后总股本的比例不低于10%。拟募集资金9.20亿元,其中6.45亿元用于日泰汽车标准件研发生产项目(一期),2.20亿元用于年新增3.30万吨汽车异型高强度紧固件生产项目(一期),5500万元用于日泰(上海)汽车标准件有限公司新材料紧固件研发中心建设项目。

发现网注意到,这并非是明泰股份第一次提交IPO申请,早在今年5月26日,明泰股份便已向资本市场发起了第一次冲击,但结果并不理想。

通过梳理招股书,记者发现明泰股份目前尚存在存货、应收账面价值较大和业绩下滑的问题。针对上述问题,发现网记者已向明泰股份公开邮箱发送采访函请求阐释,截至发稿,明泰股份已接受发现网独家专访并对部分问题作出回复。

“高额应收、巨额存货”为哪般?

公开信息显示,明泰股份创办于上世纪80年代,是一家专注从事紧固件产品的研发、生产和销售的公司。产品目前主要应用于汽车领域,以高强度、高精度、耐腐蚀等高端紧固件为主导产品,并向客户提供合作开发、测试、配套售后等相关服务,与众多中外知名汽车制造商建立了长期稳定的合作关系。

来源:招股书

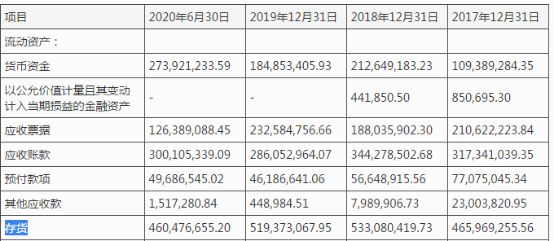

名气大也难掩财务瑕疵。发现网注意到,明泰股份近年来的应收账款账面价值年均3亿元,存货账面价值年均高达5亿元。

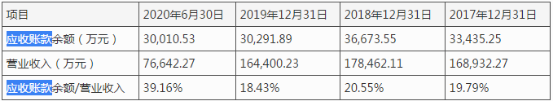

招股书显示,2017-2020年上半年,明泰股份的应收账款余额分别为3.34亿元、3.67亿元、3.03亿元和3.00亿元,占各期营业收入的比例分别为19.79%、20.55%、18.43%和39.16%。

来源:招股书

从上述数据中我们可以看出,仅2020年上半年明泰股份的应收账款就已经几近2019年全年,应收账款在这半年里激增。

面对高额的应收账款,明泰股份对发现网表示,报告期内,公司应收账款周转率分别为5.58次/年、5.39次/年、5.22次/年、5.23次/年,同行业平均值分别为4.86次/年、4.70次/年、4.79次/年、3.67次/年。公司应收账款周转率处于合理区间且略高于同行业可比上市公司平均水平,且公司客户主要为国内外知名整车制造企业,销售及信用情况良好,由应收账款带来的坏账风险较小,不会对公司产生重大不利影响。

除应收账款数额较高外,记者还发现,明泰股份存货存在同样的问题。

据招股书披露,2017-2020年上半年,明泰股份的存货账面价值分别为4.66亿元、5.33亿元、5.19亿元和4.60亿元,占总资产的比例分别为24.03%、21.64%、24.30%和21.95%,报告期内存货账面价值始终保持在较高水平。

来源:招股书

明泰股份表示,由于公司产品种类繁多,生产工艺复杂,制造周期较长,生产切换程序繁复,因此公司通常会根据销售预测为每个品种预留一定的安全库存,从而导致存货余额较高。如果市场行情发生不利变化、订单量未及预期等情况,可能会导致公司存货不能及时实现销售,产生相应跌价风险,同时大规模备货将占用公司的运营资金,或使公司的资金使用效率和经营业绩受到不利影响。

“业绩下滑”为何还有股东“突击入股”?

据公开资料显示,2017-2020年上半年,明泰股份的营业收入分别为16.89亿元、17.85亿元、16.44亿元和7.66亿元,2018年和2019年营业收入的同比增长率分别为5.64%和-7.88%;同期明泰股份的归母净利润分别为3.68亿元、4.19亿元、3.31亿元和2.10亿元,2018年和2019年归母净利润的同比增长率分别为13.97%和-21.07%。

来源:wind数据库

从上述数据中我们可以看出,明泰股份在2019年无论是营业收入还是归母净利润的增速均有所下滑。

值得注意的是,2018年,我国汽车行业产销量分别为2780.92万辆和2808.06万辆,同比分别下降了4.16%、2.76%。2019年我国汽车行业产销量分别为2572.1万辆、2576.9万辆,同比分别下降了7.5%、8.2%。由此可见,2018年明泰股份的业绩是在逆市增长,而2019年与市场走势相契合,呈现下滑态势。

2020年以来,受突发新冠病毒疫情的影响,汽车行业短期内受到了较大冲击,一季度国内汽车总产量为347.39万辆,相比2019年同期下降了45.15%。自二季度以来,随着国内疫情得到有效控制,汽车行业产业链复工复产态势良好,消费者需求回升,2020年1-6月国内汽车总产量为1011.20万辆,较2019年同期下降了16.65%。高度依赖汽车行业的明泰股份,其业绩势必会因此受到影响而遭受一定程度的影响。

但令人不解的是,明泰股份在业绩下滑的背景下,仍能在申报前夕引入新股东。

招股说明书显示,2019年9月,平阳朴明、温州瓯瑞、宁波通泰信、宁波通元优博、安徽森阳鑫瑞、合肥丰德瑞以10元/股的价格入股了明泰股份。需要说明的是,明泰股份首次提交申报稿是在2020年5月,也就是说,上述入股明泰股份的股东,均为突击入股,且均与明泰股份签订了对赌协议。

记者了解到,2019年9月16日平阳朴明、温州瓯瑞、宁波通泰信、宁波通元优博、安徽森阳鑫瑞、合肥丰德瑞与金锻实业以及明泰股份签署《增资协议之补充协议》,该协议显示,若明泰股份撤回发行上市申请材料、发行上市申请被驳回或者发行上市失败,则存在平阳朴明、温州瓯瑞、宁波通泰信、宁波通元优博、安徽森阳鑫瑞、合肥丰德瑞等机构投资要求金锻实业回购其有的明泰股份全部股份。

签署对赌协议意欲为何?投行人士分析指出,突击入股主要是指拟上市公司在上市申报材料前的1年或半年内,有机构或者个人以低价获得该公司的股份的情形。而明泰股份这种行为很可能会影响到中小股东的利益。

(发现网记者:罗雪峰实习记者:王苗苗)

明泰股份

IPO

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北路2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社