据上交所官网信息显示,上海新炬网络信息技术股份有限公司(以下简称“新炬网络”)已于2021年1月21日在上海证券交易所上市。

本次发行的发行规模为1487.46万股,占本次发行后总股本的25%;本次发行价格为37.61元/股;本次发行募集资金总额为5.59亿元。

据了解,新炬网络是一家以提供IT数据中心第三方运维服务及运维产品为主的IT系统软件服务商,面向大中型企事业单位提供第三方运维服务与工程、原厂软硬件及服务销售、软件产品及开发三类服务。

公开信息显示,此次IPO新炬网络蓄谋已久。2019年5月31日,新炬网络首次向上交所提交上市申请,其后因股权变动、关联交易、客户集中度以及盈利模式等问题被上交所问询。补充说明后新炬网络于2019年11月15日再次提交上市申请,在长达一年的等待之后,于2021年1月7日进行网上路演,并宣布于2021年1月21日正式上市。

发现网注意到,在新炬网络于2021年1月7日最新报送的招股书中,仍存在家族企业股权变动频繁、近八成收入来自中国移动等问题。针对上述问题,发现网已向新炬网络公开邮箱发送采访函请求阐释,截至发稿,新炬网络并未就相关问题作出回复。

家族企业掌控,有股东增加出资0.1元

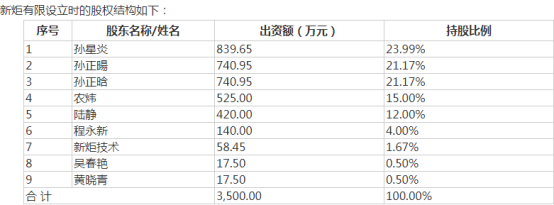

据招股书披露,新炬网络成立于2014年11月4日,由新炬技术、孙星炎、陆静、程永新、孙正晗、吴春艳、黄晓青、孙正暘、农炜等共同出资,注册资本为3500万元。其中孙星炎、孙正暘、孙正晗分别持股23.99%、21.17%和21.17%,三人合计持股66.33%,为公司的实际控制人。孙星炎与孙正暘、孙正晗分别系父子、父女关系。

来源:招股书

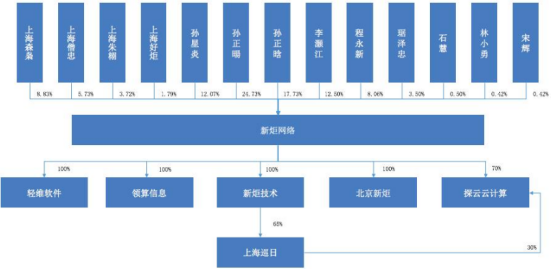

本次发行前,孙正暘、孙正晗、孙星炎分别直接持有新炬网络24.73%、17.73%、12.07%的股份,分别为新炬网络的第一大、第二大和第四大股东。此外,孙正暘还通过上海僧忠、上海朱栩、上海好炬间接控制新炬网络11.24%。因此,本次发行前,孙星炎、孙正暘、孙正晗三人合计直接及间接控制新炬网络65.77%的股份。

此外,孙星炎担任新炬网络董事长、孙正暘担任新炬网络副董事长、孙正晗担任新炬网络董事,孙星炎、孙正暘、孙正晗为新炬网络的实际控制人。

来源:招股书

此外,发现网还注意到,新炬网络在成立之后的四年内先后进行了四次股权转让、两次增资和一次股份制改革,股权变动较为频繁。

招股书显示,2014年12月,成立仅一个月后,新炬网络便进行了首次股权转让。约定新炬技术将其持有的新炬有限1.67%的股权(对应注册资本58.45万元)以每1元注册资本1元的价格转让给孙星炎。

2015年3月发生了第二次股权转让及第一次增资。约定孙星炎将其对新炬有限持有的股份分别转让给孙正晗、孙正暘、陆静、程永新和上海森枭;约定农炜将其对新炬有限持有的股份转让给程永新。

相对股权转让,此次增资更为值得注意。招股书显示,2015年2月6日,新炬有限的注册资本由3500万元增加至3888.89万元,其中程永新增加出资0.1元,上海僧忠增加出资233.34万元,上海朱栩增加出资155.56万元。

众所周知,0.1元的象征性出资连一股都买不到,而2015年3月第二次股权转让以及2017年5月第三次股权转让中的股权定价都为1元/股。那么程永新增加出资0.1元所增资对应的是多少,这样的出资又意欲何为呢?新炬网络并未对此作出表示。

客户集中度较高,近八成收入来自中国移动

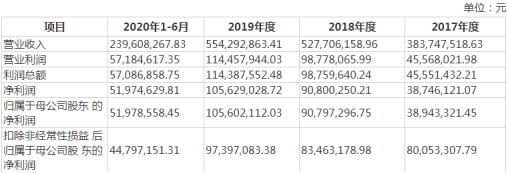

招股书显示,2017-2020年上半年,新炬网络的营业收入分别为3.84亿元、5.28亿元、5.54亿元和2.40亿元,分别同比增长31.96%、37.50%、2.84%和3.00%;同期分别实现归母净利润3894.33万元、9079.30万元、1.06亿元和5197.86万元,分别同比增长24.02%、16.62%、44.52%和7.61%。报告期内,新炬网络的经营业绩逐年增长,但增速却在下滑。

来源:招股书

据了解,新炬网络的收入主要来源于电信、金融、交通和政府行业中大中型企事业单位提供第三方运维服务及运维产品。其中,来自电信行业的收入占比较高。2017-2020年上半年来自电信行业的收入占全部营业收入的比例分别为83.72%、83.96%、76.95%和80.89%。

此外,发现网注意到,新炬网络的客户集中度已超80%,且对第一大客户中国移动过度依赖。

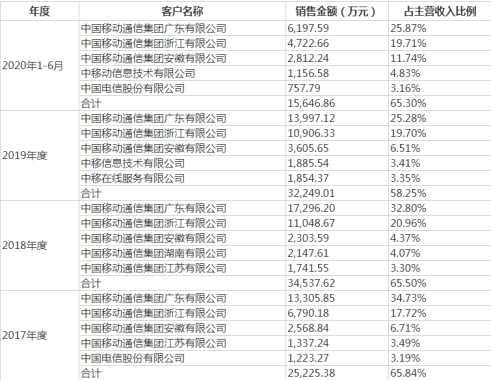

招股书显示,2017-2020年上半年,新炬网络对前五名客户(同一控制下合并)的营业收入分别为3.31亿元、4.57亿元、4.67亿元和2.08亿元,占主营业务收入的比例分别为86.45%、86.66%、84.43%和86.62%。

其中,新炬网络对单一客户中国移动的收入分别为3.02亿元、4.27亿元、4.09亿元和1.86亿元,占主营业务收入的比重较高,分别为78.73%、81.03%、73.88%和77.57%。

来源:招股书

对此,新炬网络在招股书中表示,因公司的经营业绩与主要客户的经营情况相关性较高,如果未来主要客户的市场份额下降或竞争地位发生重大变动,或与主要客户的合作关系发生变化,公司将面临主要客户订单减少或流失等风险,进而直接影响公司的生产经营,对经营业绩造成不利影响。

投行人士分析认为,虽然新炬网络已经上市,但若家族企业股权变动频繁、近八成收入来自中国移动等问题仍存在的话,恐对其上市后的股价造成一定程度的波动。

(发现网记者:罗雪峰实习记者:王苗苗)

新炬网络

IPO

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。