6月11日,江苏泽宇智能电力股份有限公司(以下简称:泽宇智能)在创业板上会通过,保荐机构为华泰联合证券。12月8日,泽宇智能在深交所上市,股票代码为301179。

公开资料显示,泽宇智能此次公开发行股票不超过3300万股,占本次发行后总股本的25%。拟募集资金为5.72亿元,分别用于智能电网综合服务能力提升建设项目、智能电网技术研究院建设项目、信息化管理系统建设项目和补充营运资金项目。

查阅招股书还发现,供应商与股权较为集中以及存货与资产负债率较高这些问题仍需关注。对此,发现网向泽宇智能公开邮箱发送采访函请求释疑,泽宇智能回复称以招股书和问询函披露为准。

资产负债率和存货较高

招股书显示,泽宇智能是一家专注于电力信息化业务的高新技术企业,以提供电力信息系统整体解决方案为导向,包含电力咨询设计、系统集成、工程施工及运维的一站式智能电网综合服务商。

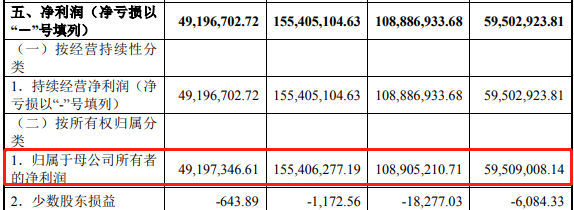

2018年-2020年以及2021年上半年,泽宇智能的营业收入分别为3.11亿元、4.55亿元、5.84亿元和2.04亿元,其中2018年-2020年的营收同比增长率分别为13.90%、46.10%和28.38%;同期归母净利润分别为0.60亿元、1.09亿元、1.55亿元和0.49亿元,2018年-2020年的归母净利润同比增长率分别为9.47%、83.01%和42.70%。整体上,泽宇智能的业绩规模呈上升趋势。

图源:招股书(泽宇智能)

值得一提的是,泽宇智能的流动负债规模比较高。招股书显示,2018年-2020年以及2021年上半年,泽宇智能的流动负债合计为2.20亿元、6.69亿元、6.05亿元和7.37亿元;其中,应付票据、应付账款和合同负债合计金额分别为0.71亿元、2.06亿元、5.65亿元和7.15亿元。

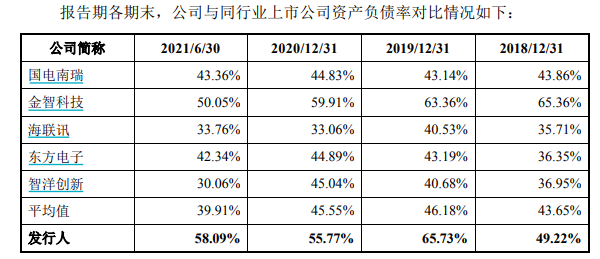

与此同时,泽宇智能的资产负债率也在迅速攀升。2018年-2020年以及2021年上半年,泽宇智能的资产负债率分别为50.61%、68.91%、62.98%和63.52%;同行可比公司资产负债率平均值为43.65%、46.18%、45.55%和39.91%,泽宇智能资产负债率显著高于行业均值。

图源:招股书(泽宇智能)

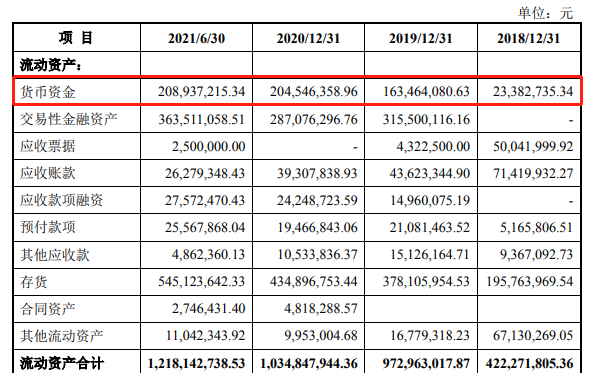

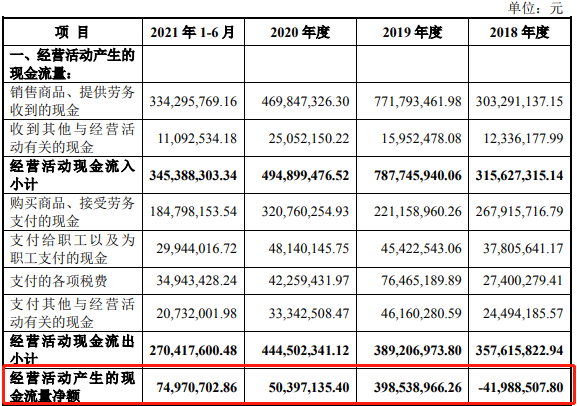

然而,报告期内泽宇智能的货币资金仅为0.23亿元、1.63亿元、2.05亿元和2.09亿元;经营活动产生的现金流量净额分别为-0.42亿元、3.99亿元、0.50亿元和0.75亿元。分析人员表示,无论是货币资金还是经营性现金流量净额,泽宇智能都保持在较低的水平,不足以应对其流动负债。

图源:招股书(泽宇智能)

而泽宇智能在对发现网的回复中表示,公司资产负债率高主要系预收款项规模较大所致。截至2020年末,公司财务状况良好,银行存款、交易性金融资产等流动性较强的资产规模较大,短期偿债能力较强。

此外,泽宇智能的存货规模也明显攀升。2018年-2020年以及2021年上半年,泽宇智能的存货余额分别为1.96亿元、3.78亿元、4.35亿元和5.45亿元,占流动资金的比例分别为46.26%、38.86%、42.03%和44.75%。

其中,泽宇智能的存货以在产品和原材料为主。报告期内,在产品的存货规模占大头,分别为1.16亿元、2.92亿元、3.65亿元和4.55亿元,占存货规模的比例为59.26%、77.34%、83.93%和83.50%。

图源:招股书(泽宇智能)

值得注意的是,泽宇智能的存货周转率呈下滑趋势,2018年-2020年以及2021年上半年存货周转率分别为1.21次、0.93次、0.83次和0.23次。

对此,泽宇智能回复表示,公司实行“以销定采”的采购政策,期末存货金额与期末在手合同金额相关性较强。随着公司业务规模的扩大,新签合同金额也大幅增加,存货规模也相应攀升。由于公司项目收入受实施周期的影响其增长率小于存货的增长率,故存货周转率下滑。

业内人士表示,泽宇智能较高的存货规模,一定程度上占用了公司流动资金,再加上较高的负债水平以及经营现金流的大幅减少,泽宇智能或将面临流动资金短缺的风险。

依赖第一大供应商且股权集中

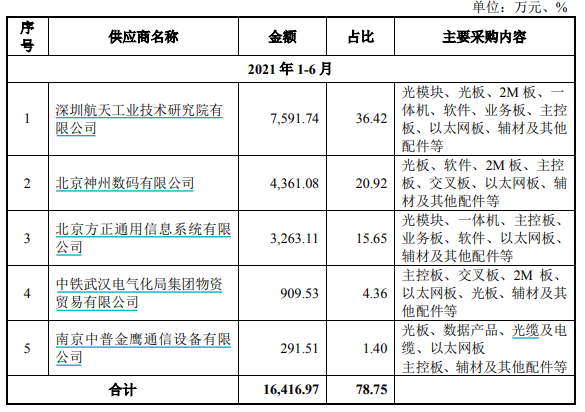

与此同时,泽宇智能前五大供应商集中度较高。2018年-2020年以及2021年上半年,泽宇智能向前五大供应商采购金额分别为1.60亿元、3.19亿元、2.90亿元和1.64亿元,占比分别为64.58%、75.25%、75.60%和78.75%,主要供应商包括中兴通讯股份有限公司(以下简称:中兴通讯)、深圳航天工业技术研究院有限公司、北京方正信息系统有限公司、南京中普金鹰通信设备有限公司、北京神州数码有限公司等。

值得注意的是,报告期内泽宇智能向第一大供应商深圳航天工业技术研究院有限公司的采购金额分别为0.73亿元、2.70亿元、1.77亿元和0.76亿元,占比为29.29%、63.66%、46.32%和36.42%,主要为原材料采购,主控板、光板、业务板、2M板等。

图源:招股书(泽宇智能)

实际上,无论是第一大供应商深圳航天工业技术研究院有限公司,还是其他供应商如北京方正通用信息系统有限公司、中铁武汉电气化局集团物资贸易有限公司都背靠中兴通讯,是中兴通讯的经销商。而泽宇智能是中兴通讯的一级经销商。

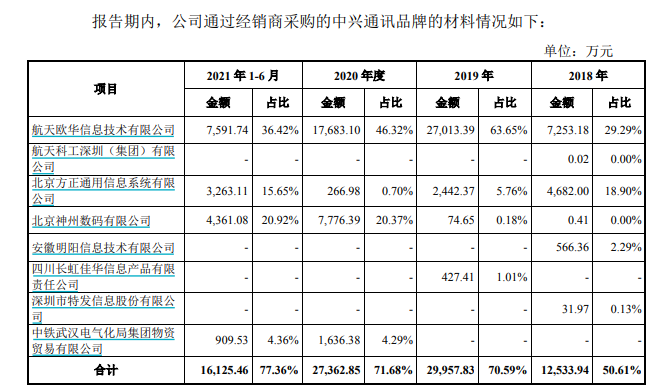

不过,2018年中兴通讯被制裁从而爆发“中兴事件”之后,泽宇智能对中兴通讯的采购由直接采购变为间接采购,间接向中兴通讯的经销商深圳航天工业技术研究院有限公司、北京方正通用信息系统有限公司等企业采购,报告期内合计采购金额达到1.25亿元、3亿元、2.74亿元和1.61亿元,占比为50.61%、70.59%、71.68%和77.36%。

图源:招股书(泽宇智能)

也就是说,泽宇智能最主要的供应商其实是中兴通讯。对此,业内人士表示,如果“中兴事件”后续进一步发生争端或者因贸易纠纷导致主要供应商无法正常供货,或大幅提高价格,则可能造成公司无法正常生产运营,给公司盈利能力带来不利影响。

另外,泽宇智能还面临股权集中的风险。招股书显示,泽宇智能的控股股东和实际控制人为张剑和夏耿耿,二人为夫妻关系,两人直接和间接合计持有公司股权比例为75.28%,本次发行后,公司实际控制人持股比例仍超过50%。其中,张剑为实际控股股东及实际控制人、董事长;夏耿耿为实际控制人、董事、总经理。

对于泽宇智能表决权集中的情况,业内人士表示,即使泽宇智能已建立比较健全的公司治理、内部控制相关的各项制度,但实际控制人仍存在通过行使股东大会表决权,对公司发展战略、经营决策、人事安排、利润分配和对外投资等重大事项施加不当影响,从而损害公司社会公众股东的利益的可能性。

(发现网记者罗雪峰 实习记者腾会言)

泽宇智能

股权集中

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。