新特电气2021上半年归母净利润下降,产品单一,供货商与主要客户集中度高,应收账款规模大,经营活动现金净流量波动大。

9月10日,新华都特种电气股份有限公司(以下简称:新特电气)在创业板成功上会,保荐机构为民生证券。

公开资料显示,新特电气此次拟公开发行股票不超过6192万股,占发行后公司总股本的25%。此次公开发行拟募集资金5.16亿元,其中4.66亿元用于特种变压器生产基地和研发中心建设项目(包括3.66亿元用于特种变压器生产基地子项目以及1亿元用于研发中心子项目),0.5亿元用于补充流动资金。

查阅招股书发现,新特电气或存在业绩波动大、主营产品单一、供货商与主要客户集中度高、应收账款规模大、经营活动现金净流量波动幅度大等问题。针对上述问题,发现网向新特电气公开邮箱发送采访函请求释疑。截至发稿前,新特电气并未给出合理解释。

业绩不稳,2021年上半年首现负增长

公开资料显示,新特电气主营业务为以变频用变压器为核心的各式特种变压器、电抗器的研发、生产与销售及配套产品的销售。

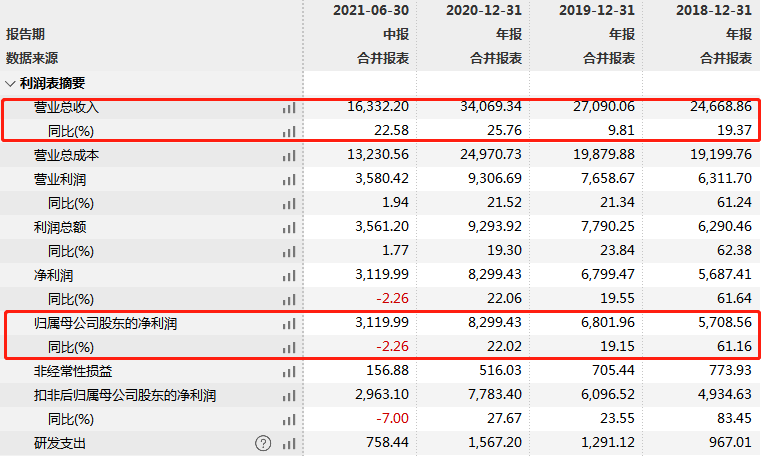

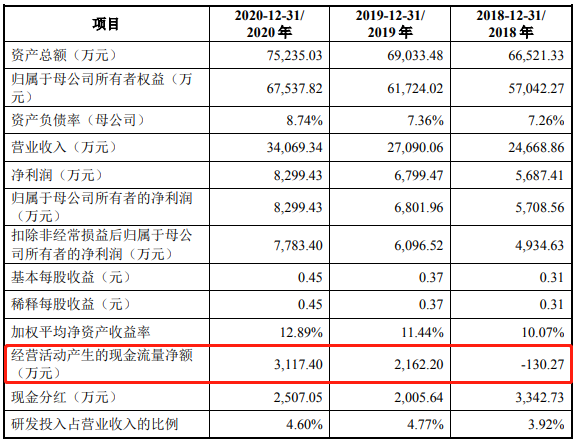

2018年-2020年以及2021上半年,新特电气分别实现营收2.47亿元、2.71亿元、3.41亿元和1.63亿元,同比增长率分别为19.37%、9.81%、25.76%和22.58%。同期,归母净利润分别为5708.56万元、6801.96万元、8299.43万元和3119.99万元,同比增长率分别为61.16%、19.15%、22.02%和-2.26%。近年来,新特电气归母净利润增长幅度波动较剧烈,且在2021上半年出现负增长。

图源:Wind数据

新特电气在招股书中解释称,2021上半年归母净利润下滑的主要原因是2020年末以来主要原材料铜、铝、硅钢片采购价格大幅上涨所致。2021年1-6月,新特电气营业成本为1.07亿元,同比增长幅度达到37.36%。而招股书显示,在此之前的2018年-2020年,新特电气的营业成本同样大幅波动,分别为1.49亿元、1.52亿元和2.01亿元,同比增长率分别为6.34%、1.77%和32.13%。由此可见,新特电气营业成本剧烈波动对于公司盈利能力的影响是较为长久的。

图源:Wind数据

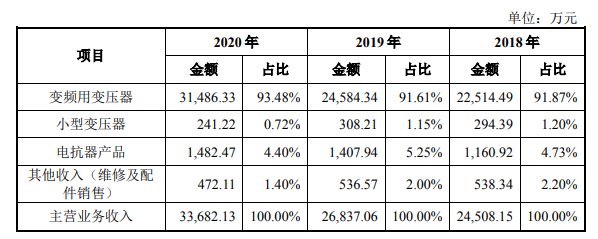

其次,新特电气产品结构过于单一或也是其业绩波动的主要原因之一。招股书显示,2018年-2020年,新特电气主要产品变频用变压器分别实现营收2.25亿元、2.46亿元和3.15亿元,占主营业务收入的比重分别为91.87%、91.61%和93.48%,均在90%以上且呈现出进一步集中化趋势。

图源:招股书(新特电气)

除此之外,供应商集中度高也不利于新特电气主营业务成本的控制。招股书显示,2018年-2020年,新特电气向前五大供应商采购金额分别达到6521.01万元、6142.13万元和8785.46万元,达采购总额的56.83%、52.49%和53.26%,前五大供应商主要为青岛佰盈钢材有限公司、保定市天利特种线材制造有限公司鞍钢股份有限公司和武汉众诚鑫远、武汉宝德鑫等。新特电气主要向这些供应商采购的正是价格波动较大的硅钢片、铜杆、铜线等原材料。分析人士指出,由于单一的主营产品收入占比过大,加之主要供应商较为固定,导致新特电气对原材料供应商存在较大依赖。因此,对于原材料的议价能力较弱,业绩受到原材料价格波动的影响较大。

图源:招股书(新特电气)

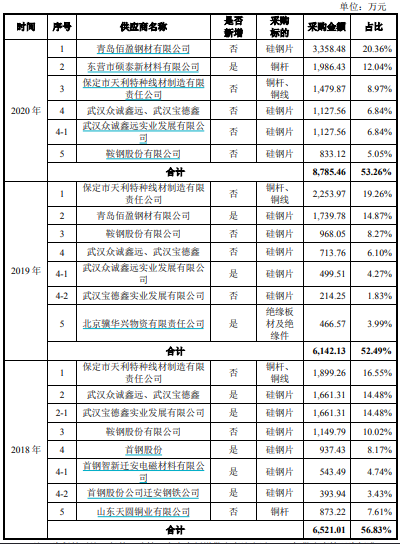

应收账款规模较大且呈上升趋势

值得注意的是,2018年-2020年,新特电气应收账款分别为1.29亿元、1.51亿元和1.71亿元,占同期流动资产的比例分别为36.60%、39.17%和38.65%,占同期营业收入的比例分别为52.32%、55.56%和50.23%;2021上半年,新特电气应收账款金额为1.61亿元,占同期流动资产的34.79%,占当期营业收入的98.73%。应收账款规模较大且呈现上升趋势。

图源:招股书(新特电气)

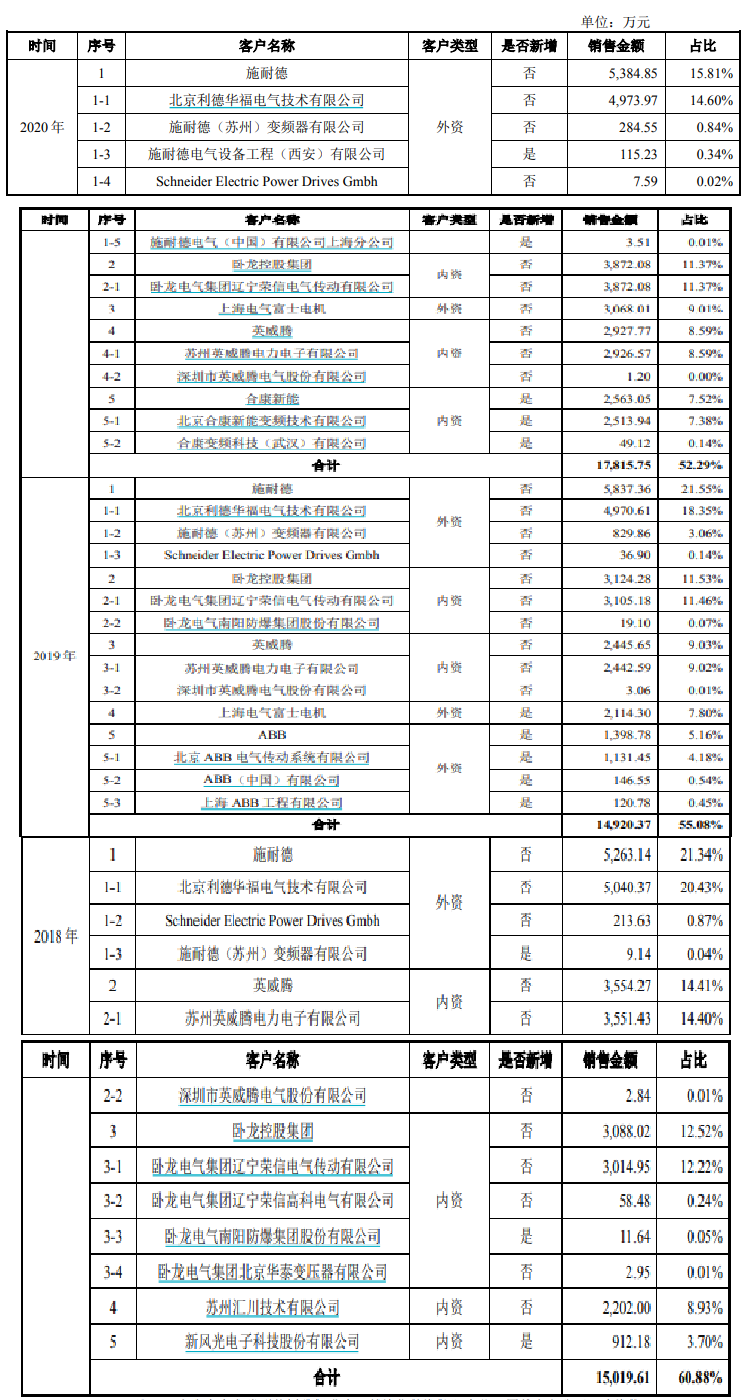

分析人士指出,新特电气客户集中度较高是其应收账款居高不下的主要原因之一。招股书显示,2018年-2020年,新特电气向前五大客户分别实现销售收入1.50亿元、1.49亿元和1.78亿元,占当期主营业务收入的比重分别为60.88%、55.08%和52.29%,显著高于同行业可比公司均值42.04%、39.58%和38.60%。

其中前三名客户分别为施耐德、卧龙控股集团和英威腾。同期,新特电气应收账款前五大客户的账款余额分别为8621.32万元、8957.06万元和11001.06万元,占应收账款余额的比例分别为61.74%、54.84%和59.22%。值得注意的是,新特电气应收账款前五名的客户与其营收前五名客户重合度较高,营收前三名同时位列应收账款前五名。

图源:招股书(新特电气)

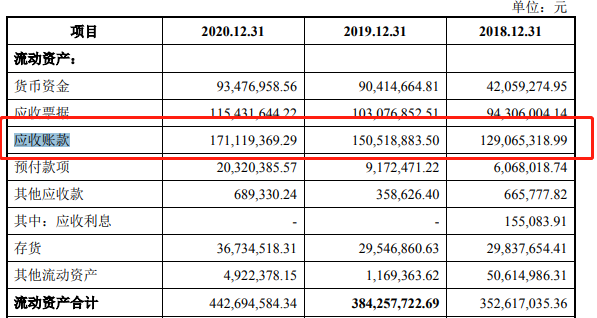

受此影响,新特电气经营活动现金净流量波动较大。2018年-2020年,新特电气经营活动产生的现金流量净额分别为-130.27万元、2162.20万元和3117.40万元,同比增长率分别为92.69%、1759.73%和44.18%;2021上半年,新特电气经营活动现金净流量2040.14万元,同比增长-60.09%。波动程度较为剧烈。

图源:招股书(新特电气)

分析人士指出,如果新特电气未来应收账款规模持续扩张,加之原材料价格大幅波动带来的主营业务成本波动,导致经营活动现金净流量长期处于不稳定状态,则可能对公司的短期偿债能力以及营运周转能力产生消极影响。

(发现网记者罗雪峰,实习记者杨梦婷)

新特电气

业绩

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。