随着人工、原材料等费用上涨,即便将成本优势作为核心竞争力之一的辰欣药业(603367,SH)也不得不面临增收不增利的尴尬。

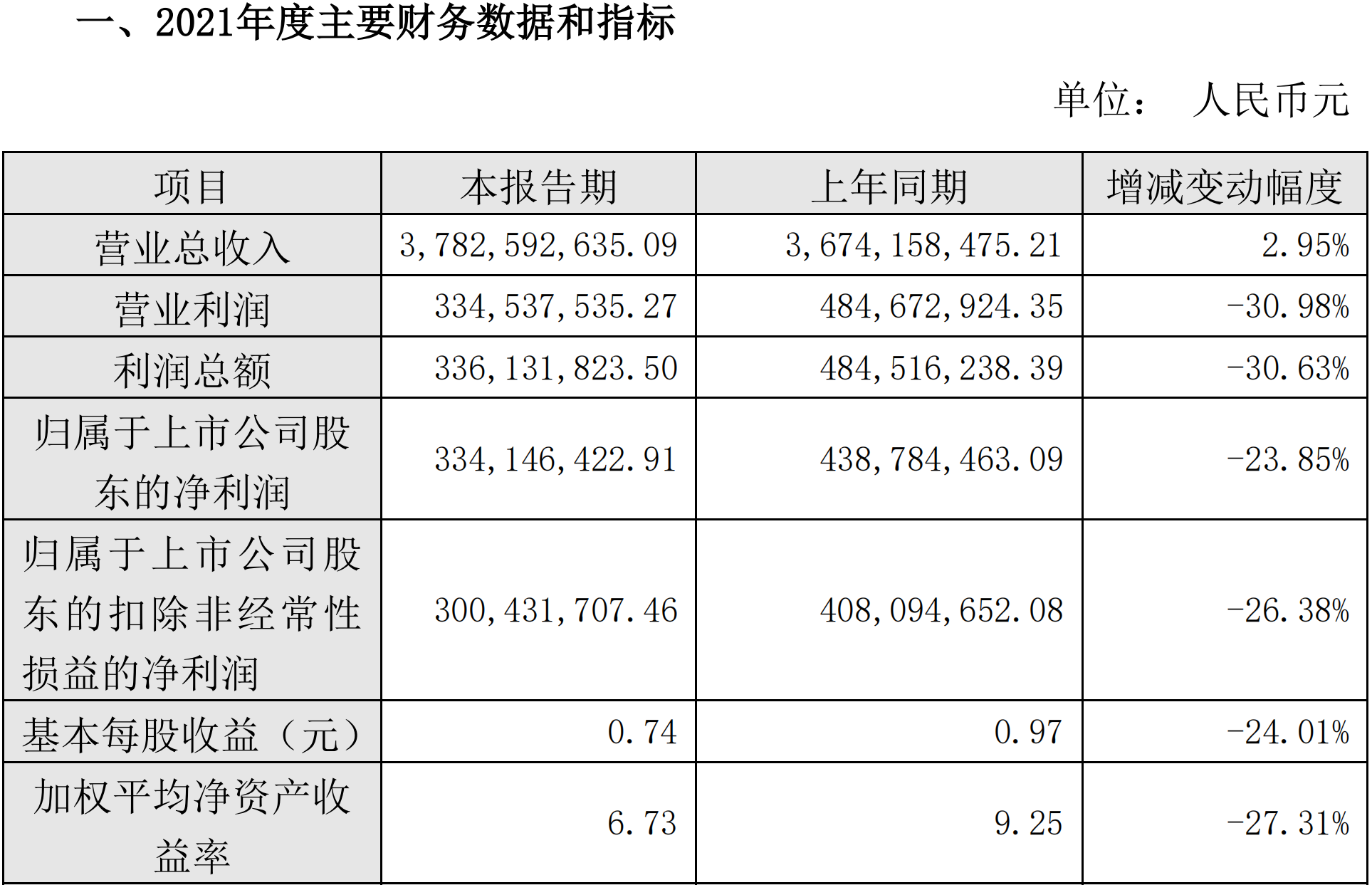

3月26日,辰欣药业发布2021年度业绩快报。数据显示,2021年度公司实现营业总收入37.83亿元,较2020年同期增长2.95%;实现营业利润3.35亿元,同比下降30.98%;实现归属于上市公司股东的净利润3.34亿元,同比下降23.85%。

图片来源:辰欣药业公告截图

对于营业利润下降三成的原因,辰欣药业给出解释称:主要因为去年原材料、能源、人工费用涨价造成成本上涨;另外去年研发费用投入增加、股权激励摊销额增加导致营业利润下降。

辰欣药业主要从事化药制剂的研发、生产和销售,产品涵盖大容量注射剂(包括非PVC软袋、塑瓶、直立袋、玻瓶)、冻干粉针剂、小容量注射剂、片剂、胶囊剂等5大剂型202个品种共340个规格。

《每日经济新闻》记者注意到,在2021年半年报中,成本优势还被辰欣药业列为公司核心竞争力之一。

在2021年半年报中,辰欣药业在提到的核心竞争力时,着重表述成本优势:公司生产产能大、生产装备机械智能化程度高,使企业生产具备了规模优势,从而使得公司的成本在国内医药企业占据一定的优势,控制好成本,是适应国家医药政策引导方向。

不过,从2021年全年业绩表现来看,这种“成本优势”可能已经被削弱。

与辰欣药业有着渊源的鲁抗医药(600789,SH)在2021年度业绩预告中提到,2021年公司不断提升营销能力,调整产品结构,产品产量和销量增长,公司整体经营性利润增加。

这也是行业趋势。辰欣药业在财报中曾提到,随着经济发展和生活水平的不断提高,以及对医疗保健需求的不断增长,医药行业一直保持着较快的发展速度。中国是全球第二大医药市场,市场容量越来越大,未来随着医药需求和医疗保健体系健全,我国将成为全球药品消费增长最快的地区之一,销售收入将继续保持增长趋势。

随着全国各地集采工作的陆续推进,医药制造业升级转型态势加速,中国医药制造企业正面临前所未有的机遇和挑战。根据2021年中国医药行业分析报告数据,预计2025年行业销售收入有望超过5.3万亿元。

尽管行业前景逐渐向好,但从近几年的业绩表现来看,辰欣药业的营收、净利等指标增速却在放缓。比如,公司2019年度营收、净利同比增速仅为百分比个位数;2020年医药行业整体上行之时,公司营收、净利两项数据则同时下降。

辰欣药业

辰欣药业

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。