在全球新冠疫情的大背景下,主营业务专注于重组蛋白应用解决方案的高新技术企业苏州近岸蛋白质科技股份有限公司(以下简称“近岸蛋白”)受益于新冠检测相关业务,赢来市场机遇,在科创板IPO获受理,由民生证券作为保荐机构。

招股书数据显示,近岸蛋白本次拟公开发行股票数量不超过1754.39万股,且发行数量占公司发行后总股本的比例不低于25%。其中募资的8.05亿元用于诊断核心原料及创新诊断试剂产业化项目、5.24亿元用于研发中心建设项目以及1.71亿元用于补充流动资金。

通过招股说明书发现,近岸蛋白核心竞争优势在于蛋白质研发生产技术与应用技术紧密结合,建立了从产品创新、生产、性能检测到应用验证为一体的综合性技术体系,但由于过于依赖新冠检测带来的盈利效益以及客户大部分集中于新冠业务,现如今由新冠检测带来的红利正在逐渐消退。

此外,公司毛利率以及资产负债率均处在同行可比公司垫底位置。针对上述问题,发现网向近岸蛋白拟去采访函请求释疑,然而,截至发稿,公司方面并未给出合理解释。

业绩或正面临"成也新冠败也新冠"困境

据悉,近岸蛋白是一家专注于重组蛋白应用解决方案的高新技术企业,主营业务为靶点及因子类蛋白、重组抗体、酶及试剂的研发、生产、销售,并提供相关技术服务。

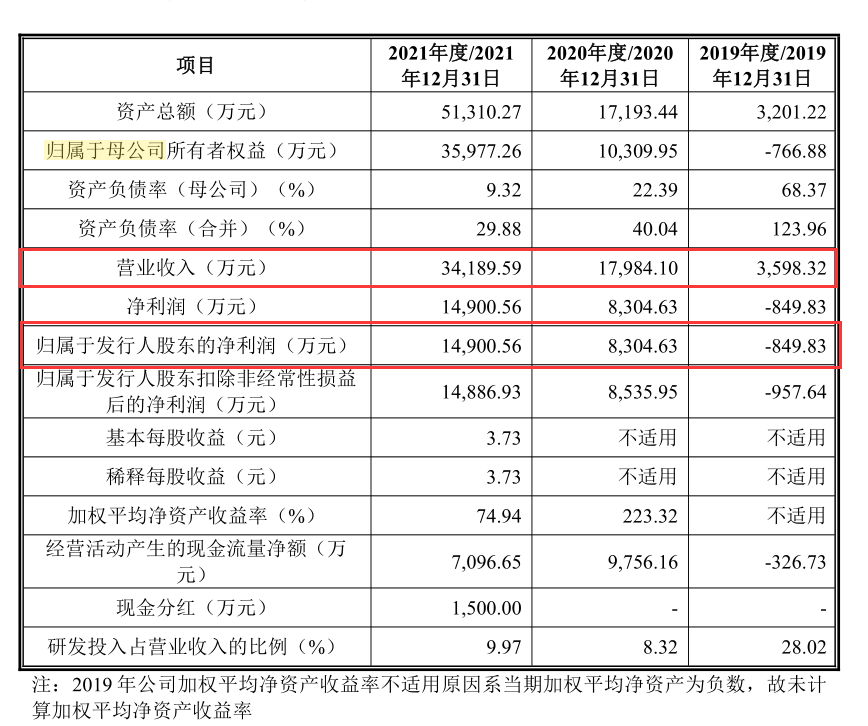

2020年1月以来,新冠肺炎疫情爆发,近岸蛋白业绩也因此迎来了重大突破。招股书数据显示,2019年-2021年,公司营业收入分别为3598.32万元、1.80亿元以及3.42亿元;归属于公司股东净利润分别为-849.83万元、8304.63万元以及1.49亿元。不难看出,2020年,近岸蛋白的营业收入、归母净利润双双实现大幅增长。其中营业同比上涨405%;归母净利润也扭亏为盈。2021年业绩涨势继续,营收同比增长90.16%,归母净利润同比增长79.42%。

来源:招股书

业内人士指出,近岸蛋白业绩受新冠疫情影响较大。自疫情以来,公司新冠相关业务实现快速增长。

数据显示,2020年公司新冠诊断抗体实现收入5401.80万元,占当期主营业务收入的30.05%;新冠诊断抗原实现收入5567.11万元,占当期主营业务收入的30.97%,累计新冠相关业务占比为61.37%,占比已过半。

来源:招股书

需要注意的是,在2021年近岸蛋白新冠相关业务收入为1.26亿元,增幅下滑,营收占比也下降为36.96%。业内人士分析认为,公司业绩或面临"成也新冠败也新冠"的尴尬局面。因为随着各国防控经验增加、检测手段、疫苗接种的普及,新冠诊断抗原的市场需求也在逐步下降,近岸蛋白客户将会更大幅度减少,相关业务收入可能会有所回落。

存货及偿债能力低于行业平均

新冠相关业务增速下滑,近岸蛋白的存货以及偿债能力也呈现较为不理想状态。

招股书数据显示,报告期各期末,公司存货账面价值分别为1196.51万元、1870.94万元以及3719.08万元,存货数额逐年增长,同期,近岸蛋白的存货周转率分别为0.58次、0.73次及0.89次,连年低于同行可比公司均值的0.94次、1.33次以及1.41次。

据了解,出于生产效率考量以及可及时满足客户多样化需求,公司在实际生产经营中经常会保持多种现货产品或蛋白原液,同时,重组蛋白产品的销售周期较长,导致报告期内公司存货种类多、余额大,且公司产销率存在波动且整体处于较低水平。并且据近岸蛋白招股书披露,报告期内平均85%以上的存货均为自制半成品和成品。

来源:招股书

此外,更需要关注的是,报告期内,公司存货跌价准备金额分别为876.01万元、1357.78万元和2176.44万元,占比分别为42.27%、42.05%和48.62%。对此,公司坦言,未来随着经营规模不断扩大,近岸蛋白存货可能进一步增加,若市场环境发生变化、市场竞争加剧或公司不能有效拓宽销售渠道等原因,将可能导致更多产品滞销或失效,对公司经营业绩进一步产生不利影响。

雪上加霜的是,近岸蛋白的偿债能力也并不占优势。

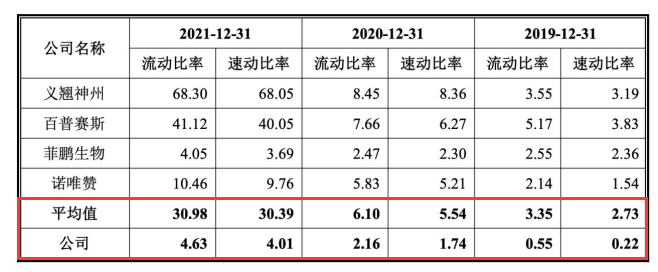

招股书数据显示,报告期内,公司资产负债率分别为68.37%、22.39%以及9.32%,占比虽然逐年呈下滑趋势,但公司流动比率以及速动比率却并不理想。

报告期内,公司流动比率分别为0.55、2.16及4.63,连年低于行业均值的3.35、6.10以及30.98;速动比率分别为0.22、1.74及4.01,连年低于行业均值的2.73、5.54以及30.39。

来源:招股书

不难看出,随近岸蛋白吸收投资者的资金以及销售规模扩大,公司流动比率、速动比率以及短期偿债能力均呈上升状态,但对比行业平均,公司短期偿债能力明显低于同行业可比公司平均水平。然而,公司仅用报告期内公司收入的整体规模低于行业平均水平所致作为解释。

业内人士分析表明,未来受国家大力支持,新冠疫情将进一步好转,近岸蛋白由新冠相关业务带来的营业收入无疑会更受到影响,未来其是否会考虑拓展新的业务以及未来是否会有新举措毋庸置疑成为投资者关注的焦点。发现网也将持续关注。

(记者:罗雪峰财经研究员:刘蓓)

近岸蛋白

业绩

新冠

偿债能力

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。