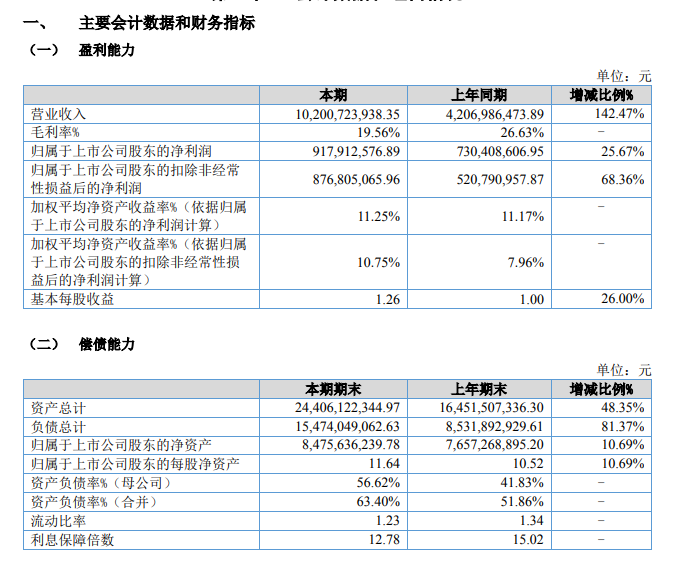

8月22日,贝特瑞(BJ835185,股价66.51元,市值484亿元)发布2022年半年报。今年上半年,贝特瑞实现营业收入约102亿元,同比增长142.47%;实现归属于上市公司股东的净利润约9.2亿元,同比增长25.67%。

《每日经济新闻》记者注意到,毛利率的下降是导致贝特瑞营业收入增速远超净利润增速的重要原因之一。

此外,负极材料行业的产能持续扩张,也引发了外界对贝特瑞产能过剩的担忧。

上游原材料价格上涨,毛利率下行

今年上半年,下游旺盛的需求带动了贝特瑞营业收入强劲增长。据公司半年报转引中汽协数据,截至2022年上半年,我国实现新能源汽车销量260万辆,同比增长115%,渗透率21.56%。

然而,下游旺盛的需求也在带动贝特瑞上游原材料价格的上涨,这导致了贝特瑞毛利率呈现一定幅度的下降。今年上半年,贝特瑞毛利率19.56%,同比下降了约7个百分点。

图片来源:贝特瑞半年报截图

从利润变动的角度看,今年上半年,贝特瑞的营业收入增长约59.9亿元,而营业总成本增长约56.3亿元,营业总成本的增速约157.74%,超出营业收入增速约15个百分点。导致贝特瑞营业总成本增加的细项包括营业成本增加约51.2亿元、管理费用和研发费用分别增长1.5亿元和2.7亿元。

“公司主要原材料包括天然石墨、焦类原材料、锂盐类原材料、正极材料前驱体等,原材料价格波动对公司营业成本影响较大。”贝特瑞表示。

贝特瑞半年报显示,管理费用的增长主要是期权摊销和职工薪酬的增长,研发费用的增长主要是研发人员薪酬及研发物耗增加。

此外,今年上半年,贝特瑞的投资收益约0.97亿元,而去年同期约2.7亿元,这也是导致其利润增速低于营业收入增速的原因之一。

对于投资收益的变动,贝特瑞解释称:“主要是上年同期出售磷酸铁锂资产及业务获得大额处置长期股权产生的投资收益。”

行业产能持续扩张,引发过剩担忧

从营业收入贡献上看,今年上半年,贝特瑞的负极材料贡献营业收入约63.6亿元,正极材料贡献营业收入约35.5亿元。

今年上半年,贝特瑞负极材料销量增长迅速,正极材料销量同比有所萎缩。上半年,贝特瑞负极材料销量超过14万吨(上年同期约6.2万吨),正极材料销量超过1.2万吨(上年同期约2万吨)。

图片来源:贝特瑞半年报截图

此外,上半年,贝特瑞依旧保持产能扩张步伐,包括“年产4万吨硅基负极材料项目”开工、云南“年产20万吨锂电池负极材料一体化基地项目”开工、印度尼西亚“年产8万吨新能源锂电池负极材料一体化项目”《合资协议》签署。

事实上,产能扩张是负极材料产业共性问题。据贝特瑞转引鑫椤资讯统计,包括众多跨界加入竞争的新厂商在内,已公告的负极材料扩产规模高达600万吨~800万吨,远远高于市场需求总量。

“如果这些产能规划兑现,可能导致市场上供给增速大于需求增速,从而供给过剩,产品市场价格下滑。”贝特瑞表示。

对于负极材料产能过剩的担忧,GGII(高工锂电)持有相似的观点。GGII分析称,负极材料与其他材料不同,属于高能耗行业,受“双限”政策影响,国内各地对属高能耗的项目都有着严格限制,地方能评及环评审批流程和建设周期均相对较长,叠加各大企业纷纷跨界入局,包括负极材料上游原材料或关联企业,光伏、工程机械、陶瓷等领域企业等,现有规划产能已足够庞大,未来产能结构性过剩趋势将日益凸显。

贝特瑞

毛利率

净利润

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。