2022年6月15日,主营高精密狭缝式涂布模头的深圳市曼恩斯特科技股份有限公司(以下简称“曼恩斯特”)在创业板成功上会。

公开资料显示,曼恩斯特此次IPO拟发行3000万股,占发行后总股本的25%,由民生证券承销保荐。据悉,曼恩斯特拟募集资金约5.39亿元,主要用于安徽涂布技术产业化建设项目、涂布技术产业化建设总部基地项目、涂布技术产业化研发中心建设项目以及补充流动资金。

值得注意的是,曼恩斯特2021年新增的第一大供应商是一家新成立的公司,且规模较小,令人怀疑。此外,公司在IPO前夕不仅仅“突击入股”,且签署了对赌协议,存在着影响IPO进程的可能性。

对上述情况,发现网向曼恩斯特公开邮箱发送采访函请求释疑,截至发稿前,曼恩斯特并未给出合理解释。

新增第一大供应商为新成立公司,合理性存疑

招股书显示,曼恩斯特成立于2014年,是一家专注于高精密狭缝式涂布技术工艺设计与研发,向客户提供涂布整体技术解决方案的高新技术企业,主要从事高精密狭缝式涂布模头、涂布设备及涂布配件的研发、设计、生产、销售。

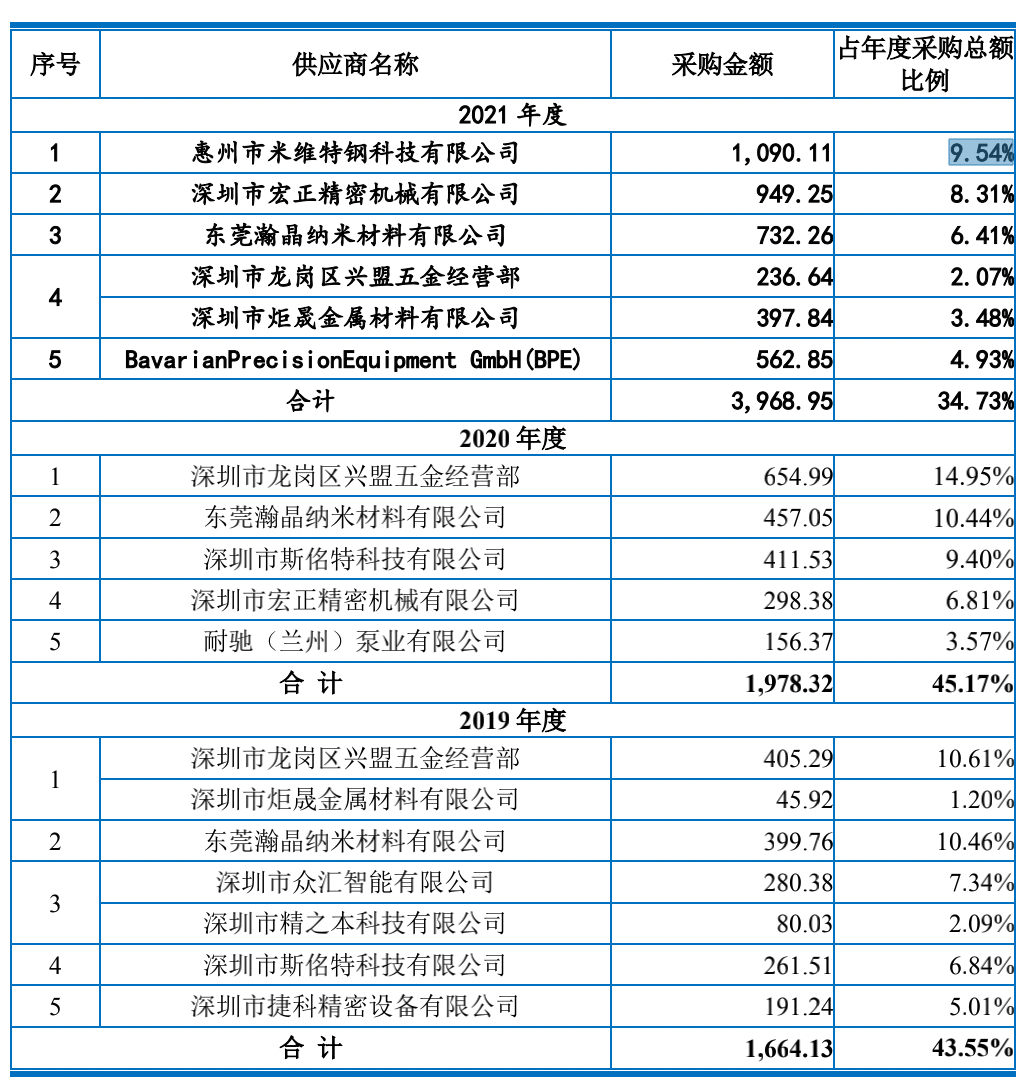

发现网注意到,2019年-2021年(以下简称“报告期”),曼恩斯特的前五大供应商采购金额占采购总额的比例分别为43.55%、45.17%和34.73%。其中,2021年曼恩斯特的第一大供应商是惠州市米维特钢科技有限公司(以下简称“米维特钢”),2021年向曼恩斯特的销售金额为1090.11万元,占年度采购总额比例为9.54%。

图片来源:招股书(单位:万元)

招股书显示,米维特钢主要向曼恩斯特销售钢胚,此外米维特钢在2021年以前并不在曼恩斯特的前五大客户之列,到了2021年突然成为了公司的第一大客户。企查查显示,米维特钢成立于2020年9月28日,参保人数仅仅只有两人,规模较小,疑似是一家“空壳”公司。

图片来源:企查查

值得一提的是,早在2020年10月9日,曼恩斯特便与米维特钢签署了采购合同,也就是说米维特钢刚刚成立半个月,就收到了曼恩斯特的大订单。那么令人怀疑的是,曼恩斯特为何要向一家新公司进行采购呢?

图片来源:招股书

曼恩斯特在招股书中表示,公司建立了严格的合格供应商认证制度,对供应商的产品质量、公司信誉、供应能力、财务状况、产品价格和社会责任等多方面进行审核,供应商通过认证后才能最终被纳入合格供应商名录,随后逐步实现批量供货。然而矛盾的是,与仅仅成立半个月的公司进行合作,是否符合曼恩斯特所说的供应商认证制度呢?

业内人士表示,一家新成立的公司无论是在规模还是信誉方面都是不够稳定的,而曼恩斯特与新成立的米维特钢进行合作本身就是存疑的,其中不乏有利益输送的可能,而这还需要曼恩斯特的进一步解释。

IPO前夕突击入股 对赌协议尚未清理完毕

自2020年下半年以来,曼恩斯特多次进行了增资以及股权转让。

招股书显示,2020年9月27日,曼恩斯特的前身曼恩有限股东会作出决议,长兴文刀将其持有公司2.50%的股权转让给青岛汉曼;长兴承礼将其持有公司2.50%的股权转让给青岛汉曼;长兴曼恩斯将其持有公司1.50%的股权转让给宁波合懋;长兴曼恩斯将其持有公司1%的股权转让给自然人牛江。

此外,2020年11月6日,曼恩有限股东会作出决议,同意牛江将其持有的公司1%的股权转让给亚比兰。另外,2020年11月24日,曼恩有限将注册资本增加至564.70 万元,新增注册资本64.70万元,除了原股东信维投资认购新增注册资本5.88万元之外,其余注册资本都是由新股东中盈鼎泰、禾尔特、广东恒贯、惠友创嘉、战兴基金以及苏棠创投认购的。

值得一提的是,2021年2月5日,证监会发布《监管规则适用指引—关于申请首发上市企业股东信息披露》,加强拟上市企业的股东监管,剑指股权代持、多层嵌套、“影子股东”、突击入股等行为,并将突击入股的时点确认从IPO申报前6个月内前推至12个月内。由于曼恩斯特首次申报IPO的时间为2021年6月30日,因此,其上述增资属于“突击入股”。

业内人士对发现网表示,IPO前夕大量股东之所以愿意以突击入股,可能是为了追求公司上市后带来的高额收益。若IPO公司估值较高,上市发行询价阶段便拥有高报价的参考依据,但若无稳定的业绩做支撑,上市后很可能对二级市场投资人不利。

此外,为了吸引大量的投资,曼恩斯特还与新股东签署了对赌协议。招股书显示,曼恩斯特的现有股东中,鸿信利等9名股东在取得公司股份时与曼恩斯特签署了对赌协议。虽然上述9家机构目前均已签署相关终止协议,但曼恩斯特及其实际控制人与部分股东约定了股东特殊权利自动恢复的条款。

条款显示,若曼恩斯特后续主动撤回首次公开发行上市申请;公司首次公开发行并上市申请被有权审批机关明确否决;公司因其他原因终止本次上市的话,前述股东特殊权利条款将自动恢复。

然而,有消息指出,前不久监管层发布了窗口指导意见,各板块在审IPO项目中,针对发行人曾作为“对赌义务人”的对赌协议安排,均被要求必须不可撤销终止,且相关股东应确认该安排自始无效。此外,发行人最新一期审计报告必须覆盖自始无效确认文件的签署日,否则暂时不予继续推进下一阶段的IPO审理。

业内人士指出,按照该指导意见,曼恩斯特所签署的对赌协议是不符合“自始无效”要求的,因此,曼恩斯特这并未被彻底清理的对赌协议很有可能会影响到公司的IPO进程。那么曼恩斯特能否上市成功?发现网将持续关注。

(记者:罗雪峰 财经研究员:刘蓓)

曼恩思特

供应商

空壳

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。