2023年1月12日,河北科力汽车装备股份有限公司(以下简称“科力股份”)在深交所创业板上会通过,由长江证券作其保荐机构。

招股书显示,科力股份此次公开发行股票不超过1700.00万股,占发行后公司总股本的25.00%。预计募集资金为3.41亿元。其中2.57亿元用于汽车玻璃总成组件产品智能化生产建设项目;0.44亿元用于新能源汽车零部件研发中心建设项目;0.4亿元用于补充流动资金。

值得注意的是,科力股份与第一大客户福耀玻璃作为战略合作伙伴,关系尤为密切;公司应收账款逐年上涨,且报告期内专利较少但是毛利率高于同行等一系列问题仍需引起关注。针对上述情况,发现网向科力股份公开邮箱发送采访函请求释疑,截至发稿前,科力股份并未给出合理解释。

应收账款逐年增长,与大客户关系密切

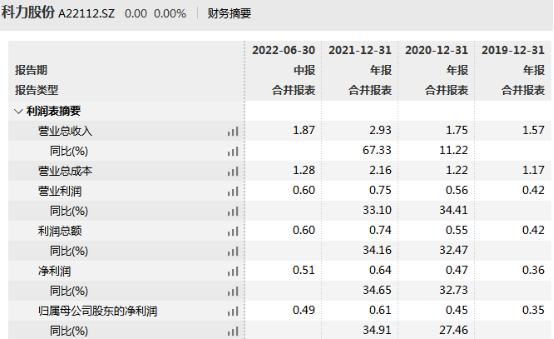

招股书显示,2019年-2022年上半年,科力股份的营业总收入分别为1.57亿元、1.75亿元、2.93亿元、1.87亿元,其中2020年和2021年的同比增长率分别为11.22%和67.33%;同期归母净利润分别为0.35亿元、0.45亿元、0.61亿元和0.49亿元,其中2020年和2021年的同比增长率分别为27.46%和34.91%。

Wind(科力股份)

值得一提的是,科力股份业绩的稳步增长与其合作的客户密不可分,据了解,科力股份的客户福耀玻璃、圣戈班、艾杰旭和板硝子的全球市场占有率合计超过75%,由于汽车玻璃行业目前存在着近乎被上述公司垄断的格局,使得作为从事汽车玻璃相关产品的科力股份存在着客户集中度较高的风险。

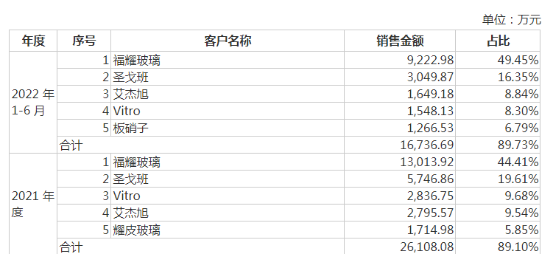

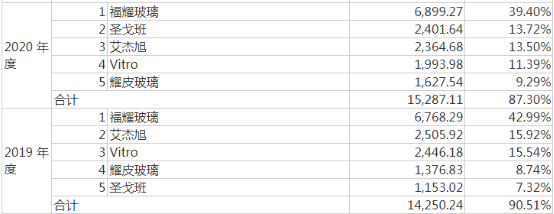

据招股书披露,2019年-2022年上半年,科力股份向前五大客户的销售金额分别1.43亿元、1.53亿元、2.61亿元和1.67亿元,占当期营业收入的比重分别为90.51%、87.30%、89.10%和89.73%;数据显示,科力股份销售主要集中在第一大客户福耀玻璃,与福耀玻璃的销售金额分别是0.68亿元、0.69亿元、1.3亿元和0.92亿元,所占营收比例分别为42.99%、39.40%、44.41%和49.45%,近五成的收入资金都源自于福耀玻璃。

招股书(科力股份)

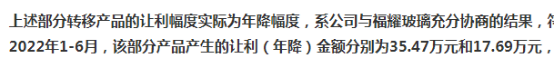

除了主顾合作关系以外,科力股份和福耀玻璃还存在着其他的联系。招股书显示,2020年10月30日,在科力股份的董事会上审议通过《关于收购包边条生产线相关资产的议案》,收购了福耀饰件包括机器设备、模检具、存货等包边条产品相关的资产;2020年11月18日,科力股份和福耀玻璃签署了《战略合作协议》,在为福耀玻璃提供产品支持的基础上还对产品进行让利。2021年和2022年上半年,科力股份针对福耀玻璃的部分产品产生的让利金额分别为35.47万元和17.69万元,占当期主营业务收入的比重分别为0.13%和0.10%。

招股书(科力股份)

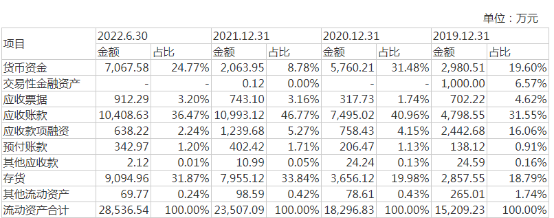

在进行战略合作的基础上,科力股份还给予了福耀玻璃较大的应收账款份额。招股书显示,2019年-2022年上半年,科力股份应收账款分别为4798.55万元、7495.02万元、1.1亿元和1.04亿元,占当期流动资产的比重分别为31.55%、40.96%、46.77%和36.47%。其中,福耀玻璃的应收账款金额分别为1617.06万元、2202.29万元、4399.18万元和4689.56万元,占应收账款总额的比例分别为32.01%、27.88%、37.98%和42.79%,2022年上半年福耀玻璃与应收账款位于第二位的圣戈班相比,更是高出了近23.33个百分点。

招股书(科力股份)

业内人士表示,客户集中度较高、与第一大客户存在战略合作关系且依赖性较强,若未来出现第一大客户因自身经营状况停止合作或采购规模大幅下降的情况,将给科力股份的业务拓展和经营业绩带来一定风险。

研发专利过少,高毛利率依靠核心业务维持

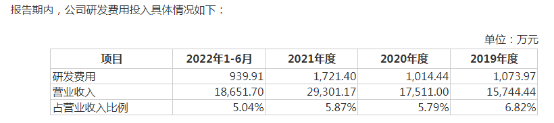

招股书显示,科力股份的发明专利仅有4项。而研发成果较低可能也与其研发投入不高存在关系。2019年-2022年上半年,科力股份的研发费用投入分别为1073.97万元、1014.44万元、1721.40万元和939.91万元,占各期营业收入的比例分别为6.82%、5.79%、5.87%和5.04%,近年来呈下降的趋势。

招股书(科力股份)

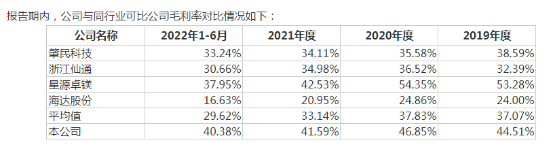

在研发费用率下降、专利较少的情况下,科力股份的毛利率却出奇的高。2019年-2022年上半年,科力股份综合毛利率分别为44.51%、46.85%、41.59%和40.38%,同行可比公司的综合毛利率均值分别为37.07%、37.83%、33.14%和29.62%。这不禁让人困惑,在种种不利因素之下,科力股份是如何做到的。

招股书(科力股份)

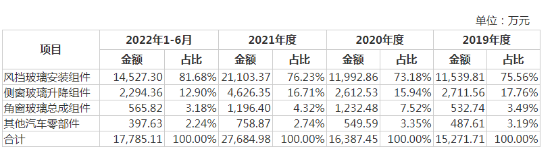

招股书显示,作为主要从事汽车玻璃总成组件产品的研发、生产和销售的公司,科力股份的主营业务收入由风挡玻璃安装组件、侧窗玻璃升降组件、角窗玻璃总成组件和其他汽车零部件销售收入构成。其中,在2019年-2022年上半年,科力股份的风挡玻璃安装组件销售收入分别为1.15亿元、1.2亿元、2.11亿元和1.45亿元,占当期主营业务收入的比重分别为75.56%、73.18%、76.23%和81.68%,可以看出,风挡玻璃安装组件业务在报告期内保持在七成之上的收入比例。

招股书(科力股份)

与此同时,2019年-2022年上半年,风挡玻璃安装组件的毛利率分别为51.36%、54.41%、49.97%和49.70%;而风挡玻璃安装组件下属产品包边条为科力股份的高毛利率做出了贡献,数据显示,包边条产品的毛利率分别为50.09%、54.02%、49.09%和50.20%,销售占比分别为70.66%、70.99%、74.12%和80.06%;定位销、支架和垫块的销售占比在二成左右。

招股书(科力股份)

对此,业内人士表示,科力股份目前的研发专利较少且研发费用率较低,尽管目前的毛利率相较于同行处于较高的水平,但倘若汽车玻璃市场发生突变,风挡玻璃安装组件相关产品的毛利率出现波动,将对科力股份的整体盈利造成较大程度的影响。

(记者 罗雪峰 财经研究员 隋子健)

IPO

合作

研发

毛利率

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。