随着全面注册制落地实施,多家拟IPO券商根据相关规定已完成“平移”至交易所审核,华宝证券股份有限公司(以下简称:华宝证券)则是全面注册制下新申报企业,目前已获受理。

招股书显示,华宝证券本次拟公开发行不超过13.33亿股股票,发行比例不超过发行后总股本的25%,且不低于发行后总股本的10%。募资资金扣除发行费用后,用于增加公司资本金、补充公司营运资金,支持公司业务发展。

查阅数据发现,华宝证券盈利能力不强,资本短缺或存有财务风险;股权高度集中,公司及股东报告期内均因违规行为被处罚,同时还存有资管产品未整改完成。针对上述情况,发现网向华宝证券发送采访函请求释疑,但截至发稿前,华宝证券并未给出合理解释。

盈利能力不强,资本短缺或存财务风险

公开资料显示,华宝证券成立于2002年,注册资本金人民币40亿元,公司经营范围包括证券经纪,证券投资咨询,证券自营等业务。

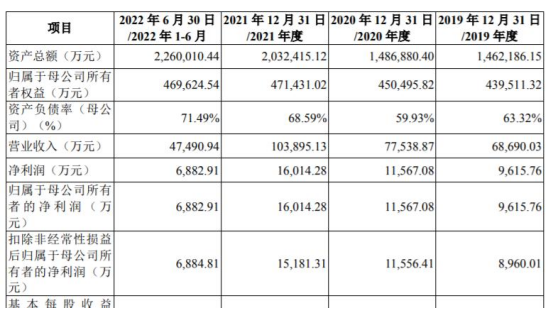

招股书显示,2019年-2022年上半年,华宝证券的营业收入分别为6.87亿元、7.75亿元、10.39亿元和4.75亿元,同期净利润分别为0.96亿元、1.16亿元、1.6亿元和0.69亿元;其中2019年-2021年公司营业收入年均复合增长率为22.98%,净利润年均复合增长率为29.05%。

(图源:招股书)

受益于资本市场改革的持续推进、证券市场高质量发展,华宝证券近年来业绩出现增长,但整体来看,公司盈利能力并不强劲。

首先,华宝证券业务发展也较为缓慢,目前公司业务收入来源单一,依赖财富管理业务且经营区域集中公司总部。截至2022年上半年,财富管理业务收入占总营收比例达68.45%,在上海地区的财富收入占比在七成以上。或是受此影响,华宝证券2023年春招校园招聘的需求岗位也多为财富管理业务服务。

其次,招股书显示,2019年-2022年上半年,华宝证券核心净资本分别为42.07亿元、43.04亿元、45.48亿元和44.64亿元,净资产分别为44.15亿元、45.16亿元、47.19亿元和47.01亿元。截至2021年,华宝证券的核心净资产在证券公司中排名第74,净资产排名第80,规模较小。

同时报告期内华宝证券的加权平均净资产收益率分别为2.08%、2.61%、3.29%和1.45%,2022年上半年净资产收益率出现下降。值得一提的是,wind数据显示,同行业的头部券商的净资产收益率在7%以上,而与华宝证券一样拟上市券商的净资产收益率在5%以上。由此来看,华宝证券的盈利能力远低于同行业可比公司。

(图源:招股书)

最后,华宝证券短期资金调动不力。2019年-2022年上半年,华宝证券的货币资金分别为27.44亿元、25.20亿元、30.56亿元和40.48亿元,其中客户资金存款便为19.35亿元、22.01亿元、29.41亿元和38.13亿元。由此可见,除去客户资金存款,华宝证券的短期资金仅为2亿元。因此,华宝证券本次募集资金多用于增加公司资本金、补充公司营运资金。

(图源:招股书)

对此,业内人士表示,保持良好的流动性是证券公司正常运行、寻找投资机会以及风险缓冲的前提。如果后续华宝证券因财务管理不善,不能及时以合理的成本获得足额资金,将可能由于流动性不足导致资金周转困难,进而对业务开展和经营、财务状况等产生不利影响。

公司及股东均受到行政处罚,净利薄弱下却大笔分红

值得注意的是,业务发展缓慢之下,华宝证券还因业务开展中违规受到行政处罚,不仅如此,公司股东也存有违规行为。

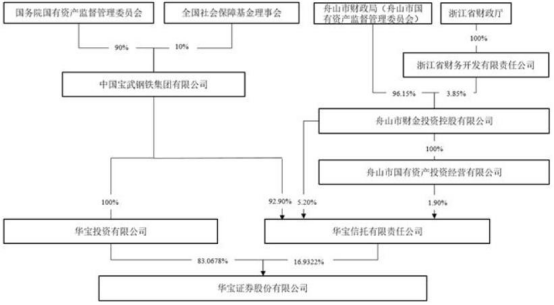

公开资料显示,华宝证券由华宝信托有限责任公司(以下简称:华宝信托)、河南中原汽车贸易集团股份有限公司等6家公司发起设立,经过2006年股权结构变更和2021年股份制改革之后,华宝证券仅剩华宝投资有限公司(以下简称:华宝投资)和华宝信托两家公司。

其中,华宝投资持有公司33.23亿股股份,占总股本的83.0678%,为公司的控股股东,华宝信托持有16.9322%;中国宝武钢铁集团有限公司通过华宝投资、华宝信托间接持有公司98.7985%股权,为公司的间接控股股东。

(图源:招股书)

招股书显示,华宝证券已注销的盐城世纪大道证券营业部因2019年6月1日至2019年6月30日城市维护建设税、教育费附加、地方教育附加未按期进行申报被处罚200元。

2019年9月,因股票质押业务部分项目融资用途管理不严格,上海监管局向华宝证券出具警示函,因上述同一事宜,上交所和深交所也分别对公司处于暂停新增股票质押式回购业务初始交易相关权限3个月的纪律处分;2020年6月,中国证监会因华宝证券开展在债券交易业务存在操作不规范问题向公司出具警示函;2022年2月,因华宝证券在廉洁从业管理方面存在问题,中国证券业协会对公司采取要求提交书面承诺自律管理措施的决定。

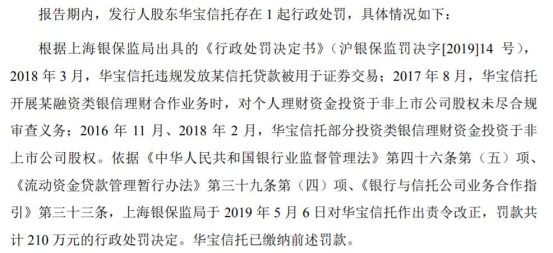

股东方面,2019年5月华宝信托被罚款共计210万元;违规事由包括华宝信托违规发放某信托贷款被用于证券交易,开展某融资类银信理财合作业务时对个人理财资金投资于非上市公司股权未尽合规审查义务,部分投资类银信理财资金投资于非上市公司股权。

业内人士表示,券商行业在经营业务过程中都会受到监管部门的严格监管,而华宝证券及其股东均出现违规行为则更会对公司经营产生不利影响,若未来在公司治理方面出现问题,还会对公司业务资格带来影响。

(图源:招股书)

此外,华宝证券资管产品尚未整改完成;截至2022年6月30日,华宝证券完成规范整改产品数30只,整改规模117.43亿元;待整改产品数1只。

据了解,此待整改产品为华宝证券浦银1号定向资产管理计划,资产管理产品规模(净值口径)为27.29亿元,为资管新规及其配套政策颁布前成立的“通道业务”。因未能在过渡期内完成整改,2021年6月,华宝证券作为管理人向辖区监管机构申请该产品与委托人的整改进度一致,申请个案处理至2025年12月31日前完成。

对此,华宝证券在招股书中坦言道:“若未来公司不能如期完成产品的规范整改,可能会对公司的资产管理业务规模及收入产生不利影响”。数据显示,2019年-2022年上半年,公司资产管理业务收入分别为0.92亿元、1.28亿元、0.74亿元和447.94万元,收入出现下降。

(图源:招股书)

令人意外的是,在净利薄弱情况下,华宝证券还大手笔分红。招股书披露,2019年华宝证券现金分红1384.68万元,而2022年上半年则现金分红8843.12万元,当期净利润仅为6883.91万元。业内人士则分析称,华宝证券此笔分红大部分或流向了其间接控股股东。

(记者罗雪峰 财经研究员刘利香)

华宝证券

资本短缺

股东

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。