2023年3月16日,重庆市旺成科技股份有限公司(以下简称:旺成科技)收到证监会同意其向不特定合格投资者公开发行股票注册的批复。

旺成科技本次拟公开发行不超过2531万股(未考虑超额配售选择权的情况下),不超过2910.65万股(全额行使本次股票发行超额配售选择权的情况下)。预计募集资金2.60亿元,其中1.20亿元用于新能源汽车高精度传动部件建设项目、0.50亿元用于离合器核心零部件摩擦材料技改项目、0.30亿元用于高速低噪传动部件实验室项目、0.30亿元用于数字化工厂技改项目以及补充流动资金0.30亿元。

翻阅招股书发现,旺成科技近年来业绩较为波动,2022年再度下滑,境外收入占比高,主要客户集中度高,营运资金或存压力。针对上述情况,发现网向旺成科技公开邮箱发送采访函请求释疑,截至发稿前,旺成科技并未给出合理解释。

业绩表现不佳 境外收入占比高

公开资料显示,旺成科技是一家致力于齿轮、离合器和传动类摩擦材料研发、生产和销售的高新技术企业。公司产品包括齿轮和离合器两大类。齿轮和离合器作为机械传动领域的关键性基础零部件,属于国家鼓励、重点支持的产业。

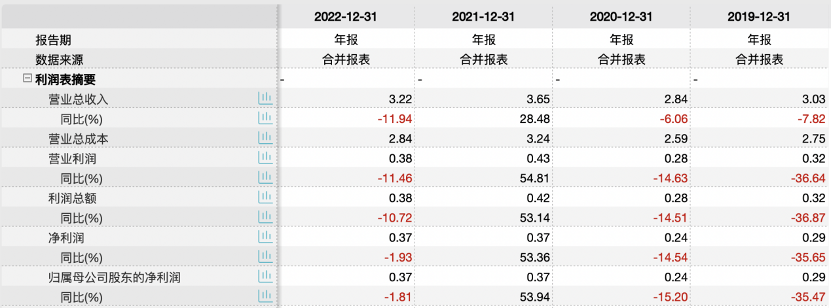

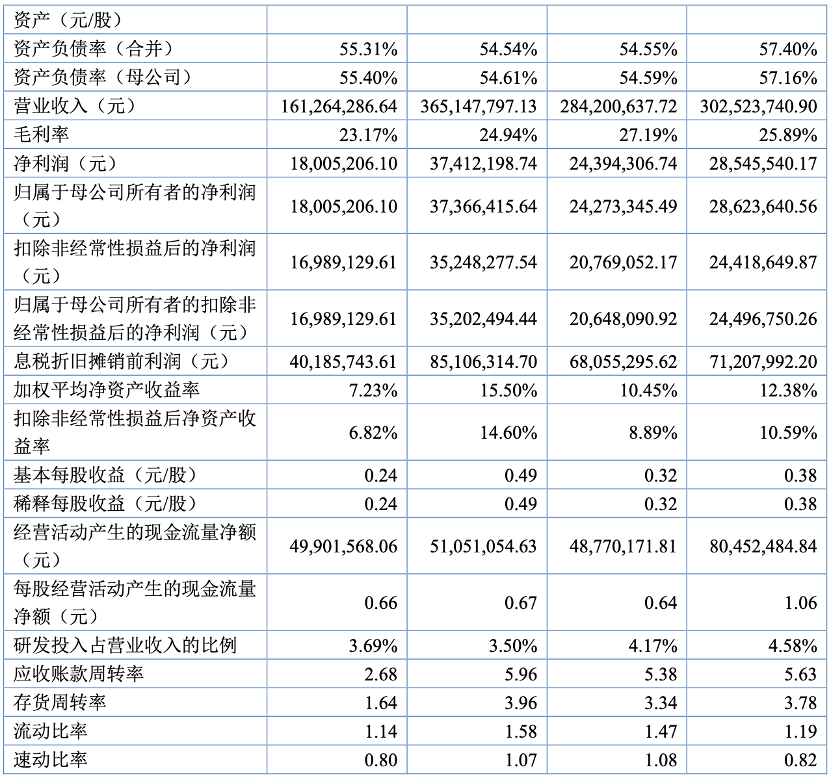

2019年-2022年,旺成科技实现营收分别为3.03亿元、2.84亿元、3.65亿元和3.22亿元,同比增速分别为-7.82%、-6.06%、28.48%和-11.94%;同期归母净利润分别为0.29亿元、0.24亿元、0.37亿元和0.37亿元,同比增速分别为-35.47%、-15.20%、53.94%和-1.81%。

来源:Wind(旺成科技)

旺成科技近年来业绩表现并不理想,2019年和2020年持续下滑,2021年有所回升,2022年再次下降。

对此,旺成科技表示,2020年初以来,中国及全球其他国家陆续爆发新型冠状病毒肺炎疫情,对中国及全球经济造成不利影响,公司及下游客户、上游供应商的生产经营活动均受到了不同程度的影响。如果未来出现新冠疫情反复,进而导致防疫管控措施再次趋严,则势必会影响行业内上下游客户产品或服务的交付时间,并对公司的采购、生产、销售等环节产生不利影响。

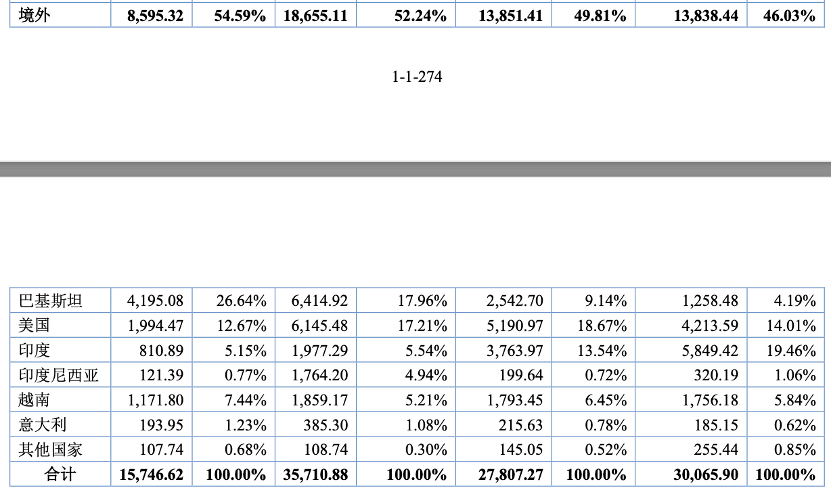

值得注意的是,2019年-2021年及2022年上半年,旺成科技境外销售收入分别为1.38亿元、1.39亿元、1.87亿元和0.86亿元,占主营业务收入的比例分别为46.03%、49.81%、52.24%和54.59%。其中,对美销售收入分别为0.42亿元、0.52亿元、0.61亿元和0.20亿元,占主营业务收入的比例分别为14.01%、18.67%、17.21%和12.67%。

来源:招股书(旺成科技)

业内人士表示,近年来,美国在国际贸易战略、进出口政策和市场开发措施等方面有向保护主义、本国优先主义方向发展的趋势,曾多次宣布对中国商品加征进口关税。若中美贸易摩擦继续升级,旺成科技的境外业务则可能相应受到影响,并可能在与其他国际化企业以及境外市场的本土企业的竞争过程中处于不利地位,进而对公司的经营业绩带来不利影响。

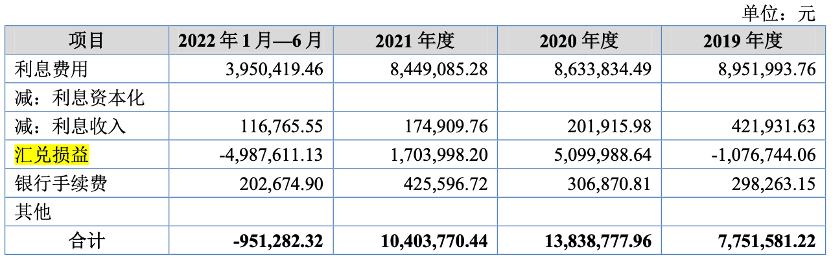

上述同期内,旺成科技因汇率波动导致的汇兑收益分别107.67万元、-510.00万元、-170.40万元和498.76万元,占同期利润总额的比例分别为3.34%、-18.50%、-4.04%和25.44%。

来源:招股书(旺成科技)

如果未来美元兑人民币汇率持续处于下行或汇率波动加剧,旺成科技将面临一定的汇率波动风险并可能进一步加大,从而影响公司净利润水平。

大客户占比较高 营运资金或存压力

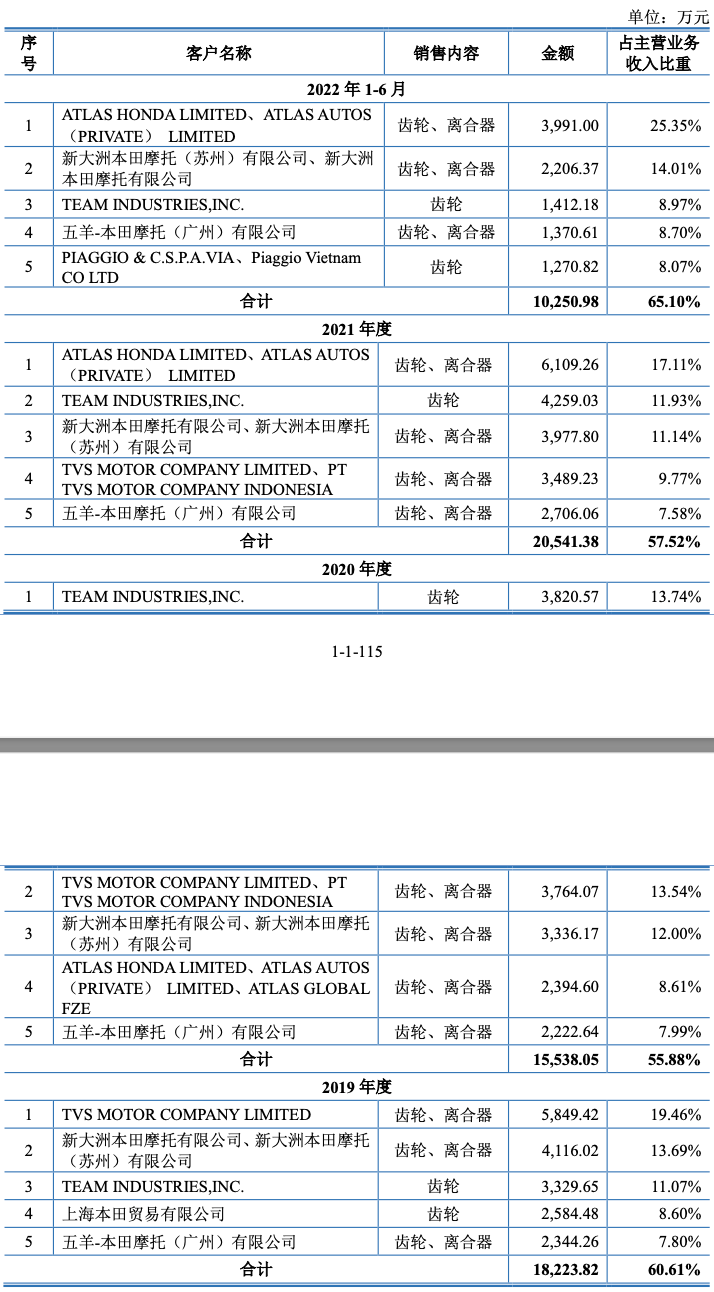

旺成科技所处行业具有客户集中度相对较高的行业特点,与产品下游客户主要为大型摩托车、汽车整车制造商等全球百强企业的特点相关。

2019年-2021年及2022年上半年,旺成科技对前五名客户销售额合计分别为1.82亿元、1.55亿元、2.05亿元和1.03亿元,占当期主营业务收入的比例分别为60.61%、55.88%、57.52%和65.10%。其中,对日本本田子公司、合营企业及合营企业子公司的销售额合计占当期主营业务收入的比例分别为33.97%、32.33%、38.84%和49.41%。

旺成科技表示,公司现有摩托车客户基本覆盖了市场主流整车厂商,新客户开拓空间相对较小。若公司主要客户的生产经营状况发生重大不利变化等原因导致在单个客户供应商体系中竞争地位发生变化,将会对公司的产品销售产生不利影响,甚至可能面临营业利润大幅下滑的风险。

来源:招股书(旺成科技)

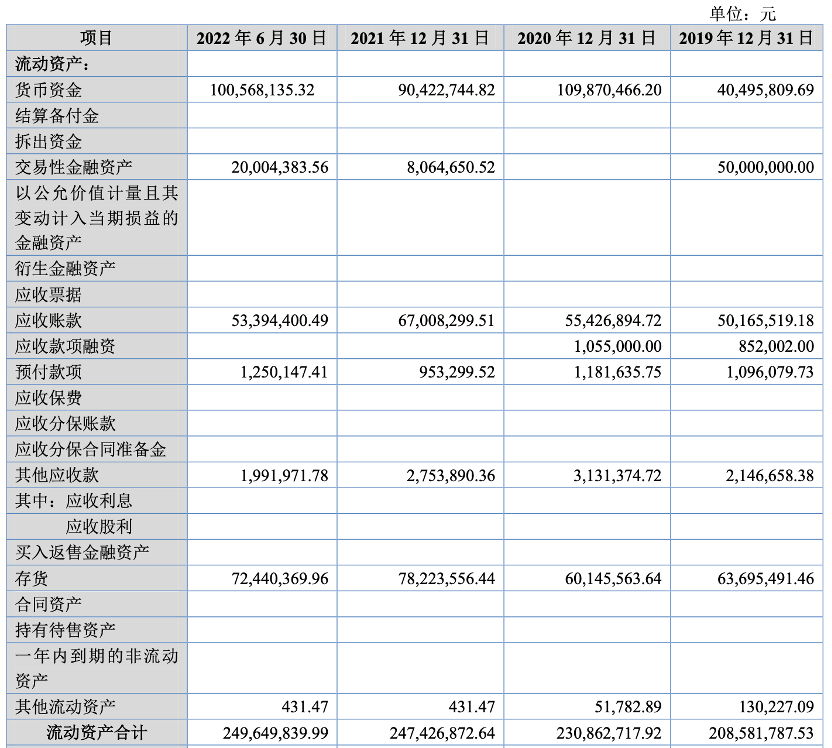

与此同时,旺成科技还面临着一定的“两金”压力。2019年-2021年及2022年上半年,应收账款账面价值分别为5016.55万元、5542.69万元、6700.83万元和5339.44万元;存货账面价值分别为6369.55万元、6014.56万元、7822.36万元和7244.04万元,均呈上升趋势。

来源:招股书(旺成科技)

业内人士指出,随着公司业务规模的扩大,应收账款余额有可能继续增加,如果公司对应收账款催收不力,或者公司客户资信状况、经营状况出现恶化,导致应收账款不能按合同规定及时收回,将可能给公司带来坏账风险,影响公司资金正常周转;公司存货余额可能继续增长,一方面,如管理不善,可能会影响公司的资金周转速度和经营活动的现金流量,另一方面,如果下游需求发生重大不利变化,将可能给公司带来资产减值的风险。

此外,旺成科技整体偿债能力偏低。2019年-2021年及2022年上半年,旺成科技流动比率分别为1.19、1.47、1.58和1.14,速动比率分别为0.82、1.08、1.07和0.80,总体低于同行业可比上市公司平均水平;资产负债率分别为57.40%、54.55%、54.54%和55.31%,高于同行业可比上市公司平均水平。然而,公司经营需要营运资金的有效周转,如资金周转不畅,则可能存在无法及时清偿到期债务的风险。

来源:招股书(旺成科技)

(记者罗雪峰 财经研究员陈康利)

旺成科技IPO:境外收入占比高

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。