近日,重庆登康口腔护理用品股份有限公司(以下简称:登康口腔)于深交所主板正式登陆A股市场。

登康口腔本次发行4304.35万股新股,占发行后总股本的20%。预计募集资金6.60亿元,其中3.70亿元用于全渠道营销网络升级及品牌推广建设项目、0.36亿元用于口腔健康研究中心建设项目和0.36亿元用于数字化管理平台建设项目。

翻阅招股书发现,登康口腔单一产品业绩占比九成以上,机器成新率低于行业均值,以经销模式为主,应收账款和存货规模较大。针对上述情况,发现网向登康口腔公开邮箱发送采访函请求释疑,截至发稿前,登康口腔并未给出合理解释。

单一产品占比高 机器成新率较低

公开资料显示,登康口腔主要从事口腔护理用品的研发、生产与销售,是中国具有影响力的专业口腔护理企业。

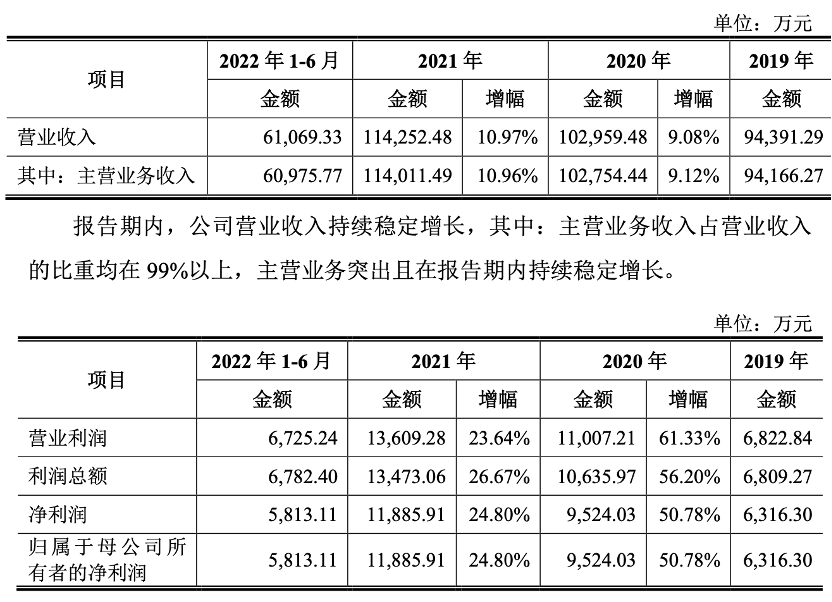

2019年-2021年及2022年上半年,登康口腔实现营收分别为9.44亿元、10.30亿元、11.43亿元和6.11亿元,2020年和2021年分别同比增长了9.12%和10.96%;同期归母净利润分别为0.63亿元、0.95亿元、1.19亿元和0.58亿元,2020年和2021年分别同比增长了50.78%和24.80%。

来源:招股书(登康口腔)

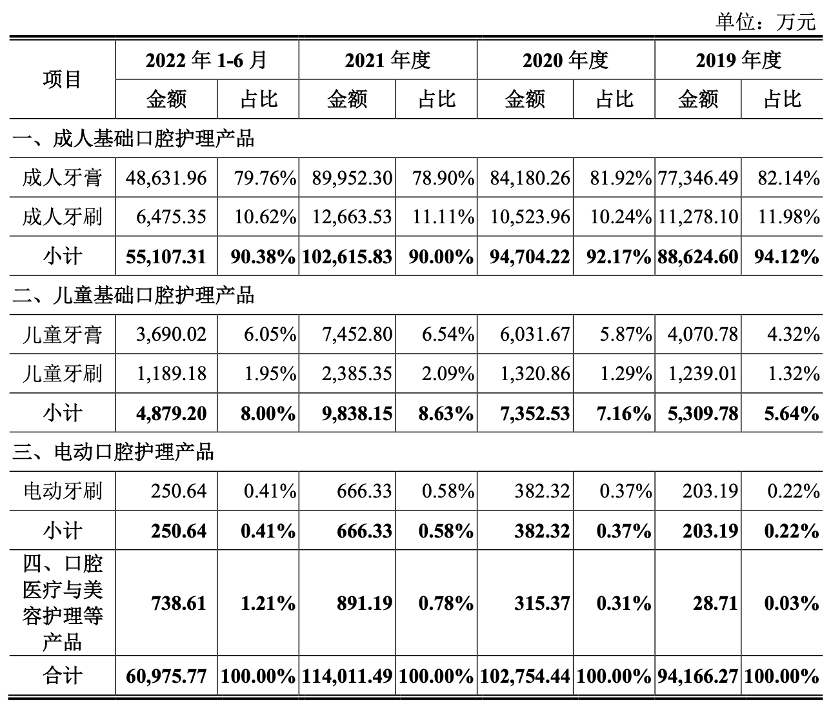

登康口腔表示,公司坚持四大产品矩阵的持续创新,不断推动成人基础口腔护理产品的结构升级,同时持续拓展儿童基础口腔护理产品、电动口腔护理产品和口腔医疗与美容护理等产品的结构占比。

但登康口腔目前公司主营业务收入仍主要来源于成人基础口腔护理产品。上述期间内,公司成人基础口腔护理产品实现营收分别为8.86亿元、9.47亿元、10.26亿元和5.51亿元,占主营业务收入的比例分别为94.12%、92.17%、90.00%和90.38%;儿童基础口腔护理产品实现营收分别为5309.78万元、7352.53万元、9838.15万元和4879.20万元,占主营业务收入的比例分别为5.64%、7.16%、8.63%和8.00%;电动口腔护理产品和口腔医疗与美容护理产品实现营收比例不足1%,到2022年上半年口腔医疗与美容护理产品营收占比才为1.21%。

来源:招股书(登康口腔)

查阅数据发现,登康口腔主打品牌为“冷酸灵”,经过多年的培育与发展,已成长为我国抗敏感牙膏细分领域的领导品牌。然而业内人士表示,如果主打品牌“冷酸灵”不能持续巩固自身在品牌力、渠道力及抗牙齿敏感技术等方面构筑起的竞争壁垒,将会导致公司在抗敏感细分领域的份额流失,进而对登康口腔核心竞争力和盈利能力造成不利影响。

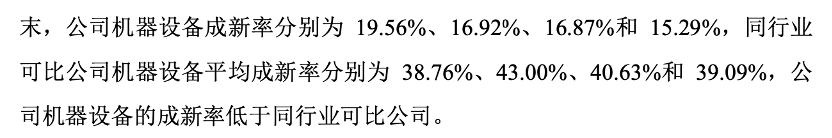

值得注意的是,登康口腔机器设备成新率分别为19.56%、16.92%、16.87%和15.29%,同行业可比公司机器设备平均成新率分别为38.76%、43.00%、40.63%和39.09%,公司机器设备的成新率低于同行业可比公司。

来源:招股书(登康口腔)

业内人士指出,由于登康口腔机器设备的成新率较低,未来进行日常维护保养的费用可能增加,相应的营业成本将增加,从而导致公司的毛利率下滑,影响公司的盈利水平。

经销模式占比高 存货规模较大

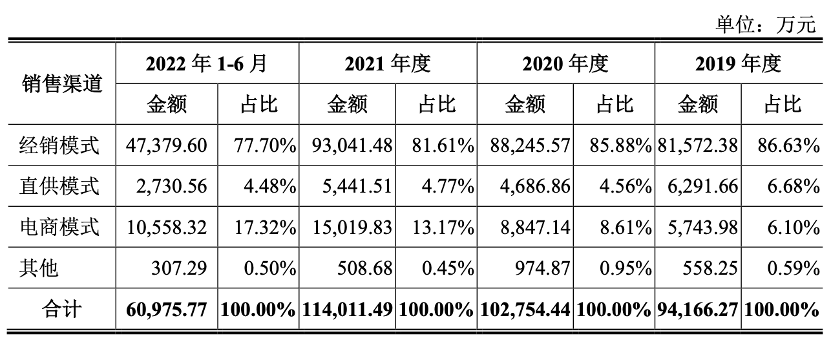

招股书显示,登康口腔构建了以经销模式为主、直供模式与电商模式为辅的营销网络体系,主要产品涵盖牙膏、牙刷、漱口水等口腔清洁护理用品。

2019年-2021年及2022年上半年,登康口腔经销模式收入分别为8.16亿元、8.82亿元、9.30亿元和4.74亿元,占当年主营业务收入的比例分别为86.63%、85.88%、81.61%和77.70%。

来源:招股书(登康口腔)

登康口腔在招股书中表示,公司主要通过经销模式进行销售,与主要经销商合作稳定,经销收入稳步增长;直供模式方面,客户是具有较强议价能力的重点零售客户,部分采用直供模式的零售客户由于受到线上渠道的冲击等因素的影响,可能进行经营策略的调整,甚至撤出部分区域市场,这将会对公司经营业绩产生不利影响;电商模式则是基于网络购物的发展应运而生,如果未来市场消费习惯和渠道发展出现重大变化,导致销售模式不能较好的满足市场消费需求,将对公司销售业绩的稳定性及持续性造成不利影响。

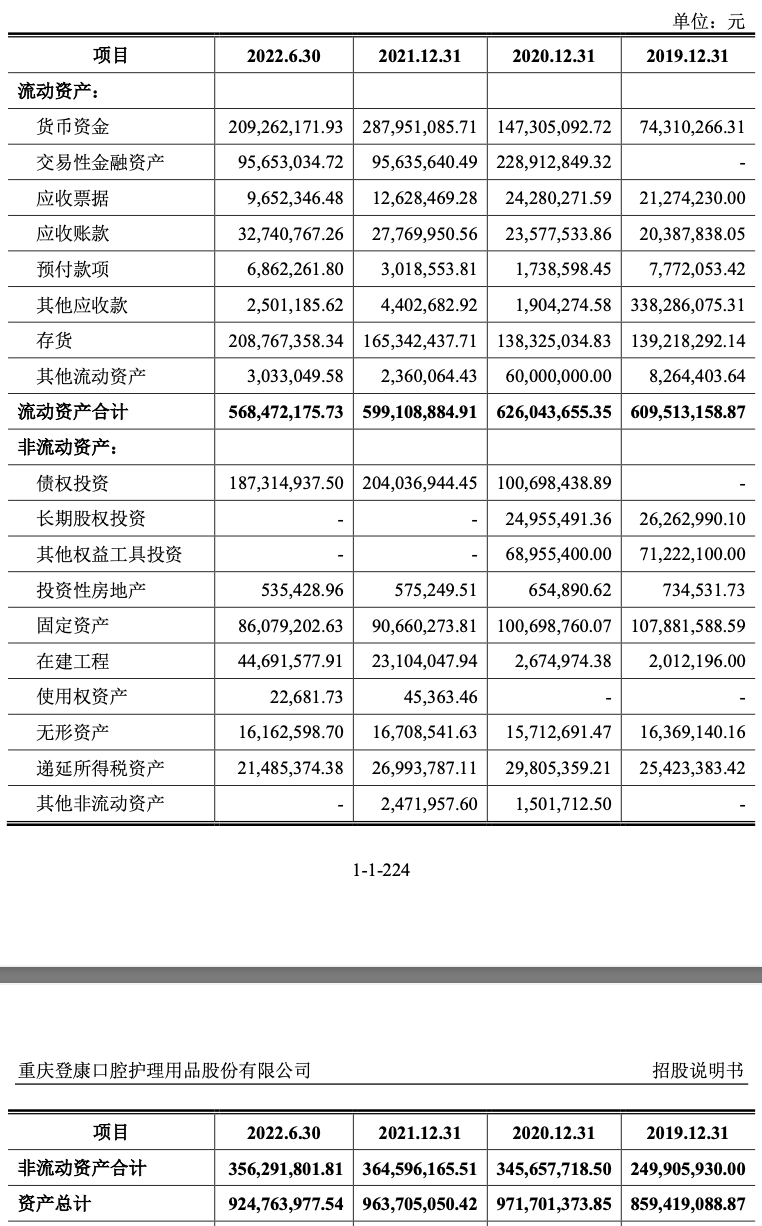

或是受销售模式影响,2019年-2021年和2022年上半年,登康口腔应收账款净额分别为2038.78万元、2357.75万元、2777.00万元和3274.08万元,呈逐渐上升的趋势。随着公司销售规模增长以及电商、直供渠道收入的增长,可能存在应收账款余额增加、部分应收账款无法及时回收的风险。

来源:招股书(登康口腔)

此外,上述同期内,登康口腔存货账面价值分别为1.39亿元、1.38亿元、1.65亿元和2.09亿元,占各期末资产总额的比例分别为16.20%、14.24%、17.16%和22.58%。较高的存货金额一方面对公司流动资金占用较大,从而可能导致一定的存货积压风险与其他经营风险;另一方面,如未来原材料价格大幅下降,或产品市场价格大幅下跌,公司存货将面临减值风险,从而对公司的经营业绩产生不利影响。

(记者罗雪峰 财经研究员陈康利)

登康口腔

IPO

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。