研发费率仅为0.6%,却拿走政府补贴20亿元,成立不足4年,高景太阳能一跃成为行业黑马,不过价格战背后,高景太阳能业绩神话能否延续值得关注。

光伏产业造福神话持续加快,近日,深交所官网显示,高景太阳能股份有限公司(下称高景太阳能)IPO已被受理。招股书显示,高景太阳能拟公开发行不超过1.25亿股,募集资金约50亿元。

作为一家专业化光伏硅片企业,高景太阳能发展速度惊人,成立不足4年,营业收入便从8.91万元增长至175.70亿元,利润也由负值增长至18.21亿元。

值得注意的是,业绩神话的背后,高景太阳能研发费率仅为0.6%,却拿走政府补贴20亿元。与此同时,该公司股权变动十分频繁,透过不断增资和股权转让,高景有限从2021年6月的6名股东,迅速增长至49位。如果抛开政府巨额补贴以及资本的强力扶持,高景太阳能神话能否延续值得关注。

针对股权变动,经营业绩、研发以及政府补贴等问题,发现网向高景太阳能发去采访调研函,截至发稿前,高景太阳能未就有关问题作出合理解释。

实控人“0”元入股 股权频繁变涉突击入股

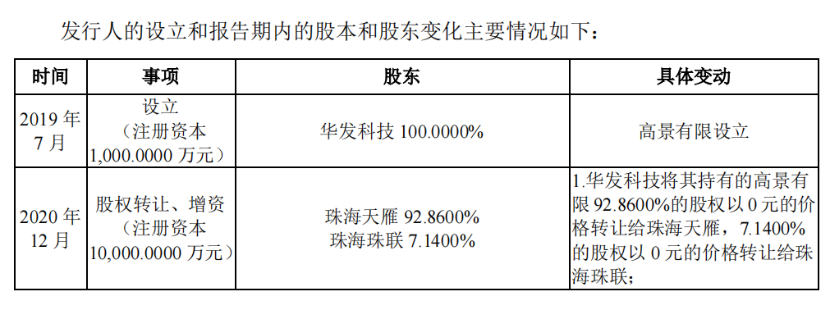

据招股说明书显示,2019年7月,珠海市国资委旗下华发集团通过子公司华发科技设立了珠海华发实体平台运营管理有限公司(“华发实体”),即高景太阳能的前身高景有限。

(数据截图:高景太阳能股份有限公司招股说明书)

成立一年后的2020年12月7日,华发科技以“0”元的价格向珠海天雁转让高景有限92.86%股权,以“0”元的价格向珠海珠联转让高景有限7.14%股权。招股书提及,彼时高景太阳能实缴资本为“0”。自此,珠海天雁变为高景太阳能的控股股东,实际控制人为徐志群及其儿子徐自寒。也就是说,徐志群及其儿子徐自寒以“0”元的价格获得了高景有限的国有股权。

此后,围绕高景太阳能股权变动出现了一系列的辗转腾挪。涉及的对象包括IDG资本、华发集团、国寿科创基金、建信领航等众多投资机构。仅在申报IPO的前一年即2022年,高景太阳能股权变动十分频繁,透过不断增资和股权转让,高景有限就从2021年6月的6名股东,经过2022年3月的股权转让、7月以及8月的股权转让与增资,股东人数迅速增长至49位。

截至目前,高景太阳能董事长徐志群及其子徐自寒合计控制公司26.6601%股权,为公司实际控制人。其中,徐志群是行业老兵,曾担任晶科能源副总裁。

虽然高景太阳能成立不到4年,但是却成为了资本市场的香饽饽,目前已完成B轮融资,累计融资金额超50亿元。公司估值也从第一轮融资的12.31亿元飙升至200亿元。

关联交易频繁 拿走政府补助20亿

股权融资外,高景太阳能在产能扩张上,获得了地方政府的大力支持。据媒体披露,2020年12月,珠海市国资委与广东高景太阳能科技有限公司共同签署了合作协议,总投资约170亿元建设公司总部、50GW光伏大硅片项目及销售中心,39天后50GW大尺寸单晶硅片项目一期即开工奠基。二期30GW满产也比原计划提前了半年,2023年4月,项目三期点火,较原计划又提前了2个月。

除了珠海项目外,2021年1月,高景太阳能在青海西宁投资180亿元建设高景太阳能50GW直拉单晶硅棒项目,项目建设93天后一期即点火试产。2022年5月,高景太阳能在四川宜宾计划总投资220亿元建设年产50吉瓦单晶硅棒及30吉瓦单晶硅片项目,9月27日正式开工,3个月后一期即实现投产。

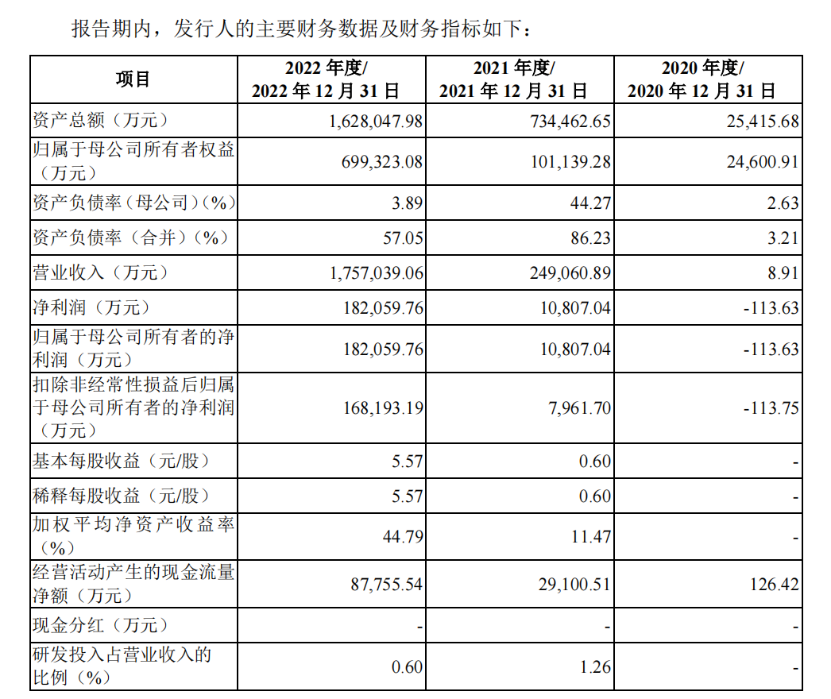

(数据截图:高景太阳能股份有限公司招股说明书)

得益于诸多项目的落地,高景太阳能增速迅猛。数据显示,2020-2022年,高景太阳能营业收入分别为8.91万元、24.91亿元、175.70亿元;增幅高达2795196%、605.47%;同期,净利润分别为-113.63万元、1.08亿元、18.21亿元,增速高达9610.73%、1584.64%;资产总额也从2.54亿激增至162.8亿元。

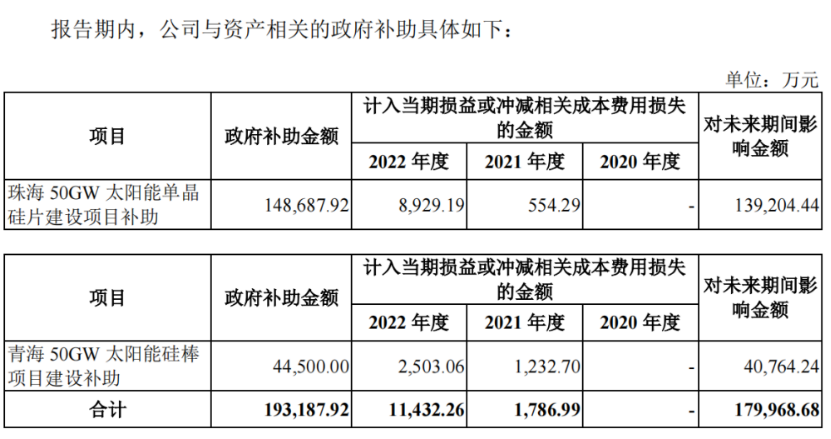

值得注意的是,在净利润中,高景太阳能获得了巨额的政府补贴。招股书显示,在与资产相关的政府补助中,珠海50GW太阳能单晶硅片建设项目获得政府补助14.87亿元、青海50GW太阳能硅棒项目建设项目获得政府补助4.45亿元。

(数据截图:高景太阳能股份有限公司招股说明书)

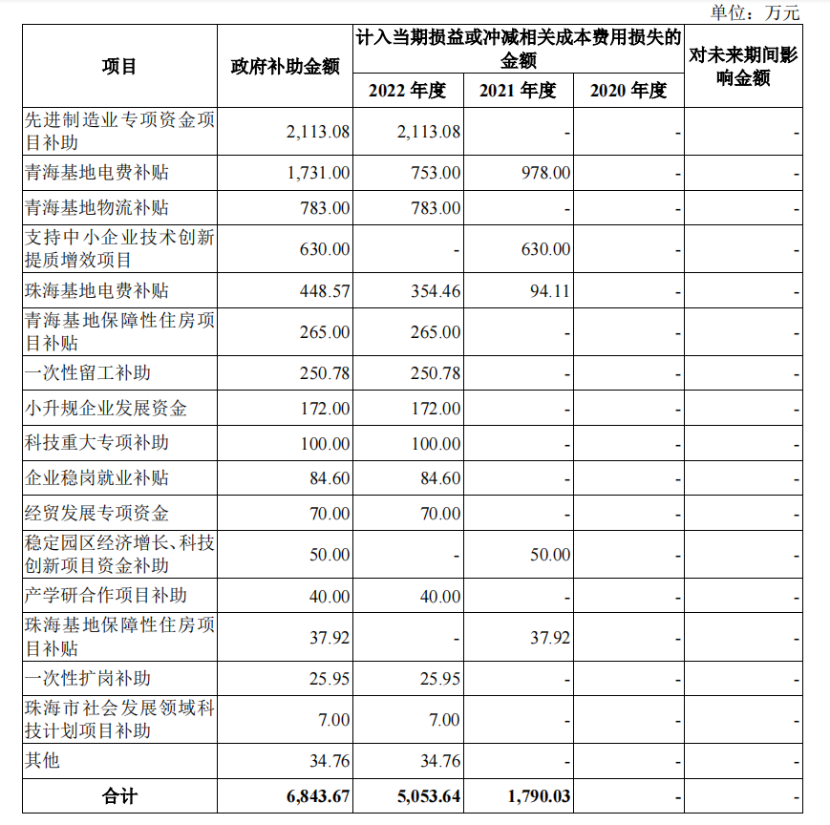

在电费补贴、物流补贴等与收益相关的政府补助中,高景太阳能合计获得6843.67万元政府补助。

(数据截图:高景太阳能股份有限公司招股说明书)

(数据截图:高景太阳能股份有限公司招股说明书)

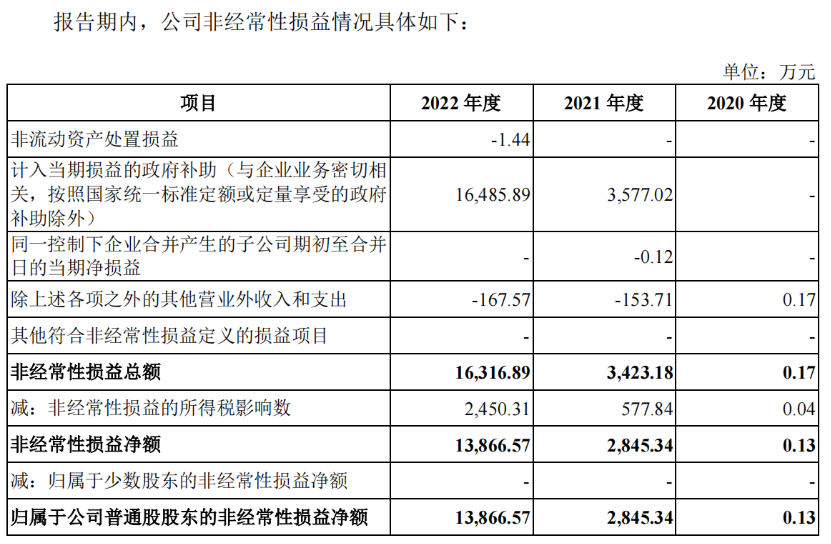

而这些政府补贴实际上也转化为高景太阳能的收益。2021-2022年,高景太阳能分别将3577.02万元、1.65亿元计入了收益,占当期净利润的33%、9%。

除了获得政府巨额补贴外,高景太阳能关联交易也异常频繁。背靠IDG资本以及华发集团为高景太阳能提供了不少接触上下游客户及供应商的机会。

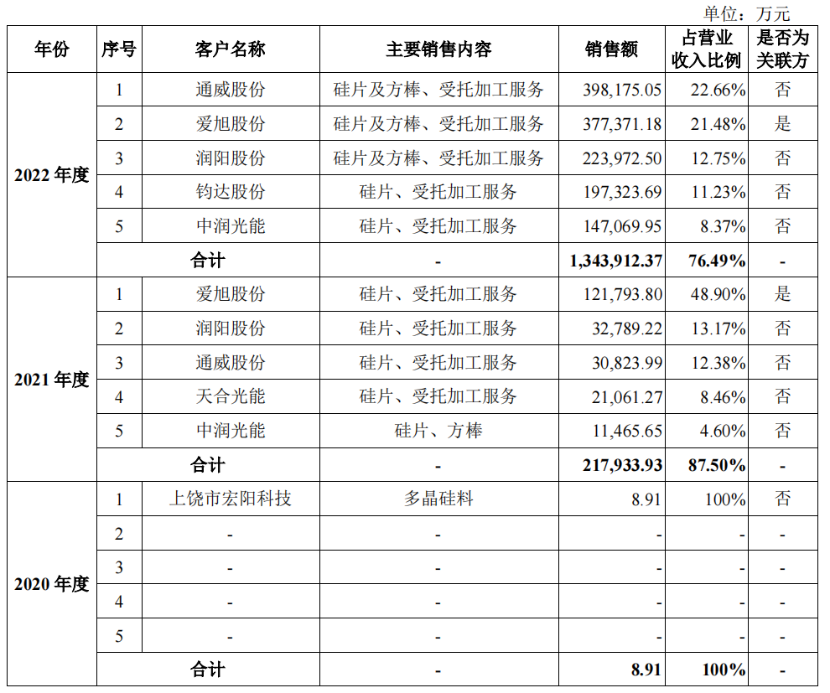

据招股书,2022年,高景太阳前五大客户分别为通威股份、爱旭股份、润阳股份、钧达股份和中润光能。2020-2022年,高景太阳能向前五大客户合计销售收入占当期营业收入的比例分别为100%、87.50%和76.49%,占比相对较高。

供应商方面,报告期内,公司对各期前五大供应商的采购金额分别为7.00万元、20.24亿元和106.20亿元,占当期经营性采购总额比例分别为100%、70.46%和72.66%。

(公司前五大客户情况:高景太阳能股份有限公司招股说明书)

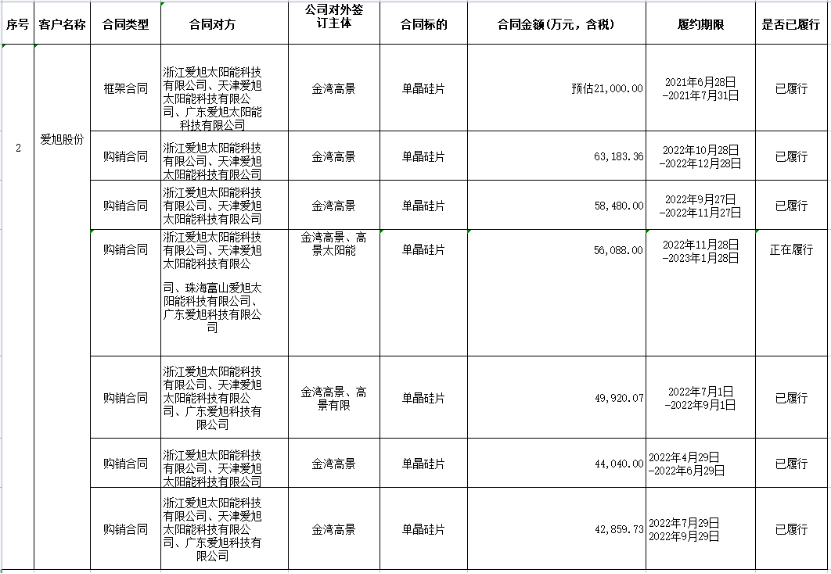

值得一提的是,担任高景太阳能董事的俞信华曾担任IDG资本副总裁、爱旭股份董事,而IDG资本、珠海华发集团同样是爱旭股份的股东。2021年高景太阳能刚投产的时候,爱旭股份就买下了其一半的产能。招股书显示,2021-2022年,爱旭股份分别为高景太阳能的第一、第二大客户,销售收入分别为12.18亿元、37.74亿元,分别占营业收入的48.90%,21.48%。

(数据截图:高景太阳能股份有限公司招股说明书)

此外,高景太阳能向爱旭股份间接持股的青海丽豪采购硅料,高景太阳能与青海丽豪签订了一个长达5年的采购合同,合计采购19.94万吨多晶硅料。而IDG资本、爱旭股份同样是青海丽豪的股东。

(数据截图:高景太阳能股份有限公司招股说明书)

研发费率不到1% 或遭遇技术更新迭代风险

目前,“大尺寸、薄片化、N型高效”是硅片行业的大势所趋。高景太阳能自成立起便聚焦大尺寸硅片的研发制造,同行还在置换设备时,高景太阳能的硅片产品已达到稳定出货水准,相对更为稀缺。

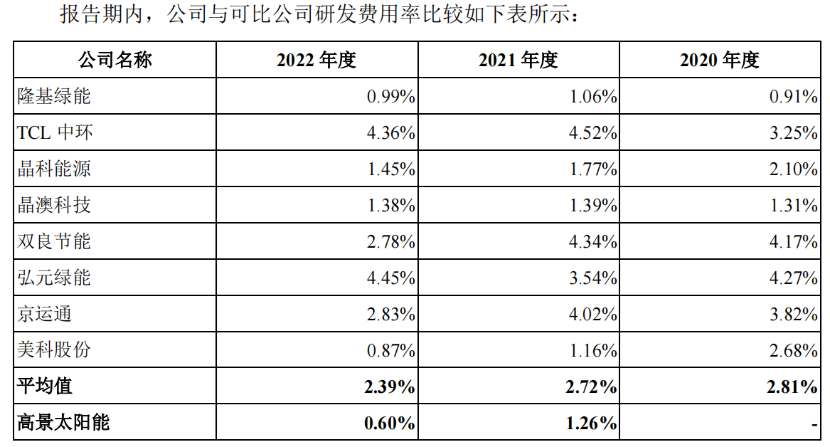

招股书显示,2021-2022年,高景太阳能的研发费用虽从3143.15万增加到1.06亿元,但研发费用率却在走低,从1.26%降至0.60%,远远低于行业平均值2.72%、2.39%,也成为2022年同行业中研发费用率最低的一家。

(数据截图:高景太阳能股份有限公司招股说明书)

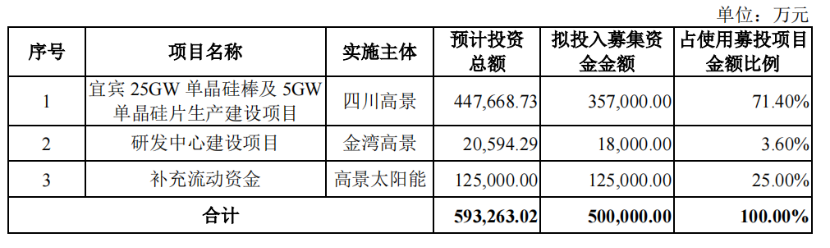

此外,高景太阳能本次IPO拟募集资金50亿元,其中71.4%的资金用于宜宾25GW单晶硅棒及5GW单晶硅片生产建设项目,进一步扩大产能,仅有3.6%的资金用于研发中心建设项目。

(数据截图:高景太阳能股份有限公司招股说明书)

实际上,随着全球光伏市场从政策驱动回归市场需求驱动,光伏产业链各个环节降本需求提升,“大尺寸、薄片化、N 型高效”等技术方向加速迭代发展,落后产能逐步淘汰或面临整合,优质企业脱颖而出。高景太阳能后续如果在技术研发上实现突破的话,目前的优势也将不复存在。

行业竞争激烈 遭遇产能过剩风险

事实上,随着近三年碳中和概念的炒作,大批资本和企业进入光伏产业,光伏产业产能过剩风险开始显现。

据招股书显示,高景太阳能规划超70%的募集资金将用于产能扩张。而目前市场“产能过剩”已经是当下光伏行业最为棘手的问题之一。尤其硅片行业产能过剩的阴云正在逼近,高景太阳能的项目投产时,行业供需关系早已扭转。

值得警惕的是,目前阶段性的产能过剩问题已经凸显,专业机构InfoLink Consulting预计,若是依照扩产计划,整体供应链在2023年都将处于产能过剩的情形,各环节2023年底的总产能都将超过800GW。

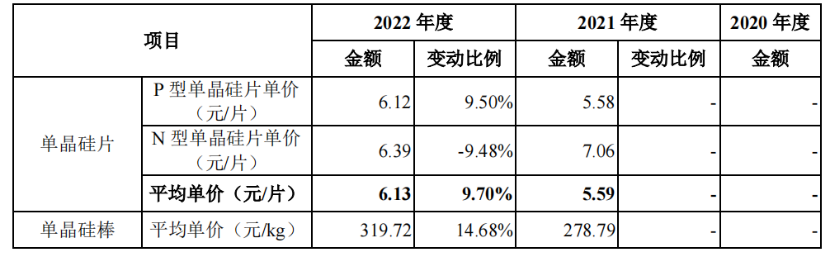

由此带来的是光伏产业链价格下跌,数据显示,6月中旬,M10和G12尺寸硅片均价为每片3.05元和4.65元左右。对比4月上旬M10和G12硅片每片均价6.45元和8.2元,显然价格已经腰斩。

(数据截图:高景太阳能股份有限公司招股说明书)

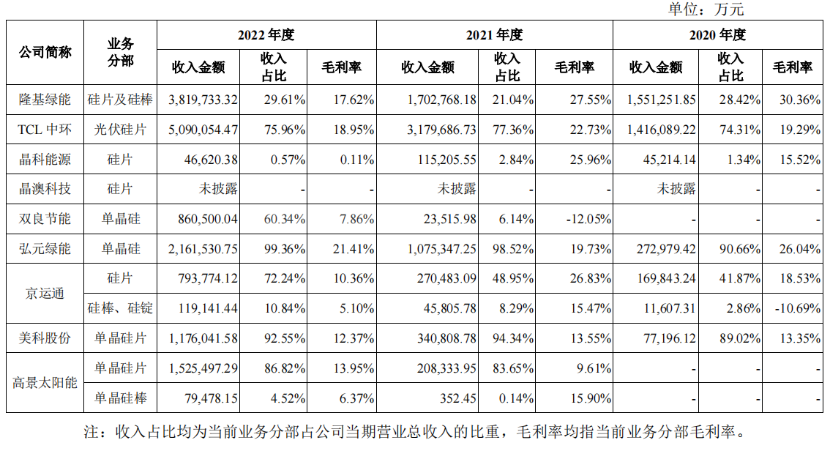

市场产业链价格的下跌给高景太阳能后续的业绩带来影响,尤其是毛利率方面更为明显。

(数据截图:高景太阳能股份有限公司招股说明书)

据招股说明书,2021-2022年,高景太阳能主营业务毛利率分别为9.79%、14.65%。而同期,隆基绿能的硅片及硅棒毛利率分别为27.55%、17.62%,TCL中环的硅片毛利率分别为22.73%、18.95%。

激烈竞争行业背景下,高景太阳能既没有价格优势,也无相应的技术研发优势,仅靠地方政府补贴和资本市场的融资,上市后能否延续高速增长的业绩神话,值得持续关注。

(记者 罗雪峰 财经研究员 周子章)

高景太阳能

光伏产业

IPO

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。