众所周知,药物研发过程持续时间久,资金成本大。一个新药获批上市一般起步于5000—10000个候选化合物,历经10年—15年研发试验。这一情况下,医药研发外包服务(CRO)企业应运而生,从事以生物分析为核心的CRO公司就尤为受到资本追捧。

近期,CRO提供商上海熙华检测技术服务股份有限公司(以下简称:熙华检测)更新了招股说明书,并披露了第一轮审核问询函的回复。

此次IPO,熙华检测拟公开发行股票总量不超过4420万股,占发行后总股本的10%;预计募集资金7.56亿元,用于熙华生命科学事业部及产业化基地项目、补充流动资金。

查阅招股书发现,熙华检测股权分散,公司股东同月增资及股权转让价差较大,并且大股东IPO前三个月低价清盘套现;此外,公司客户、供应商重叠多达11家,关联交易价格公允性存疑。

针对上述情况,发现网向熙华检测发送采访函请求释疑,熙华检测对发现网回复表示,增资及股权转让价格定价具有商业合理性,客户、供应商重叠符合行业惯例。

增资及股转价差大,IPO前大股东低价清盘

招股书显示,2015年1月20日,禹家义、沈晓民、黄丽嫦、徐婕设立熙华有限,注册资本为100万元,其中,禹家义出资45万元,沈晓民出资35万元,黄丽嫦出资10万元,徐婕出资10万元。

到2020年,熙华有限密集实施增资扩股,股权转让,大量资本蜂拥而至。

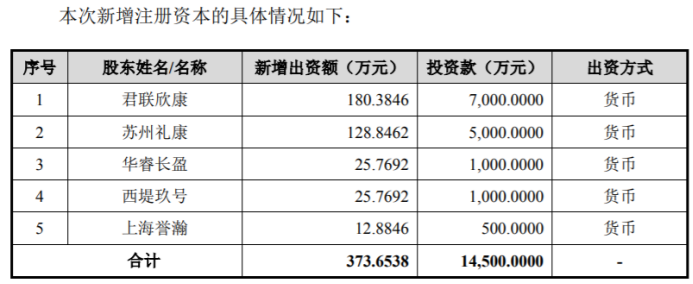

招股书披露,2020年8月21日,熙华有限召开股东会会议并作出决议,公司注册资本增加至3723.65万元,其中君联欣康投资7000万元认购新增注册资本180.38万元,苏州礼康、华睿长盈、上海誉瀚和西堤玖号分别投资5000万元、1000万元、500万元和1000万元,分别认购128.85万元、25.77万元、12.88万元和25.77万元注册资本。由此计算,五名股东的增资价格为38.81元。

(图源:熙华检测招股书)

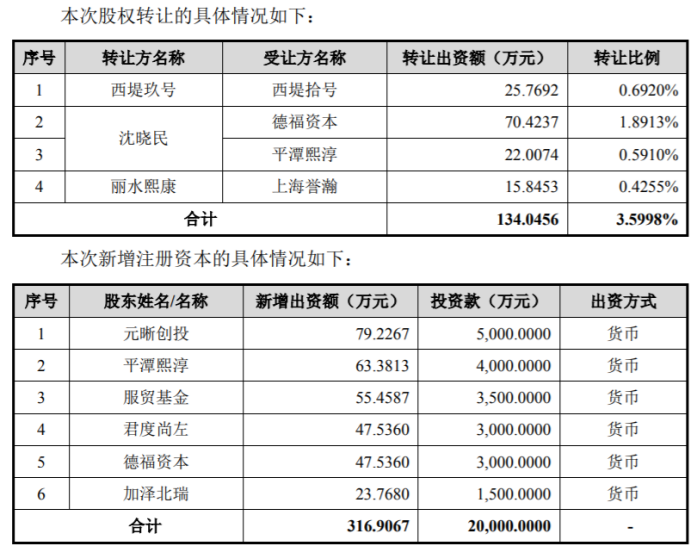

同年10月,熙华有限进行第一次股权转让和第二次增资。股权转让中,西堤玖号将0.6920%股权作价1000万元转让给西堤拾号,转让价格38.81元;沈晓明将其持有的1.8913%、0.5910%股权分别以作价4000万元、1250万元转让给德福资本、平潭熙淳,转让价格均为56.8元;丽水熙康将持有的0.4255%股权作价1000万元转让给上海誉瀚,转让价格达63.11元。

同月进行的第二次增资,熙华有限的注册资本增加至4040.56万元,其中德福资本、君度尚左、加泽北瑞、平潭熙淳、元晰创投、服贸基金共计投资2亿元认购316.9067万注册资本,增资价格为63.11元。

(图源:熙华检测招股书)

不难看出,熙华有限的两次增资价格相差24.3元,即使是同月的股权转让价格和增资价格也极为不一致。

另一方面,在递表IPO前三个月,公司大股东低价清盘套现。2020年12月,熙华有限整体变更为股份有限公司,2022年3月,熙华检测第三次增资,由苏州礼润、广东和盈等10家外部机构合计投资5.45亿元,认购599.45万元注册资本。此次增资价格则为90.92元。

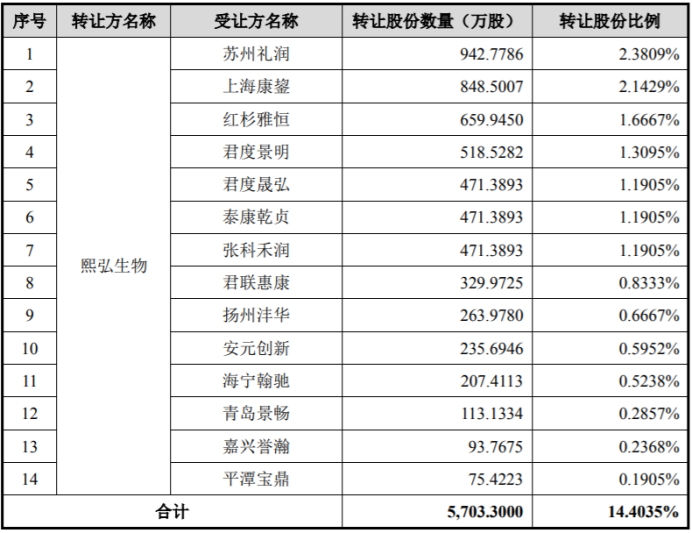

一年后,也就是2023年3月,熙华检测进行第二次股权转让,熙弘生物以合计6.05亿元的转让总价,将其持有的全部5703.30万股股份转让给红杉雅恒、苏州礼润、君联惠康等14家外部机构。疑惑的是,熙弘生物此次的转让价格仅为10.61元/股,对应公司整体估值为42亿元。

(图源:熙华检测招股书)

截至招股书签署日,熙华检测共有37名股东,公司的控股股东、实际控制人为邢金松,直接持有公司21.25%的股份,通过担任苏州熙坤、苏州熙高的执行事务合伙人控制4.25%、4.25%的股份,并通过与丽水熙康及其执行事务合伙人禹家义达成一致行动关系从而控制6.02%的股份,合计控制公司35.77%的股份。

值得一提的是,在转让之前,熙弘生物为熙华检测大股东,2023年6月30日,熙华检测披露首次公开发行股票招股说明书(申报稿),令人不解的是,在熙华检测IPO前,大股东为何匆忙清盘退出,更让人费解的是,此次股权转让的价格明显低于一年前增资时的整体估值。

对于价格不一致的情况,熙华检测对发现网回复表示,两次增资的估值调整系根据公司自身情况及市场情况综合考虑的结果;同时,西堤玖号和西堤拾号最终受益人相同,出于内部安排按平价进行了转让,其余转让价格系股东与投资人之间自发的交易行为,交易价格由双方协商形成。2023年3月股权转让交易系转让方及受让方之间达成的公允、独立的商业交易,定价具有商业合理性,不存在利益输送的情况。

客户供应商重叠11家,关联交易价格公允性存疑

招股书显示,熙华检测是一家以生物分析、药物分析为核心的医药研发外包服务提供商,主营业务划分为生命科学和CMC两大板块,主要包含生物分析服务、数据管理与统计分析服务、药物分析等。

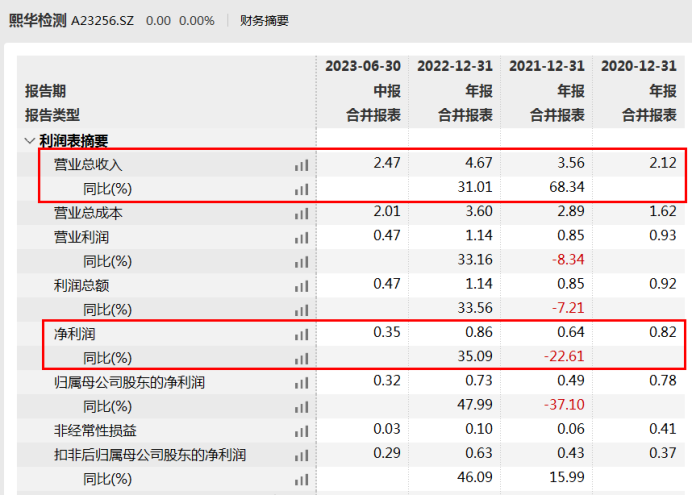

2020年—2023年上半年(以下简称:报告期),熙华检测的营业收入分别为2.12亿元、3.56亿元、4.67亿元和2.47亿元,同期净利润分别为0.82亿元、0.64亿元、0.86亿元和0.35亿元;2021年公司净利润同比下降22.61%。

(图源:wind)

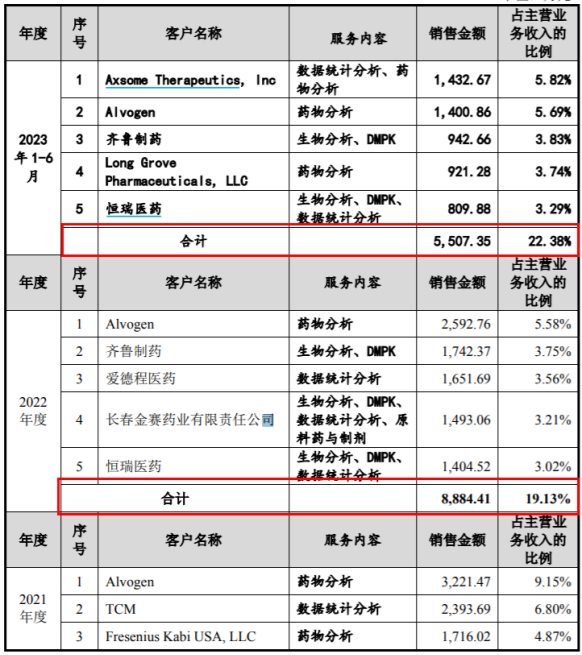

其中,报告期各期末熙华检测向TCM、齐鲁制药等前五名客户合计销售额分别为6253.25万元、1.04亿元、8884.41万元和5507.35万元,占主营业务收入的比例分别为29.70%、29.46%、19.13%和22.38%。

(图源:熙华检测招股书)

同时,公司向上海义逊夫医药科技中心(有限合伙)、沃特世等前五大供应商采购原材料、技术服务采购的金额分别为1337.51万元、2301.27万元、2558.49万元和1069.63万元,占采购金额比重分别为34.98%、33.92%、29.16%和25.02%。

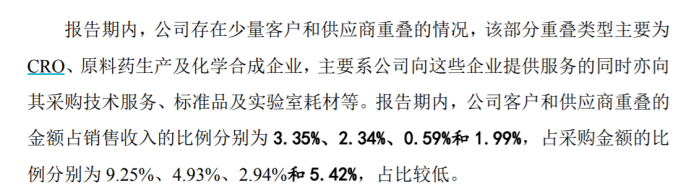

值得注意的是,报告期内,熙华检测客户、供应商重叠多达11家,包括济南合泰医药技术有限公司、上海博志研新药物技术有限公司、中国科学院上海药物研究所等。

报告期各期末,公司客户和供应商重叠的金额占销售收入的比例分别为3.35%、2.34%、0.59%和1.99%,占采购金额的比例分别为9.25%、4.93%、2.94%和5.42%。

对于此,深交所也要求熙华检测说明存在客户和供应商重叠的具体情况、销售采购内容及公允性等。熙华检测回复表示,公司部分重叠类型主要为CRO、原料药生产及化学合成企业,主要系公司向这些企业提供服务的同时亦向其采购技术服务、标准品及实验室耗材等。

(图源:熙华检测招股书)

不过,业内人士分析称,客户供应商重叠现象是利益输送问题的高发地带,也是监管机构关注的重点,双方交易价格是否公允引发市场质疑。

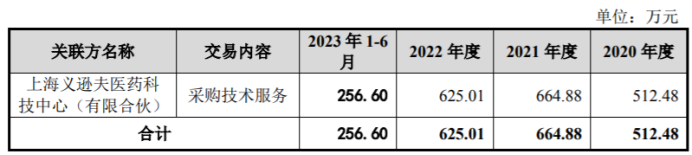

需要提及的是,常年居前五大供应商之列的上海义逊夫医药科技中心(有限合伙)与熙华检测的关系不一般。

招股书披露,上海义逊夫医药科技中心(有限合伙)为公司实际控制人外甥持股50%的公司,报告期内,公司向其采购临床CRO服务,采购金额分别为512.48万元、664.88万元、625.01万元和256.60万元,占采购总额的比例分别为13.40%、9.80%、7.12%和5.94%。

(图源:熙华检测招股书)

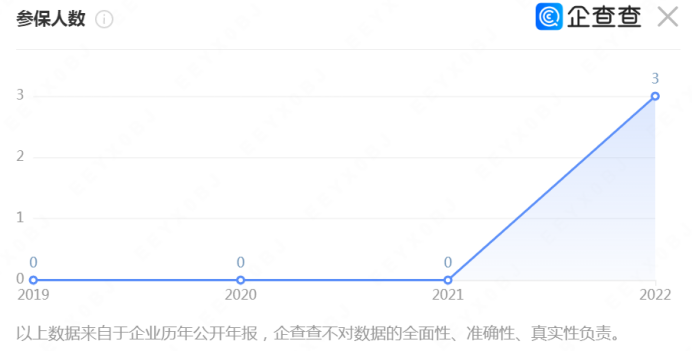

尤为注意的是,通过企查查穿透发现,上海义逊夫医药科技中心(有限合伙)成立于2019年7月25日,2020年便成为熙华检测第一大供应商;公司出资额100万元,实缴资本未知,人员规模少于50人,2020年和2021年参保人数均为0人,2022年参保人数也仅为3人。

让人疑惑的是,到2022年才仅有3人参保的小微企业,是如何满足熙华检测的采购,并在成立次年便成为其第一大供应商的呢?双方合作真实性存疑。

(图源:企查查)

不仅如此,熙华检测还向实控人外甥控股的上海真庐餐饮管理有限公司采购餐饮,报告期内采购额分别为112.97万元、140.87万元、128.07万元和70.48万元。奇怪的是,上海真庐餐饮管理有限公司在2023年6月注销,而当月熙华检测便递交了招股书。

对于上述关联交易,熙华检测表示,报告期内,公司向上海义逊夫医药科技中心(有限合伙)采购该服务价格与其他客户提供的价格近似,不存在明显差异;上海真庐餐饮管理有限公司实际经营者系邢金松姐姐的配偶,其具有餐饮从业经历,公司向该公司采购餐饮方便解决员工上班的餐食问题,交易具有必要性。

然而,业内人士对发现网分析称,关联交易这种内部操作容易出现价格有失公允的现象,过于紧密的关联交易或许会侵害公司的独立性和资产的完整性,容易出现损害公司利益情形。

(记者罗雪峰 财经研究员刘利香)

熙华检测

股权分散

增资股转价差大

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。