电接触产品是电气设备必备的基础元器件,近年来,随着我国电气化程度逐步加深,对电接触产品的需求量也逐年增大。根据中国电器工业协会电工合金分会的统计数据,2015年—2022年期间年复合增长率为10.32%。

此背景下,不少企业谋划上市。创业板折戟后,温州聚星科技股份有限公司(以下简称:聚星科技)转战北交所,于12月15日更新招股书。

招股书显示,聚星科技拟向不特定合格投资者公开发行股票不超过3684万股(含本数,不含超额配售选择权),募集资金2.83亿元,用于生产线智能化技术改造项目、研发中心建设项目以及补充流动资金。

然而,聚星科技本次IPO仍存诸多问题,受原材料价格波动影响,公司净利润连续两年下降;供应商集中度高且存重叠客户、供应商情形。同时公司还因招股书内容被竞争对手起诉商业诋毁。

针对上述情况,发现网向聚星科技发送采访函请求释疑,但截至发稿前,聚星科技并未给出合理解释。

净利连续两年下降,部分客户与供应商重叠

招股书显示,聚星科技主营业务为电接触产品的研发、生产和销售,主要产品为电触头和电接触元件,是主营业务收入的主要来源。

2020年—2023年上半年(以下简称:报告期),聚星科技的营业收入分别为4.07亿元、5.96亿元、4.92亿元和2.63亿元,同期净利润分别为0.68亿元、0.58亿元、0.37亿元和0.36亿元。

其中,2020年—2022年营收增速分别为19.17%、46.52%和-17.46%;净利润增速分别为42.64%、-14.27%和-36.80%。

从数据看,2021年聚星科技增收不增利,2022年营收净利双降,也因此,公司净利润连续两年下降。

(图源:wind)

穿透来看,聚星科技净利下降或是受原材料价格波动影响。招股书披露,公司采购的主要原材料为银及银合金、铜及铜合金,采购额合计占原材料采购总额比例分别为90.77%、92.60%、90.92%和92.83%。

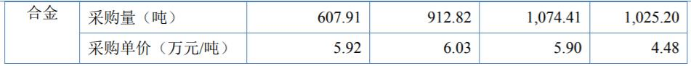

受国内外政治经济形势以及宏观经济政策等因素影响,报告期内,公司银及银合金的平均采购价格分别为410.04万元/吨、458.62万元/吨、414.31万元/吨和469.42万元/吨,铜及铜合金的平均采购价格分别为4.48万元/吨、5.90万元/吨、6.03万元/吨和5.92万元/吨,价格波动较大。

(图源:招股书)

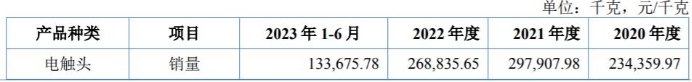

由于银及银合金价格远高于铜及铜合金,其价格波动对公司产品单价影响相对较大。2021年和2022年,电触头产品单价为1353.73元/千克、1202.14元/千克;电接触元件单价为155.06元/千克、152.60元/千克;电接触材料单价2918.94元/千克、2360.20元/千克。

(图源:招股书)

采购单价上涨,产品销售单价下降,因此,聚星科技毛利率下滑。报告期内,公司主营业务毛利率分别为28.20%、22.29%、20.73%和26.97%;综合毛利率27.64%、21.81%、20.53%和26.24%。

(图源:招股书)

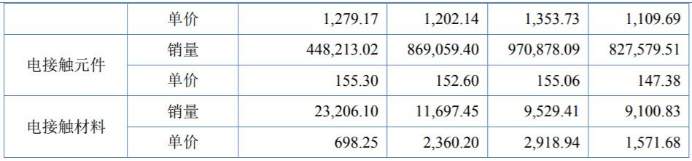

值得注意的是,在采购和销售中,聚星科技存在部分客户、供应商重叠的情况。报告期内,聚星科技向前五大供应商的采购额占采购总额的比例分别为76.62%、72.15%、66.46%和72.65%。

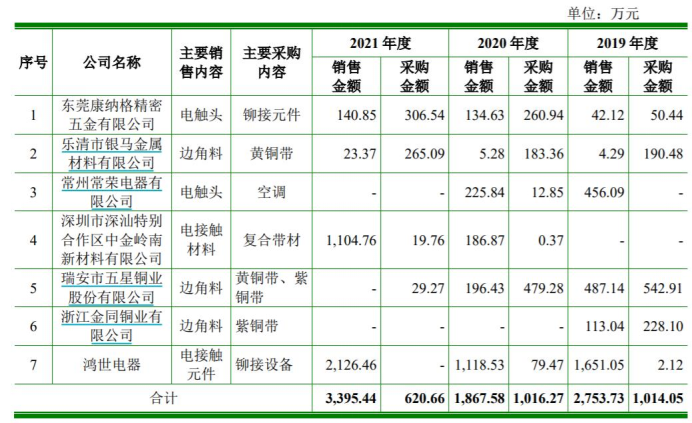

根据前次创业板披露的招股书显示,2019年—2021年,包括东莞康纳格精密五金有限公司、乐清市银马金属材料有限公司等7家客户与供应商重叠。

2020年和2021年,上述重叠客户、供应商销售金额合计分别为1867.58万元和3395.44万元;采购金额合计分别为1016.27万元和620.66万元。

(图源:招股书)

业内人士分析表示,IPO企业公司客户和供应商的集中程度向来是审核机构问询重点,而在北交所披露的招股书中,聚星科技并未重叠现象,因此,2022年情况尚未可知。若未来主要客户或供应商因战略或产品结构调整,不仅会对公司经营业绩造成不利影响,还会拖累其上市进程。

与客户披露数据打架,被竞争对手起诉商业诋毁

在重叠客户和供应商中,鸿世电器引起了发现网的注意。

招股书披露,鸿世电器成立于2002年,专业生产英国BS标准、国家GB标准电器附件。自2012年起与聚星科技开展直接业务合作,鸿世电器子公司杭州希智电子有限公司亦与公司陆续开展合作。

据创业板披露的招股书显示,2019年—2021年,公司向鸿世电器销售电接触元件,销售金额分别为1651.05万元、1118.53万元和2126.46万元。

此前,鸿世电器也拟于创业板IPO上市,据鸿世电器披露数据显示,2019年—2021年,聚星科技为其第二大、第三大供应商,采购金额分别为1596.35万元、1157.14万元和2057.58万元。两者披露数据相差54.7万元、38.61万元和68.88万元。

(图源:聚星科技招股书)

(图源:鸿世电器招股书)

或许是2020年和2021年向鸿世电器的销售金额尚未达到前五大客户“门槛”,最新披露的招股书中,聚星科技并未公布向鸿世电器的销售数据。

不过,业内人士对发现网表示,在全面注册制下,监管部门负责对拟IPO企业申报文件的全面性、准确性、真实性和及时性进行审查,更加强调信息披露责任,对于拟IPO企业来说,只有准确完整进行信息披露才能顺利通过审核。因此,上述数据披露不一致情况,还需聚星科技进一步解释。

除此之外,聚星科技此前披露的招股书内容还惹上了官司。

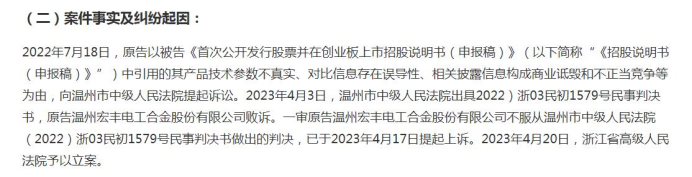

聚星科技公告显示,10月11日,公司收到浙江省高级人民法院作出的(2023)浙民终479号民事判决书,判决驳回上诉,维持原判。

据悉,2022年7月18日,温州宏丰电工合金股份有限公司(以下简称:宏丰电工)以聚星科技《首次公开发行股票并在创业板上市招股说明书(申报稿)》中引用的产品技术参数不真实、对比信息存在误导性、相关披露信息构成商业诋毁和不正当竞争等为由,向温州市中级人民法院提起诉讼,一审宏丰电工败诉。随后,宏丰电工提起上诉,二审浙江省高级人民法院维持原判。

(图源:wind,公司公告)

在招股书中,聚星科技把宏丰电工列为行业内主要竞争对手。截至招股书签署日,聚星科技掌握了粉体高效混合技术、三复合铆钉型电触头冷镦技术、电接触元件模内铆接技术等10项核心技术;拥有授权专利43项,其中发明专利6项,实用新型专利37项。

或因上述官司以及信披质量影响,聚星科技仅在创业板披露五个月后,便撤回上市申请材料。而此次公司转战北交所,在前述的信披质量以及业绩波动等诸多问题环绕之下,后续能否上市成功仍未可知。

(记者罗雪峰 财经研究员刘利香)

聚星科技

净利下降

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。