三年分红3.05亿却需要5亿来补充流动性,业绩以及关联交易真实性存疑,实控人100%控股,带病闯关IPO的胜华波最终被否。

2024年首个IPO被否出炉,1月12日,浙江胜华波电器股份有限公司(下称“胜华波”)的上交所主板IPO直接遭到了上市委的否决。

据上市委审议结果显示,胜华波的实控人不当控制、业绩真实性、关联交易真实性等均存在疑问。值得关注的是,上市审核委员会曾要求胜华波说明与三家企业资金来往情况,其中一家公司,从未在招股书、问询及答复(目前仅有第二轮回复挂网)、审核中心落实意见函有所体现。不过从胜华波的回复中可以看到,相关问题并没有得到解决,也就说未解除监管对关联交易等相关问题的疑虑。

实控人家族绝对控股 内控管理不规范

据招股书(上会稿)显示,胜华波致力于汽车雨刮器总成、座椅电机等汽车零部件的研发、生产和销售。公司原计划通过此次IPO,募资9.02亿元,用于年产450万套雨刮器扩容项目、年产1500万台座椅电机扩容项目、浙江胜华波电器股份有限公司汽车雨刮器总成关键零部件智能化改造项目和补充流动资金。

从股权结构来看,胜华波的股权结构非常集中,是一家典型的家族企业。招股书显示,王上胜、王上华和王少波通过胜华波集团合计持有公司21960万股股份,持股比例60%;王上胜直接持有公司7320万股股份,持股比例20%;王上华直接持有公司3660万股股份,持股比例10%;王少波直接持有公司3660万股股份,持股比例10%。王上胜、王上华和王少波为兄弟关系,三人直接和间接持有公司本次发行前100%股份,为公司实际控制人。本次IPO后,王上胜、王上华、王少波直接、间接控制公司的股权比例仍将达到89.97%,持股比例依旧较高。

这种股权绝对集中的现象在以往IPO中罕见,其内控管理风险也不言而喻。

实际上,不仅股权绝对集中,在公司高管任职方面,不规范问题同样突出。实控人三兄弟的儿女、女婿等亲属也在胜华波“身居要职”,担任的职务包括董事、总经理、副总经理、董秘等。招股书显示,公司董事会共有9名董事,其中4名系实控人及其亲属。高级管理人员中,公司董事、董事会秘书王佳佳和副总经理王丽慧,均为王上胜女儿;公司总经理李伟良系王上华女婿,公司副总经理王坚则是王上华儿子。

(截图来源:胜华波审核落实回复函)

实际上,上述内控问题已经频频受到上交所问询。在审核中心意见函中,上交所要求公司并结合实控人100%持股及其近亲属在公司关键岗位任职的情况,具体说明关键环节的决策、制约机制及执行情况,是否能有效防止实控人不当控制的情形,公司是否仍存在内控不规范或不能被有效执行的情况。

业绩以及关联交易真实性存疑

据招股书显示,胜华波主营业务为汽车雨刮器总成、座椅电机等汽车零部件的研发、生产和销售。胜华波是国内主要的汽车雨刮器总成配套企业之一,主要客户包括上汽集团、中国一汽、东风集团等;公司汽车座椅电机产品定位于高端汽车市场,主要客户为佛吉亚、李尔等全球知名汽车座椅厂商,通过汽车座椅配套供应体系应用于通用、福特等汽车制造商。

业绩方面,2020-2022年以及2023年上半年,胜华波实现营收19.28亿元、25.08亿元、31.94亿元和17.48亿元;同期净利润分别为18.79亿元、2.02亿元、3.72亿元和2.09亿元。

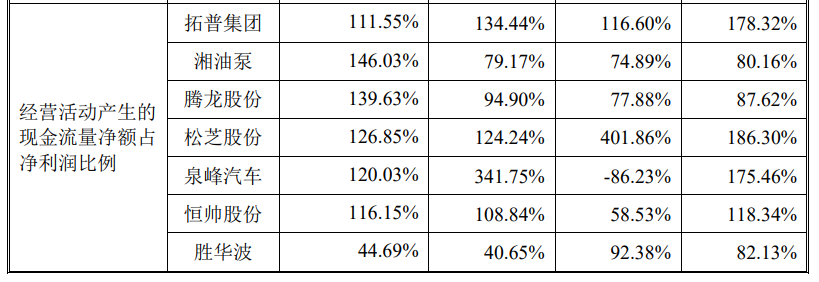

值得注意的是,以经营活动现金流与净利润的情况来看,胜华波与同业可比企业之间存在一定的差异。

(公司及同行业可比公司的经营活动现金流量净额:来源胜华波问询函)

以2022年为例,胜华波的“经营活动产生的现金流量净额占净利润比例”为40.65%,同期拓普集团等6家可比公司的相同财务指标均值为147.22%。换言之,同行的经营活动现金流基本高于利润,而胜华波却出现了低于利润的情况。

业内人士指出,这种情况会比较担心是不是业绩真实性存在问题,因为相当于收入没有在当期切实转化为真正的现金流,而是以应收账款来体现这部分货款的。

实际上,该公司的应收账款在2022年起出现了快速增加的情况,招股书显示,2020年至2023年上半年,胜华波应收账款分别为8.05亿元、9.66亿元、12.95亿元和15.54亿元,2022年应收账款同比增长率为34.06%,超过当期营收增速的27.31%。尤其是2023年6月末,胜华波高达15.54亿的应收账款,已经占到当期17.48亿元营收的88.87%。应收账款增速大于营收增速,说明赊销比例不合理,未来坏账计提的可能性相对较高,也将引发业绩变脸风险。

此外,还面临着存货增加带来的坏账损失风险。招股书显示,2020—2023年上半年,公司存货账面价值分别为4.36亿元、4.72亿元、7.29亿元和6.98亿元,占资产总额的比重分别为18.98%、21.46%、21.30%和18.86%。

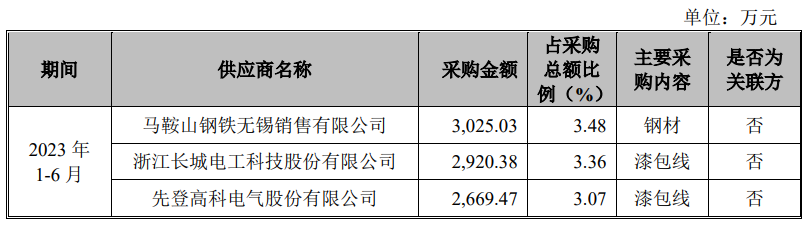

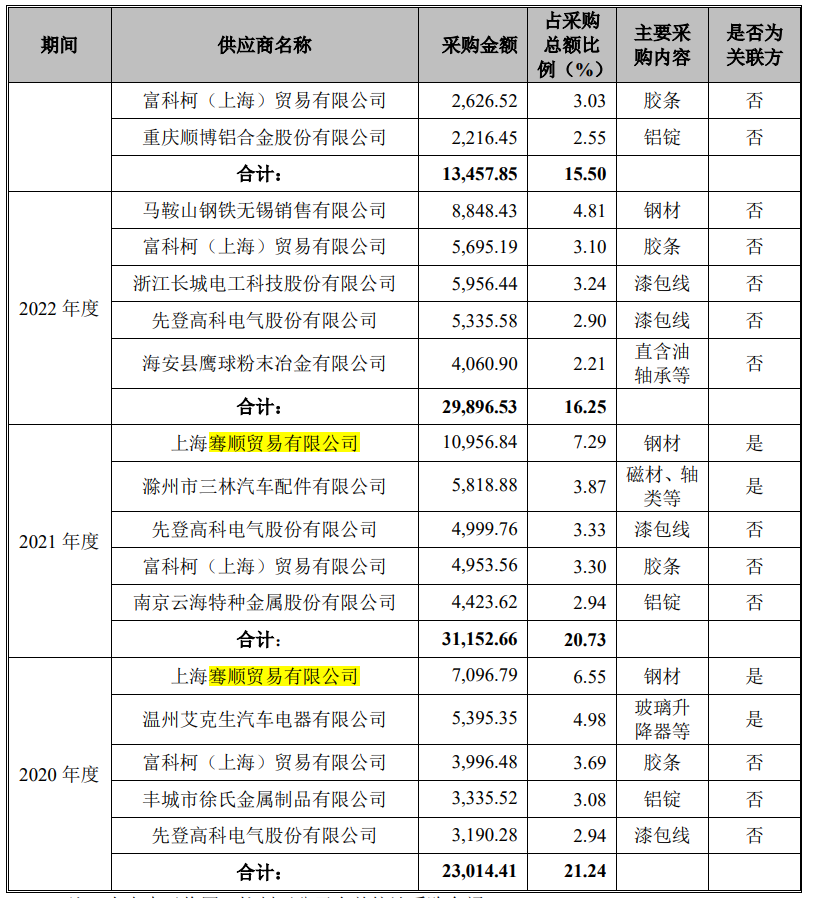

业绩真实性存疑外,该公司的关联交易风险也受到特别关注。此次上市委点名了三家企业,分别为上海骞顺贸易有限公司(简称“骞顺贸易”)、瑞安万顺、昆山爱国者投资有限公司(简称“昆山爱国者”)。

(截图来源:胜华波招股说明书)

其中,骞顺贸易为胜华波第一大供应商,其实际控制人方毅为胜华波子公司上海胜华波前员工。招股书数据显示,2019年-2021年,胜华波累计向骞顺贸易有限公司采购2.35亿元,骞顺贸易累计实现营业收入2.42亿元,胜华波采购金额占骞顺贸易销售金额约97.18%。离奇的是,骞顺贸易实控人方毅在离职后仍由胜华波代缴社保。

另外两家被点名的企业。上会现场提及的“瑞安万顺”,并未在招股书、问询及答复、审核中心落实意见函有所体现;昆山爱国者为王上胜曾持股的瑞安市瑞都投资控股有限公司持股90%的企业,于2021年9月26日失去对其控制。

分红3亿却拿5亿补充流动资金超监管上限

招股书显示,在此次IPO高达9.02亿的募资规划中,胜华波计划用其中的5亿补充流动资金,补流资金占募集资金规模比重高达55.43%。

根据证监会于2020年修订的《发行监管问答—关于引导规范上市公司融资行为的监管要求(修订版)》明确,通过公开上市方式募集资金的,用于补充流动资金和偿还债务的比例不得超过募集资金总额的30%。显然胜华波募集资金用于补充流动资金的金额占募资总额的比例已经超出了证监会规定的30%的监管要求上限。如此高比重的补流资金显示出该公司募资缺乏明确规划,更像是对募资的一种任性。

不仅如此,胜华波还在IPO关键期内连续三年分红,且大部分用于个人理财和买房。数据显示,在2019年至2021年三年间,胜华波现金分红分别为1.2亿元、1.65亿元和2000万元,总计3.05亿元。需要指出的是,在2019年和2020年间,胜华波当期扣非净利润分别为1.47亿元、1.64亿元,也就是说2019年有八成净利润被分红,2020年净利润全部被用于分红。一边大比例分红,同时又另一边通过IPO融入大笔资金用于补充流动资金,此次募投项目的合理性存疑。

而对于分红资金的去向,胜华波此前的申报稿中并未披露,直到第二轮问询才披露分红资金的流向。根据回复函信息显示,王上胜、王上华、王少波分别获得税后分红4876万元、2438万元、2438万元。纵观分红流向,王上胜三兄弟均偏爱购房和理财,其中王上胜将609万元分红用于子女购房,王上华豪掷1638万元购房及装修,王少波更是掏出了1886万元购房,三兄弟购房共计耗费4133万元。

(记者罗雪峰财经研究员周子章)

胜华波

IPO

融资

资本市场

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。