家族绝对控股,过度依赖第一大客户,IPO关键期突击分红超亿元且补流资金超监管上限,富强科技募资合理性存疑。

近日,广东富强科技股份有限公司(以下简称“富强科技”)于1月23日在深交所更新上市申请审核动态,更新为“已回复审核问询函”。此前深交所问询函涉及的主要问题包括,关于第一大客户依赖、实控人以及公司治理内控、毛利率,资金用途等问题。

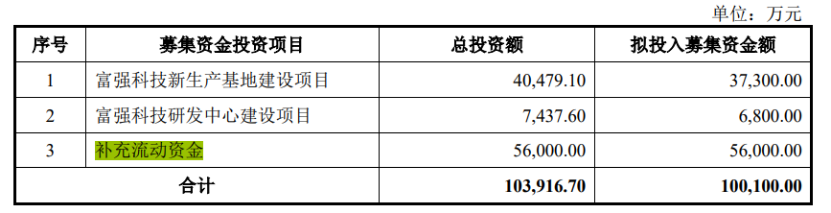

据悉,此次IPO拟公开发行不超过5150万股,占发行后富强科技总股本的比例不低于25%。募集资金为10.39亿元,募集资金分别用于富强科技新生产基地建设项目3.73亿元、富强科技研发中心建设项目0.68亿元、补充流动资金5.6亿元。

过度依赖第一大客户 毛利率下滑

据招股书显示,富强科技从事汽车内外饰件研发、生产和销售业务的国家级高新技术企业,主要产品包括汽车门内饰板总成、挡泥板总成、保险杠类产品、雨刮盖板总成、机舱护板总成等汽车内外饰件,以及精密注塑模具等。

业绩方面,2020-2022年以及2023年上半年(以下简称:报告期),该公司实现营业收入4.93亿元、6.77亿元、10.38亿元和6.39亿元;归属于母公司股东的净利润分别为7081.29万元、1.08亿元、1.29亿元和7830.50万元。可以看到,收入和净利润总体保持增长。

不过,该公司毛利率却出现持续下滑的趋势,数据显示,报告期内公司的综合毛利率分别为34.53%、32.43%、25.55%和24.41%;同期,公司行业可比上市公司的毛利率均值分别为30.13%、27.86%、26%和25.56%。可见不仅是自身毛利面临不断下滑,且还明显比同业下滑速度更快。

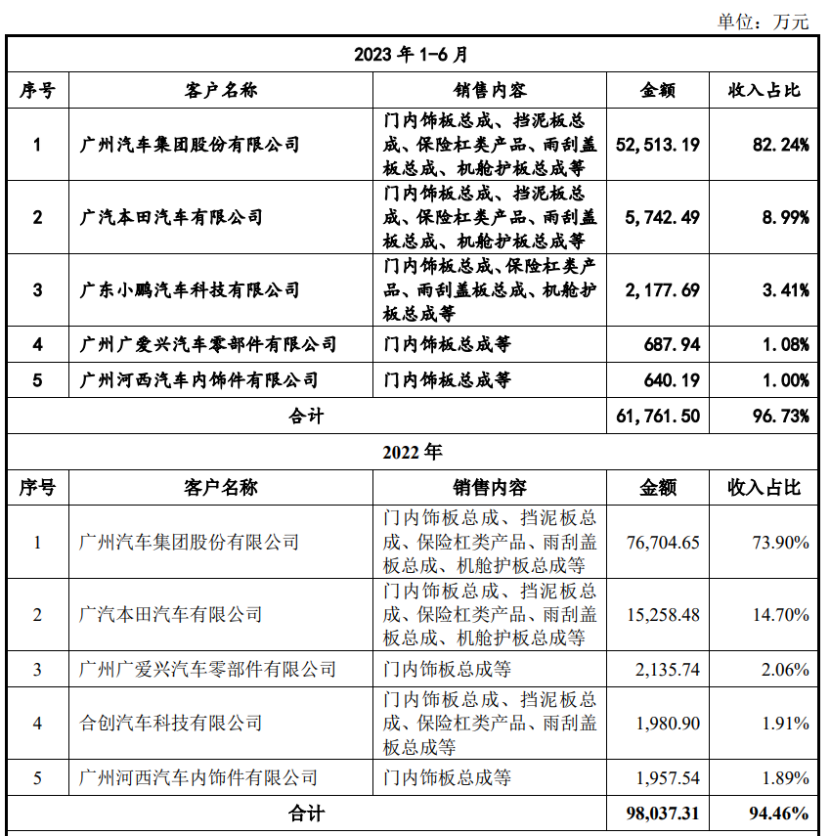

毛利逐步下滑的背后,或许是该公司营收存过度依赖大客户问题。招股书显示,报告期内,富强科技向前五大客户的销售比例分别为89.47%、90.68%、94.46%和96.73%,其中向第一大客户广州汽车集团股份有限公司的销售比例分别为56.51%、56.93%、73.90%和82.24%,客户集中度较高。

(前五大客户销售数据:招股说明书)

从市场实际情况来看,零部件供应商一旦认证通过后,与主机厂将形成长期稳定的合作关系,所以汽车零部件企业客户集中度较高并不是个例。但是过高的集中度也会给企业经营带来不确定性风险。而富强科技主要产品最终应用在广汽埃安、广汽乘用车、广汽本田系列车型上的产品收入占主要产品收入的比例较高。若该类车型的销量大幅下滑,亦将对公司经营产生不利影响。

此外,存货作为汽车零部件企业最重要的流动资产之一,其管理好坏直接影响着经济效益和生产运营效率。报告期各期末,公司存货账面价值分别为2.97亿元、3.92亿元、4.87亿元和4.93亿元,占资产总额的比例分别为37.26%、37.91%、36.21%和35.15%,占比较高。

实控人陈茂镜、陈茂山为亲兄弟 家族企业内控管理风险如何化解

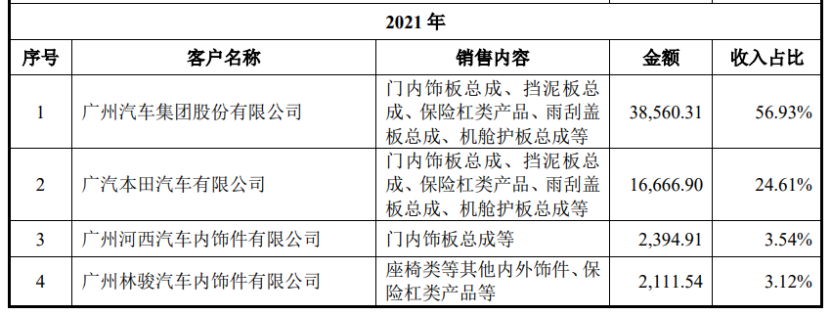

据招股书显示,富强科技的实际控制人为陈茂镜、陈茂山。陈茂镜和陈茂山为兄弟关系。截至本招股说明书签署日,陈茂镜、陈茂山分别持有富强实业70%、30%股权,富强实业持有公司64.72%股权,同时,陈茂镜直接持有公司10.93%股权,陈茂镜、陈茂山合计直接和间接持有发行人75.65%股权,共同拥有发行人的控制权。

(前十大股东持股情况截图:招股说明书)

此外,招股书显示,在公司的前十大股东中,还有多位陈茂山的家族成员。其中,李跃冬是陈茂山的妻子,持股8.23%,为公司第三大股东。陈茂寿持股1.55%,陈茂裕持股1.36%,陈茂略持股0.78%,他们均是陈茂山的兄弟。还有陈春英持股0.78%,她则是陈茂镜、陈茂山的姐妹。

不过,他们并非均在公司任职,仅陈茂裕在富强科技担任采购中心高级总监。

此外,陈茂山的儿子陈嘉兴、陈茂寿的儿子陈智诚、陈春英的丈夫温沈祥、陈茂略配偶的弟弟吴东海则通过员工持股平台珠海启富或珠海创强间接持股富强科技。其中,陈嘉兴还担任子公司工厂厂长的职务。

可以看出,富强科技的大部分股东均由陈茂山的家族成员直接或间接占据着,包括陈茂山本人在内合计高达11位家族成员。

值得注意的是,前述家族成员成为公司股东,是因为报告期内公司进行了两次增资。2021年7月,广东证监局披露了关于富强科技辅导备案登记受理的公示,辅导机构为中信证券。富强科技正式进入筹备上市阶段。这是否意味着,因为确定了上市目标,该公司才陆续引进了家族成员和员工,让大家共享上市的硕果?

另外,对比这两次的增资价格,短短两个月内,公司的估值就增长了216.06%。这意味着,“自己人”的入股价格比员工更低,未来上市后的收益也更多。这一区别对待的增资价格是否具有合理性?

IPO关键期分红超亿元 补流资金占比超监管比例

招股书显示,此次募集资金规划中5.6亿元将用于补流资金,补流资金占募集资金规模比重高达53.9%。主要用于改善公司的资产负债结构、提升资产流动性以及增强偿债能力,进而为公司未来的业务拓展提供坚实的财务基础。

(募集资金流向来源:招股说明书)

根据证监会于2020年修订的《发行监管问答—关于引导规范上市公司融资行为的监管要求(修订版)》明确,通过公开上市方式募集资金的,用于补充流动资金和偿还债务的比例不得超过募集资金总额的30%。显然富强科技募集资金用于补充流动资金的金额占募资总额的比例已经超出了证监会规定的30%的监管要求上限。

值得注意的是,招股书(申报稿)显示,报告期富强科技净利润约4.06亿元人民币,而与此同时,富强科技在IPO冲刺期间,公司均进行了现金分红,分红金额分别为3650万元、3862.5万元、3090万元,累计分红1.06亿元,占净利润总额的约26%。从股权结构来看,上述1亿元分红多数是分到了陈家人的口袋。一边大比例分红,同时又另一边通过IPO融入大笔资金用于补充流动资金,此次募投项目的合理性在哪?

(记者 罗雪峰 财经研究员 周子章)

富强科技IPO

IPO

融资

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。