营收增速成迷,五大客户频繁变动,应收账款也异常,坏账风险不容小窥,大手笔分红的同时,又募资补流,汉兴能源何以任性?

深交所官网信息显示,近期,上海汉兴能源科技股份有限公司(以下简称:汉兴能源)发布关于首次公开发行股票并在创业板上市申请文件的审核问询函的回复,同时更新了招股说明书(申报稿)。

招股书显示,本次公开发行股票数量不超过3600万股,占本次发行后总股本的比例不低于25.00%。公司预计投入募资2.85亿元,其中2.5亿元用于补充流动资金,3506万元用于研发中心建设项目。

查阅招股书,汉兴能源此次IPO近九成以上的募资款将用来补充流动资金,让人质疑,此外,在公司如此“缺钱”的情况下,汉兴能源2022年还拿出了一半的净利润用来现金分红。不仅如此,该公司还存在营收增速异动、前五大客户频繁变动、应收账款难收回等问题待释疑。

针对上述问题发现网向汉兴能源发送采访调研函,截至发稿前,汉兴能源未就相关问题作出合理解释。

实控人拆借资金用于个人消费 内控管理待提升

招股书显示,汉兴能源前身为上海汉兴能源科技有限公司(以下称“汉兴有限”),2010年由吴梅、田蓉和尹冬梅共同以5000万元注册资本设立。不过,她们三位均属于代缴出资。其中,吴芳的姐姐吴梅代吴芳认缴出资2000万元,持股40%;纪志愿的小姨子田蓉代纪志愿认缴出资2000万元,持股40%;李明伟的妻子尹冬梅代李明伟认缴出资1000万元,持股20%。

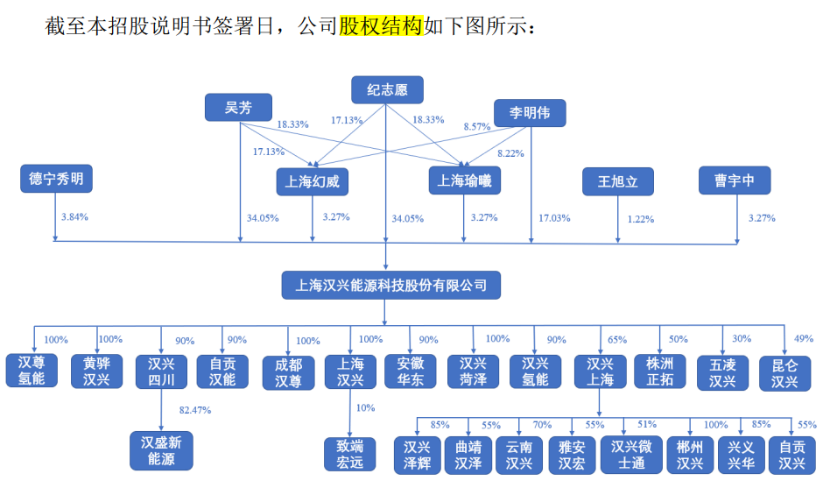

(股权结构截图:招股说明书)

截至IPO前,汉兴能源的控股股东及实际控制人均为纪志愿、吴芳和李明伟。分别直接持有公司3640万股股份、3640万股股份、1820万股股份,占公司发行前股份的34.05%、34.05%、17.03%。除直接持有公司股份外,三人通过上海幻威和上海瑜曦分别合计持有汉兴能源发行前股份的1.16%、1.16%、0.55%,同时纪志愿、吴芳分别为上海幻威、上海瑜曦普通合伙人,控制上海幻威、上海瑜曦持有的汉兴能源股份表决权。本次发行完成后,纪志愿、吴芳和李明伟控制的公司的股份表决权比例合计为68.58%。

值得注意的是,报告期内,实控人纪志愿和参股公司昆仑汉兴存在向汉兴能源进行资金拆借的情况。其中,纪志愿于2020年向汉兴能源借款46.60万元,昆仑汉兴于2022年向汉兴能源借款441万元。相关款项均已偿还完毕并计提利息。

针对实控人纪志愿和参股公司昆仑汉兴存在资金拆借的情况,深交所在问询函中要求汉兴能源说明借款的用途及去向,是否流向公司客户或供应商的情况。

汉兴能源回复表示,报告期初,公司尚未进行股份公司改制,合规意识有所欠缺,存在实际控制人纪志愿在2020年通过员工借款拆借公司资金的情况。实控人的借款用于日常个人消费支出及向朋友借款。

营收规模及增速成迷 五大客户频繁变动

招股书显示,汉兴能源是一家专业从事氢能产业(上游制氢、中游运输、储氢、加氢站)相关技术的技术开发、咨询设计、成套制氢装备集成、总承包、工业气体投资、运营为一体的综合服务供应商。

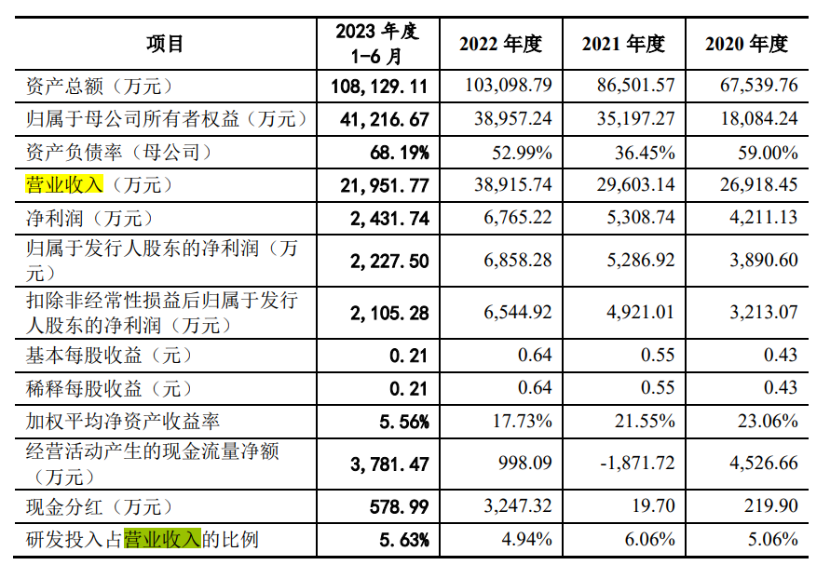

(主要财务数据截图:招股说明书)

从经营业绩来看,报告期内,汉兴能源营收规模分别为26918.45万元、29603.14万元、38915.74万元、21951.77万元,2020年至2022年年均复合增长率为20.24%。按照年增速来看,2021年,2022年增速分别为10.04%、31.42%。因此,不论规模和增速都在2022年出现了大幅的上升。

对比净利润在上市前3年较为均匀的增速,汉兴能源营业收入的增速却在最后1年突然猛增了3倍多,这显然有异于常理的地方。

招股书显示,汉兴能源的营业收入中,75%左右来自制氢装备及其专用产品。但发现,作为汉兴能源制氢装备下游应用的制氢行业,其2022年的行业增速却大幅低于汉兴能源的营收增长。

如果说,营收增速出现异常,那毛利率也可能出现同样异常变动的情况。招股书显示,报告期内,汉兴能源的毛利率分别为34.74%、34.25%、34.65%、29.03%,基本保持稳定。而同业可比公司毛利率的平均值分别为24.35%、22.80%、19.94%和20.73%。在同业可比公司毛利率的平均值逐年下降,呈现持续下降的规律时,该公司毛利率基本稳定在34%,且远高于行业平均水平,显然存在无法解释原因。

事实上,汉兴能源的营业收入规模远小于行业平均值,甚至不到后者的6%。因此,无论从规模经济还是市占率和市场品牌影响力等角度,都不支持汉兴能源获取远高于行业平均毛利率的可能性。在行业营收成本相对于营业收入增幅更大,毛利率不断下降的情况下,要保持毛利率基本稳定,只有虚增营业收入来实现了。

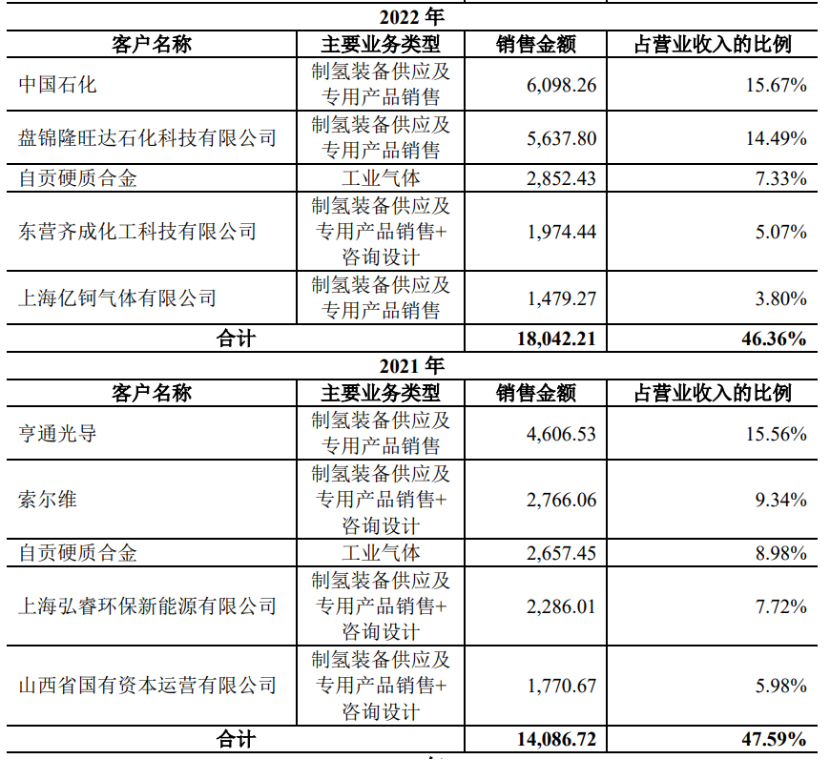

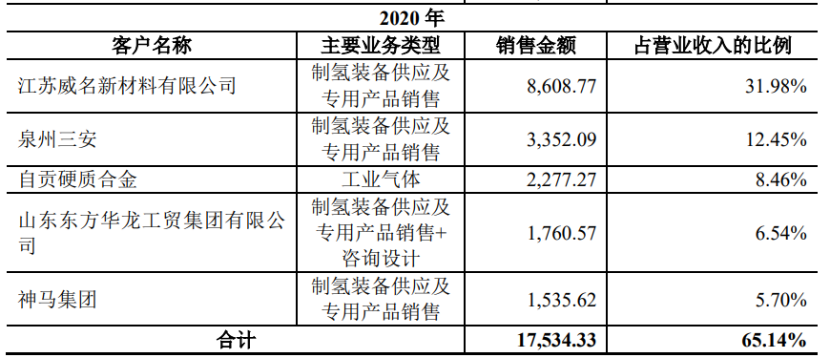

值得关注的是,一般企业公司在业务成长期间,其前五大客户短期内均较为稳定,但是汉兴能源前五大客户却出现频繁变动的情况。招股书显示,2020-2022年,除自贡硬质合金连续三年出现在销售前五大客户名单,其余4个位置的销售客户每年都不同。实际上,自贡合金在2023年已经不在该公司前五大销售客户名单了。

(前五大客户销售情况截图:招股说明书)

对于前五大销售客户频繁变动的原因,汉兴能源在招股书中称,公司前五大客户变动较大,主要由公司的业务特点决定。但是从一般的情况来看,如果前五大客户都出现年年变动的情况,后续的销售业务如何来保障?谈什么业绩可持续性?

业绩增长的同时,汉兴能源的应收账款规模也出现了大幅增长的趋势。数据显示,报告期各期末,汉兴能源应收账款账面价值分别为6827.90万元、6280.38万元、9114.33万元、9446.17万元;公司合同资产账面价值分别为1289.93万元、1961.94万元、2362.93万元、2521.11万元。二者合计占营业收入比例分别为30.16%、27.84%、29.49%、54.52%。

与此同时,该公司存货账面价值大幅增加,到2022年末接近3亿元。数据显示,报告期各期末,该公司存货账面价值分别为20761.07万元、24028.46万元、29122.83万元、25562.61万元,占流动资产的比例约为32.93%、30.16%、33.63%、31.05%。

资金短缺却拿一半净利分红 近九成募资用于补流

虽然近三年以来,汉兴能源整体经营表现不错。但是该公司补流意愿非常强烈。招股书显示,本次发行股票募集资金金额为2.85亿元,其中,2.5亿元拟用于补充流动资金,3506万元拟用于研发中心建设项目。补流资金占募资金额比重超87.82%,远超证监会关于补流资金的相关规定。

根据证监会于2020年修订的《发行监管问答—关于引导规范上市公司融资行为的监管要求(修订版)》明确,通过公开上市方式募集资金的,用于补充流动资金和偿还债务的比例不得超过募集资金总额的30%。显然富强科技募集资金用于补充流动资金的金额占募资总额的比例已经超出了证监会规定的30%的监管要求上限。

另一方面,据招股书显示,2020—2022年,汉兴能源的经营活动现金流量净额分别为4526.66万元、-1871.72万元、998.09万元,波动较大。截止2022年底,账面货币资金为2.67亿元,相比2021年的3.09亿元,下滑约13.59%。

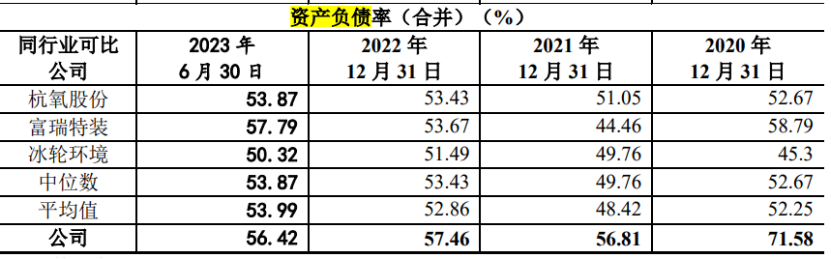

(资产负债率截图:招股说明书)

与此同时,报告期内,汉兴能源的资产负债率分别为71.58%、56.81%、57.46%、56.42%,资产负债率较高。而同期其同行可比公司均值分别为52.25%、48.52%、52.86%、53.99%,明显低于汉兴能源。

不过,虽然汉兴能源资金短缺,但是在报告期内,汉兴能源均进行现金分红,各期金额分别为219.9万元、19.7万元、3247.32万元和578.99万元,4次分红累计金额达4065.01万元,其中,2022年分红金额占当年净利润比达48%,近一半利润用于分红。根据持股比例计算,有88%的分红款都进了三位创始人的腰包。在资金紧张的情况下,又连续大手笔分红,汉兴能源此次IPO融资的合理性是值得深思的。

(记者 罗雪峰 财经研究员 周子章)

汉兴能源

IPO

融资

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。