每经记者 朱成祥 每经编辑 梁枭

9月20日,储氢、运氢设备行业头部企业江苏国富氢能技术装备股份有限公司(以下简称国富氢能)向香港联交所递表。国富氢能是一家氢能储运设备制造商,公司研发及制造全产业价值链的氢能核心装备,用于氢能的制、储、运、加、用。产品组合主要包括用于氢能全产业价值链的各种核心装备,主要包括车载高压供氢系统、加氢站设备等。

2021年、2022年、2023年,国富氢能营收分别为3.29亿元、3.59亿元和5.22亿元;净利润分别为﹣7118.7万元、﹣9385.7万元、﹣7330.3万元。

国富氢能表示,鉴于中国氢能行业处于起步阶段,公司预计2024年的净亏损将大幅增加,且该亏损状态未来可能会继续增加。

氢能储运龙头,应收账款高企

国富氢能收入主要来源于车载高压供氢系统、加氢站设备。2021年、2022年、2023年,车载高压供氢系统及相关产品的收入占比分别为57.5%、76.7%、57.6%;加氢站设备及相关产品的收入占比分别为42.5%、23.3%、23.6%。

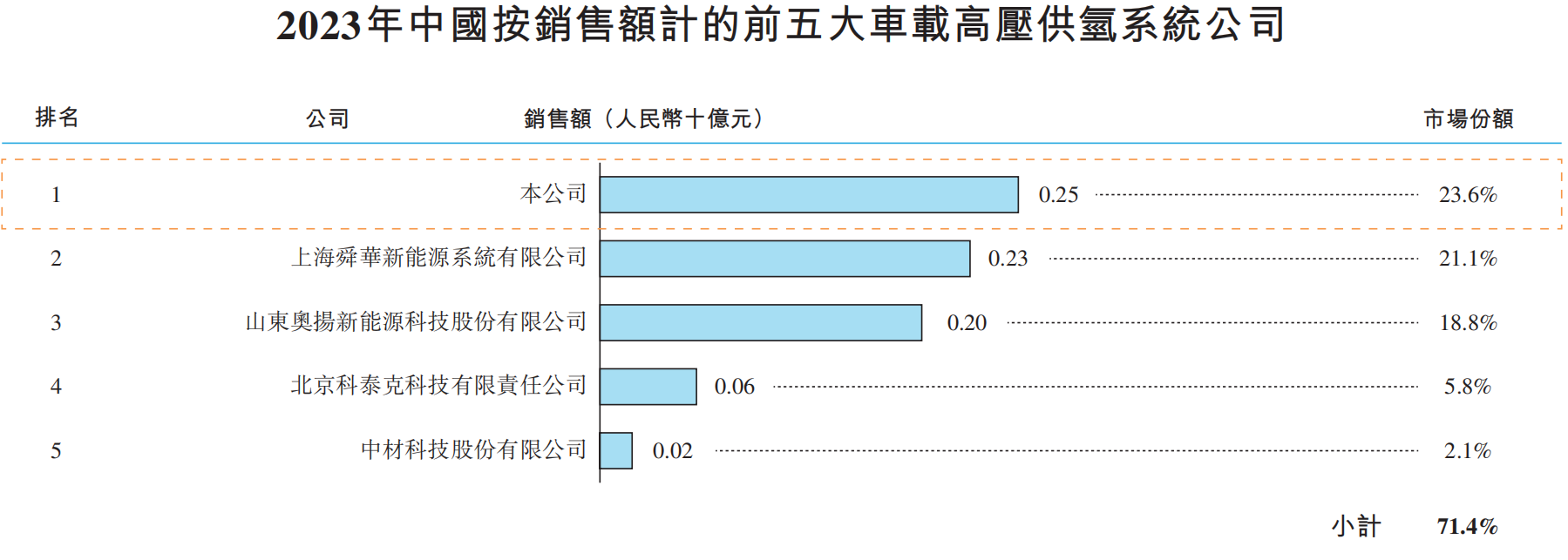

车载高压供氢系统方面,据弗若斯特沙利文报告及弗若斯特沙利文对行业专家的访谈,2023年按销售额计,前五大参与者合计占车载高压供氢系统行业市场份额的71.4%。国富氢能在中国所有车载高压供氢系统供应商中排名第一,占比达23.6%。

图片来源:国富氢能招股书截图

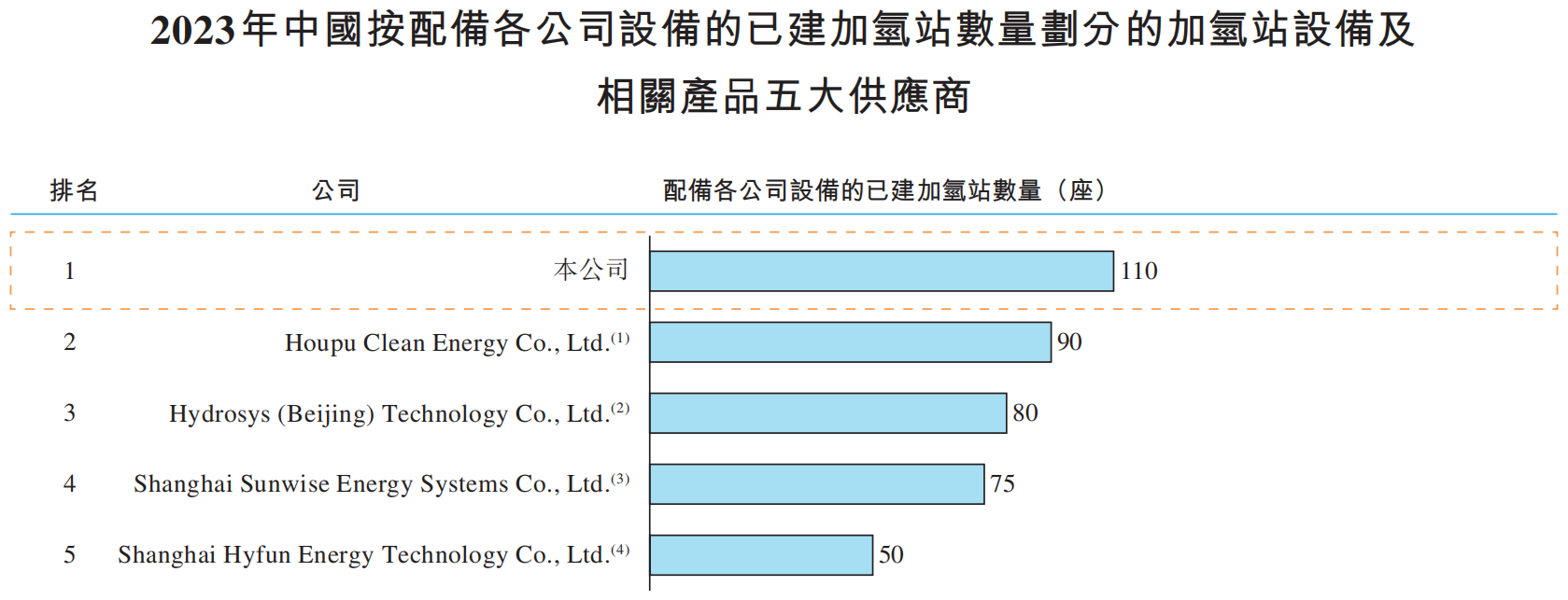

加氢站设备方面,截至2023年底,中国已建成的加氢站数量达到428座,其中110座加氢站配备了国富氢能的加氢站设备及相关产品,占已建加氢站总数的25.7%。2023年,国富氢能在中国所有加氢站设备及相关产品供应商中排名第一。

图片来源:国富氢能招股书截图

尽管在两大业务领域都是国内龙头,国富氢能仍面临应收账款账期较长等问题。根据国富氢能此前申请科创板IPO招股书,截至2019年、2020年、2021年各年末,应收账款余额分别为1.60亿元、2.30亿元和3.61亿元,占营业收入的比例分别为90.80%、91.47%和109.51%。(应收账款)坏账准备金额分别为2082.38万元、5197.43万元和7271.61万元。

而根据港股招股书,其贸易及其他应收款项依旧高企。截至2021年、2022年、2023年各年末,国富氢能贸易及其他应收款项分别为3.21亿元、3.95亿元和4.87亿元,贸易应收款项周转天数分别为252天、321天及285天。公司账龄超过一年的贸易及其他应收款项分别占贸易应收款项总额的30.1%、33.8%、37.7%,主要是由于公司过往与若干客户的贸易应收款项结算时间较长

对于贸易应收款项账龄较长等问题,《每日经济新闻》记者9月24日致电国富氢能,其工作人员给到证券部座机号码,不过记者多次拨打证券部电话,均未能接通。9月25日下午,记者再次致电国富氢能证券部,仍未能接通。

GE医疗、巴斯夫间接投资

国富氢能称,公司在资本密集型行业经营,需要大量资本及其他长期开支,包括建设生产设施的开支。如果扩展或增加新的生产设施,公司预期以手头现金、银行授信及为相关财务承担及其他资本及经营开支提供资金。

国富氢能表示,若公司产生经营亏损或为了未来的增长,产生额外资本开支以发展业务(包括生产设施的任何扩展计划),以满足不断增长的客户需求及制造更先进的氢能源设备,公司可能需要额外融资。如果融资不足以满足营运资金需求,公司可能会寻求发行额外的股权或债务证券,或获得新的或扩大的信贷融资。

国富氢能预计,公司2024年将出现亏损和经营现金流出。这主要是因为公司正处于提升核心技术、扩大产能及增加销售的阶段,当中要求在研发、管理、营销、业务开发及人员招聘方面继续作出大量投资,以促进公司增长及与同行竞争;中国氢能核心装备产业仍处于发展初期,公司收入尚未达到潜在的规模经济效应;预计业务营运所需的营运资产(贸易应收款项及存货)规模将随着2024年收入增长而增加,这将需要额外的营运资金。

值得注意的是,国富氢能曾出现一段融资空窗期。其于2021年11月融资后,直至2023年12月才进行融资,期间仅发生股权转让。

在国富氢能的投资人中,遨问创投的投资次数较多,后者于2019年6月、7月分别投资1000万元;2020年1月追加投资1000万元;2021年4月又投资2500万元。

据科创板招股书,遨问创投公司名称为上海遨问乙期创业投资合伙企业(有限合伙),其有限合伙人包括通用电气万企创业投资(杭州)有限公司[现名“通用电气医疗创业投资(杭州)有限公司”]、巴斯夫创业投资(上海)有限公司和汉高股份有限公司等。

而这三家公司背后分别是美国通用电气旗下通用电气医疗(GE医疗)、德国化工巨头巴斯夫和德国应用化学巨头汉高。

国富氢能

IPO

应收款

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。