10月16日,北京万通新发展集团股份有限公司(以下简称:万通发展,600246.SH)发布公告称,将再次延期回复上交所下发的《关于对北京万通新发展集团股份有限公司重组草案信息披露的二次问询函》。对于再次延期回复问询函万通发展对发现网表示,公司按照有关方面要求,正积极组织各方对上交所的提问进行回复。

据悉,6月24日,万通发展发布重大资产重组的收购草案,之后万通发展先后收到两则上交所下发的问询函,然而在此期间,万通发展合计发布10条关于“延期回复上交所问询函”的相关公告,延期原因大多为“公司正根据相关要求进一步补充相应信息”。

为了由房地产模式转型投资通信与数字科技领域,6月24日,万通发展公告称,拟以约3.24亿美元收购source Photonics Holdings(Cayman)Limited(以下简称:索尔思光电)约1.24亿股股份,收购完成后,万通发展对其的持股比例约为60.16%。若万通发展能成功收购索尔思光电,自身业绩不仅能翻倍,更能成功从房地产模式转型投资通信与数字科技领域。然而从现在的情况来看,万通发展能否收购成功,还是个未知数。

多次延期回复资产重组问询函

据公开资料显示,万通发展成立于1998年,2000年上市,核心业务为住宅开发和商用物业,整体业务范围涵盖智慧城市、智慧楼宇、数字科技等方面。

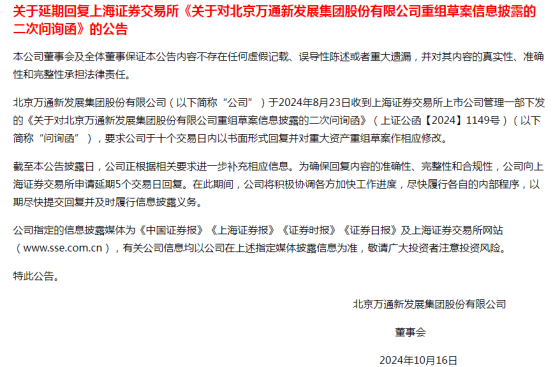

10月16日,万通发展发布公告称,于8月23日收到上交所下发的《关于对北京万通新发展集团股份有限公司重组草案信息披露的二次问询函》,要求万通发展在十个交易日内以书面形式回复并对重大资产重组草案作相应修改。万通发展表示,截至此公告披露日,万通发展正根据相关要求进一步补充相应信息,向上交所申请延期5个交易日回复。

(图源:公司公告)

对此,万通发展向发现网表示,公告延期已得到上交所的许可,公司正按照有关方面要求,积极组织各方对上交所的提问进行回复。截至目前,重组事项正在推进中,当前正在履行上交所的问询回复。

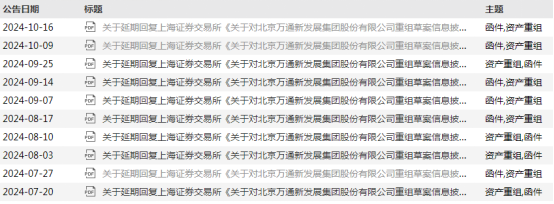

万通发展延期回复上交所针对重组草案下发的问询函已不是头一次。据悉,6月24日,万通发展发布收购索尔思光电的报告草案,7月5日,万通发展收到上交所对万通发展重组草案信息披露的问询函,上交所针对万通发展收购索尔思光电后的并表安排、资金安排、后续流程及分手费安排,索尔思光电的业绩、涉及的境外收入和客户,对于索尔思光电的评估增值等方面进行问询。万通发展共发布5条延期回复的公告后,于8月24日披露了已修改的重大资产购买的报告书,同日披露了对上交所重组草案信息披露的问询函的回复公告。

8月24日,万通发展又收到上交所《关于对北京万通新发展集团股份有限公司重组草案信息披露的二次问询函》的公告,针对万通发展对索尔思光电业绩预测和估值合理性、万通发展及中小股东的利益保障两方面问题,上交所要求万通发展作出说明并补充披露。8月24日至10月16日期间,万通发展又发布5次延期回复上交所二次问询函的公告,也就是说,上交所下发的问询函,万通发展又拖延了近两个月的时间还未回复。

(图源:公司公告)

对此,业内人士表示,万通发展多次延迟回复上交所问询函的行为,不仅涉嫌侵犯投资者的信息知情权,影响投资者的价值判断和投资收益,且对上市公司本身而言,若延迟回复的情形达到违法违规认定标准,上市公司及相关责任人员可能会被采取监管措施,或被处以警告、罚款等行政处罚,进而对再融资、并购重组等资本运作产生影响。

收购计划曾遭董事反对,业绩持续亏损

万通发展为何屡次延期回复上交所下发的问询函?万通发展在收购索尔思光电的过程中是否存在难点?此次重大资产重组是否能成功实现?此次重大资产重组若成功,将对万通发展产生哪些影响?对于以上方面,万通发展的投资者们也纷纷表示质疑。

据悉,万通发展早在2023年11月27日就发布公告称,公司正筹划购买索尔思光电不低于51%的控股权。然而,第八届董事会第三十三次临时会议上,董事鲜燚与杨东平对此投出了反对票,其中鲜燚的反对理由为:相关交易对上市公司及股东影响重大,涉及主营业务变更及占上市公司净资产额比例重大的潜在现金投资,但留给董事审阅该等议案并形成判断的时间过于仓促。

2024年6月24日,万通发展发布重大资产购买报告草案,拟以3.02亿美元收购包括Diamond Hill、上海麓村等11名交易对方持有的索尔思光电1.16亿股股份,以2155.92万美元收购PSD持有的索尔思光电823.53万股股份。本次交易以现金方式收购索尔思光电1.24亿股股份,合计作价预计为3.24亿美元。至此,万通发展将持有索尔思光电60.16%股权,成为索尔思光电的控股股东。

万通发展表示,公司持续对传统房地产业务进行战略性收缩,而索尔思光电的主营业务为光芯片、光器件及光模块等光通信产品的研发、生产与销售,通过本次交易,万通发展将进一步推进通信与数字科技领域的转型布局,提升公司的可持续发展能力以及综合竞争力。

9月25日,万通发展发布关于公司重大资产重组进展的提示性公告,9月23日,万通发展与交易各方签署补充协议,其中,与Diamond Hill,L.P.等11名交易对方签署的《补充协议》中,标的股份转让价款改为分四期支付。

万通发展需提交的第一期股份转让价款为1.54亿美元,折合人民币约10.96亿元,截至2024年上半年,万通发展的货币资金为10.45亿元,刚好够交第一期股份转让款。

值得一提的是,万通发展与Diamond Hill,L.P.等11名交易对方和与PSD签署的《补充协议》中,对于分手费的修改条件为,自股份转让协议签署之日至2024年10月31日(含当日),如万通发展尚未发出审议本次交易股东大会的召开通知及公告,万通发展有权终止本次交易,无需向本协议其他各方承担任何本协议项下之任何违约责任或赔偿责任。

自2024年11月1日(含当日)起,除仅因本协议转让方及索尔思光电未按约定履行义务外,万通发展未发出审议本次交易股东大会召开通知及公告且未能就股东大会召开日期与索尔思光电及本协议转让方另行协商一致的;或经万通发展股东大会审议否决本次交易,则万通发展应在前述任一情形发生后的15个工作日内(孰早),向索尔思光电支付本协议项下标的股份转让价款的1%作为分手费(含税)。

万通发展的营业收入在2-4亿元区间,且处于持续亏损的情况,2022年-2023年及2024年上半年的归母净利润分别为-3.23亿元、-3.9亿元、-0.79亿元。盈利预测显示,2024年-2028年,索尔思光电的数据中心业务预计分别实现营业收入14.01亿元、18.44亿元、24.83亿元、33.89亿元和44.69亿元,同比增长率分别达204.56%、31.62%、34.65%、36.49%和31.84%,另外,数据中心业务预测索尔思光电的毛利率基本稳定在25%左右。

(图源:wind)

数据中心预测标的公司业绩持续增长的参考依据是什么?对此,万通发展对发现网表示,索尔思光电的技术实力处于行业第一梯队,且报告期内仍处于产品和产能结构的调整期,高速光模块的产能、产能利用率尚未充足释放,待技术优化和产能满产,有望获得更高的业绩。

也就是说,万通发展若能成功收购索尔思光电,自身业绩不仅能翻倍,更能成功从房地产模式转型投资通信与数字科技领域,不过,万通发展是否能成功收购索尔思光电,在此期间还会有何种变数?发现网将持续关注。

(记者 罗雪峰 财经研究员 高冉)

万通发展

问询函

索尔思光电

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。