原标题:不见开门红,不见日光基,今年来新基成立规模不足去年同期1/6,明星卸掉光环,FOF发行逆势崛起

“从今年的情况看,明星效应已经没那么管用了。你再厉害,基金也不好卖,这就是现实”,相比之下,FOF反而成为了2022开年基金公司攻城略地的方向。

财联社(深圳,记者 沈述红)讯,2022开年以来,基金发行市场并未迎来预想中的“开门红”场景,“日光基”不再现。

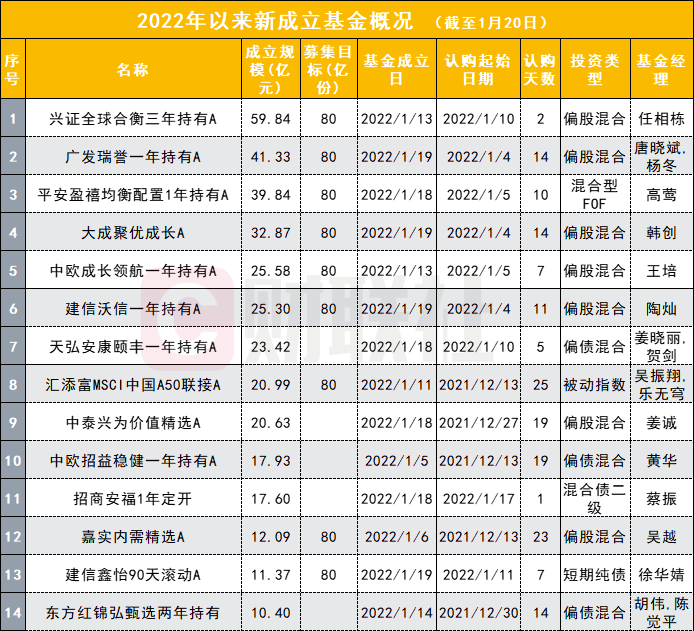

Wind数据显示,截至1月20日,2022年开年以来共有67只新基金成立,总成立规模仅为542.04亿元,平均每只基金成立规模仅有8.09亿元。今年发行热度最高的兴证全球合衡三年持有,也仅有59.84亿元的发行规模。而在2021年同期,共有76只新基金成立,成立总规模高达3501.11亿元,为今年以来的6.46倍;平均每只基金成立规模也高达46.07亿元,为今年以来的5.69倍。

从2开年新基金发行的产品类别看,FOF无疑成为了基金公司攻城略地的所在。今年以来,已有9只FOF成立,正在发行的FOF,则达到了20只。这之中,1月14日结束发行的平安盈禧均衡配置1年持有混合型FOF,募集规模近40亿元,成为开年FOF基金市场发行的新亮点。

华南一家公募人士表示,在银行理财产品打破刚兑,向净值化转型的背景下,具有风险分散、波动较低等优势的FOF越来越受到投资者的青睐。也正是基于能帮助投资者实现基金投资优中选优、二次分散风险等特征,FOF才逐渐获得基金公司的争相布局,产品发行募集进而逆势爆发。

不过,在目前投资者热情相对低迷的震荡弱市调整阶段,包括FOF在内的新基金发行普遍面临考验。这时候,或许才是真正考验和淬炼基金管理人品牌护城河和长期资管能力的时机。

“明星效应也不管用了”

2022年以来,基金发行市场转凉已尽显无疑。

Wind数据显示,截至1月20日,2022年开年以来共有67只新基金成立,总成立规模仅为542.04亿元,平均每只基金成立规模仅有8.09亿元。

而在2021年同期,则有76只新基金成立,成立总规模高达3501.11亿元,为今年以来的6.46倍;平均每只基金成立规模也高达46.07亿元,为今年以来的5.69倍。

与去年同期超20只新基金首募逾百亿规模的情形相比,今年尚未有任何一只产品首募超百亿,也未能出现一日售罄”和达到募集目标的现象。

发行热度最高的兴证全球合衡三年持有,也仅有59.84亿元的发行规模。该基金成立于1月13日,发行天数为2天,由中生代知名基金经理任相栋执掌。虽然其募集规模已近60亿元,但距离80亿元的募集目标,以及发行前诸多渠道人士预计的一日售罄”、预计较低配比”,尚有一定距离。

居于其后的,是2021年有着良好业绩表现的唐晓斌,以及杨冬共同管理的广发瑞誉一年持有。经过长达14天的募集后,该产品在1月19日成立,成立规模达41.33亿元。

随后便是一只FOF产品,也即高莺管理的平安盈禧均衡配置1年持有。这只成立于1月18日的基金,首募规模为39.84亿元,为开年新发的FOF产品中成立规模最高的基金。

去年以三只基金闯进年度业绩榜单前十的韩创,由他掌舵的大成聚优成长,在经过14天的募集后,发行规模也达到了32.87亿份。

总体而言,开年以来,成立规模超过10亿元的新基金,仅有14只。其中,4只基金成立规模达到了30亿元,超过40亿元的为2只。发行规模50亿元以上的,则仅有兴证全球合衡三年持有一枝独秀”。

而在成立规模仅有数亿元的新基金中,也不乏行业资深老将和新秀们,如曾刚、柳世庆、杨宇等。

有意思的是,今年新成立的基金中,超过1/3的的产品设置了持有期和定期开放的形式,以期从产品端为长期投资添砖加瓦,这类产品具体数量达24只,中欧成长领航一年持有、华富卓越成长一年持有期、东方红锦弘甄选两年持有等均是如此。

“从今年的情况看,明星效应已经没那么管用了。你再厉害,基金也不好卖,这就是现实。”一位银行渠道人士直言。

他透露,在已经发行但尚未成立的新基金中,有业界公认的老将拟管理的产品募集一个星期左右也仅有11亿的销量,还有知名基金经理旗下新基金一天仅卖出3亿元。

FOF成争夺新高地

从2022年开年新基金发行的产品类别看,FOF无疑成为了基金公司攻城略地的所在。

今年以来,已有9只FOF成立,正在发行的FOF,则达到了20只,仅1月份进入发行期的FOF便有8只。

这之中,1月14日结束发行的平安盈禧均衡配置1年持有混合型FOF,募集规模近40亿元,成为开年FOF基金市场发行的新亮点。根据招募说明书,该基金投资于权益类资产(包括股票、股票型基金、混合型基金)的比例为基金资产的0-50%,属于典型的平衡型FOF。旨在通过大类资产的合理配置及基金精选策略,在控制整体下行风险的前提下,力争实现基金资产的持续稳健增值。

而在过去的2021年里,全年新成立的FOF产品便达到了94只,发行规模达1195亿元,双双创下新的历史纪录。这一发行份额,也一举超过了2017年至2020年四年的总和。而在2017年至2020年的四年间,每年新成立的FOF分别6只、18只、59只、59只,对应发行规模分别为166.36亿元、58.84亿元、259.86亿元、309.94亿元。

2021年,发行份规模超过10亿元以上的FOF达32只。其中,中欧基金、兴全基金、南方基金、民生加银基金、汇添富基金等5家基金公司旗下各有3只FOF基金募集发行份额超过十亿份。

收益方面,以刚刚过去的2021年为例,Wind数据显示,全市场有94%的FOF产品实现了正收益,而主动权益基金实现正收益的比例仅为68%。

华南一家公募人士表示,在银行理财产品打破刚兑,向净值化转型的背景下,具有风险分散、波动较低等优势的FOF越来越受到投资者的青睐。尤其是股票市场大幅波动和震荡的情况下,FOF的优势更为明显。也正是基于能帮助投资者实现基金投资优中选优、二次分散风险等特征,FOF才逐渐获得基金公司的争相布局,产品发行募集进而逆势爆发。

该人士分析,通过基金参与权益市场投资是一个较为理想的选择,但是基金市场上一直存在着“基金赚钱、基民不赚钱”的现象。这一现象的背后是普通投资者面临的投资难、择时难、配置难的问题。而FOF产品凭借优选、分散以及资产配置的三大核心优势,在一定程度上帮助投资者解决了这三个难题。”

具体来看,首先,优选体现在基金经理运用专业知识结构和对行业的深研,通过研究目标基金经理的投资框架、投资操作,选出具有稳定投资行为的基金,并通过再组合以适应市场趋势;其次,分散则是建立在对投资框架的深度认知之上,优选具备不同选股逻辑基金经理的产品,进行组合;最后,资产配置的核心是各类资产的互补性,FOF不仅可以实现股票与债券的动态调整,还可以在股票资产、债券资产的内部,通过选择不同基金经理形成极具差异化的资产特征,从而实现资产配置的二次优化。

不过,在目前投资者热情相对低迷的震荡弱市调整阶段,包括FOF在内的新基金发行普遍面临考验。这时候,或许才是真正考验和淬炼基金管理人品牌护城河和长期资管能力的时机。

基金发行市场

成立规模

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。