11月4日,光大保德信基金管理有限公司(以下简称:光大保德信基金)旗下光大吉鑫发布公告称,将以通讯方式召开基金份额持有人大会。会议的审议事项为《关于光大吉鑫灵活配置混合型证券投资基金终止基金合同的议案》,会议的投票表决时间为11月21日起至12月4日17时止。

据公开资料,光大保德信基金今年以来已经有六只产品清盘。若持有人大会通过终止基金合同的议案,光大保德信基金将迎来年内的第七只清盘产品。

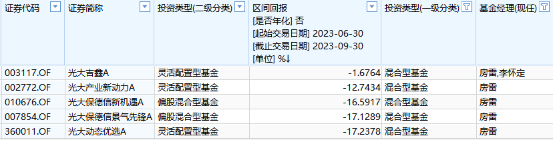

同时,光大吉鑫的基金经理为房雷和李怀定。其中,基金经理房雷共在管5只混合型产品,基金经理李怀定共在管8只纯债类产品和1只混合型产品。据wind数据统计,第三季度房雷在管5只产品的回报分别为-1.68%、-12.74%、-16.59%、-17.13%、-17.24%。

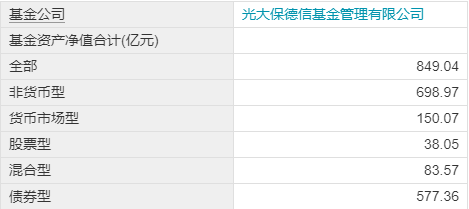

截至11月7日,光大保德信基金的混合型与股票型产品今年以来表现都比较低迷,41只产品中有11只亏损超10%,平均收益率仅为-5.58%。其中,陶曙斌在管的两只产品亏损最多,分别为-22.71%、-25.84%。同时,光大保德信基金的管理规模也从二季度末的897.22亿元下降到三季度末的849.04亿元。

针对基金清盘、基金经理管理业绩等问题,发现网向光大保德信基金发送了采访调研函请求释疑。截至发稿时间,光大保德信基金未能给出合理解释。

不足两年规模几近清零 清盘前已空仓运作

光大吉鑫成立于2016年8月19日,现任基金经理房雷则是从2017年3月9日开始管理该产品,2018年又增聘了固收类基金经理曾小丽管理。2021年7月,曾小丽卸任,增聘李怀定管理该产品的债券部分。

曾小丽在任期间,经历了基金市场的牛市,其任职回报达39.09%,年化回报也高达10.33%。而在曾小丽卸任后,截至11月8日,房雷与李怀定共同管理的两年中取得的回报为-3.01%。

值得注意的是,光大吉鑫在增聘李怀定后迎来了一波“申购潮”,基金规模从2021年二季度末的6.41亿元上升到2021年年末的10.55亿元。但在2022年度房雷与李怀定交出回报为-2.40%的答卷后,2022年年末规模也仅剩下3.07亿元。

在光大吉鑫的2022年年报中,基金经理对于2023年的市场抱有期待:“对于2023年的A股市场,我们相对积极乐观,可以用复苏来形容;2022年大多数的负面影响因子,在2023年都会变得相对正面”。然而现实的情况是2023年上半年行业轮动加快,市场上的资金信心不足,一季度末光大吉鑫的规模仅剩0.38亿元。

据wind数据统计,今年前三个季度光大吉鑫的收益率为-3.23%,在三季度末规模仅剩0.11亿元。

据公开资料,加上光大吉鑫,基金经理房雷共在管5只混合型产品,基金经理李怀定共在管8只纯债类产品和1只混合型产品。从任职回报来看,截至11月6日,即将面临清盘的光大吉鑫是房雷任职回报最高的产品,达48.98%。

据wind数据统计,第三季度房雷在管5只产品的回报分别为-1.68%、-12.74%、-16.59%、-17.13%、-17.24%。

图源:wind

相比而言,光大吉鑫已经是房雷在管产品中亏损最少的了。但从二季度报揭露的持仓数据,在其余4只产品的股票仓位都大于70%的情况下,光大吉鑫的股票市值占基金资产净值比仅有15.47%。

据三季报显示,该产品在三季度末已空仓运行。据wind数据,自9月18日起,光大吉鑫的单位净值就几乎没有发生过变动。

图源:wind

11月4日,光大保德信基金旗下光大吉鑫发布公告称,将召开基金份额持有人大会,审议该产品终止基金合同的议案。

债强股弱 权益基金经理业绩普遍不佳

随着近几年基金行业的发展,市场上的基金总量不断提升,越来越多的基金被清盘都成为优胜劣汰的常态,迷你基金数量也呈上升趋势。

但即将迎来第七只清盘产品的光大保德信基金显然在优胜劣汰这条路上走得比市场更“迫切”一些。据wind数据统计,截至今年三季度末,光大保德信基金旗下70只产品中,有16只产品的基金规模不足5000万元,其中有13只都是权益类产品。

受大部分权益类产品规模较小的影响,光大保德信基金整体的管理规模也呈现出债强股弱的局面。据wind数据统计,截至今年三季度末,光大保德信基金旗下70只公募基金产品管理规模共849.04亿元。其中,混合类产品与股票类产品合计41只,规模共121.62亿元,占总规模比为14.32%;债券类产品和货币市场型产品共29只,规模共727.43亿元,占总规模比为85.68%。

图源:wind

以三季度末的规模数据来计算,平均每只权益类产品的规模为2.97亿元。具体而言,在41只权益产品中,规模超过5亿元仅有8只,低于平均值的产品达28只,中位数仅1.22亿元。

整体规模迷你的背后是基金经理业绩不佳而无法取得市场信任的问题。据wind数据统计,截至10月9日,光大保德信基金旗下权益类产品平均收益率为-5.75%,前三季度合计亏损5.8亿元。

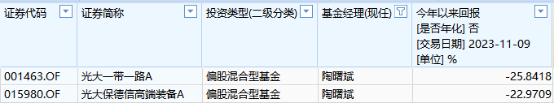

除去前文所提及三季度全线亏损的房雷,从今年以来的数据来看,跟随总经理刘翔从前海开源基金跳槽而来的陶曙斌表现更差。截至11月9日,其在管两只产品今年以来的收益率分别为-22.97%、-25.84%,其在管产品的任职回报为-25.97%、-29.64%。另有一只已卸任的光大精选任职回报为-39.05%。

图源:wind

同时,光大保德信基金旗下的权益基金经理还存在风格漂移的问题。据公开资料,今年一季度,光大保德信先进服务业就因风格漂移被济安金信基金评价中心暂不予评级。然而,该产品是基金经理詹佳在管产品中任职回报最高的产品。

不断的清盘和业绩走低之下,光大保德信基金的净利润也呈下降趋势。据wind数据统计,2022年光大保德信基金的净利润为1.05亿元,同比下降35.37%。今年上半年光大保德信基金营业收入2.57亿元,同比减少2853万元;净利润为5546.93万元,同比下降24.62%。

11月7日,光大保德信基金旗下光大保德信数字经济主题混合型证券投资基金募得2.22亿元成立。新发行的产品能否为光大保德信基金带来新的转机,四季度能否实现业绩的回升,发现网将持续关注。

(记者罗雪峰 财经研究员孙霖)

光大保德信基金

清盘

房雷

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。