(发现网讯记者罗雪峰)2024年以来,全球主要股指及商品指数亮点频现,面对全球股票、债券、商品的轮动机会,投资者如何应对?日前,摩根资产管理发布了最新一期环球市场纵览,活动现场多位投资大咖齐聚一堂,共话宏观经济环境、资产配置及ETF发展趋势。

摩根资产管理中国资深环球市场策略师蒋先威在会上表示,从当前美国经济增长趋势看,经济仍保持韧性,美联储预计在2024年中期启动降息,可能为股票和债券提供较积极的环境。在家庭消费支出的支持下,美国经济保持活跃增长,但疫情以来支持居民消费的超额储蓄已显著下降,数据也显示美国部分消费者已出现信用卡债务违约。投资方面,人工智能和科技行业仍能实现强劲的投资支出,但融资成本上升会在更广范围内抑制资本支出。在金融体系方面,一些地区性银行资产负债表面临潜在压力,尽管美联储和美国财政部拥有缓解金融体系系统性风险的工具,但银行资产负债表的疲软可能会削弱银行的放贷能力,进一步拖累实体经济。

在出口复苏的背景下,我们对亚洲股市保持正面观点。在日经225指数突破34年的高点后,日本股市整体估值只略高于其过去15年的均值水平,并未出现严重的泡沫化。日本公司治理的改善继续受到投资者的青睐,未来日本市场或将更多从主动投资管理获得机会。此外,韩国和中国台湾地区在内的科技出口行业盈利前景可能继续超出预期。

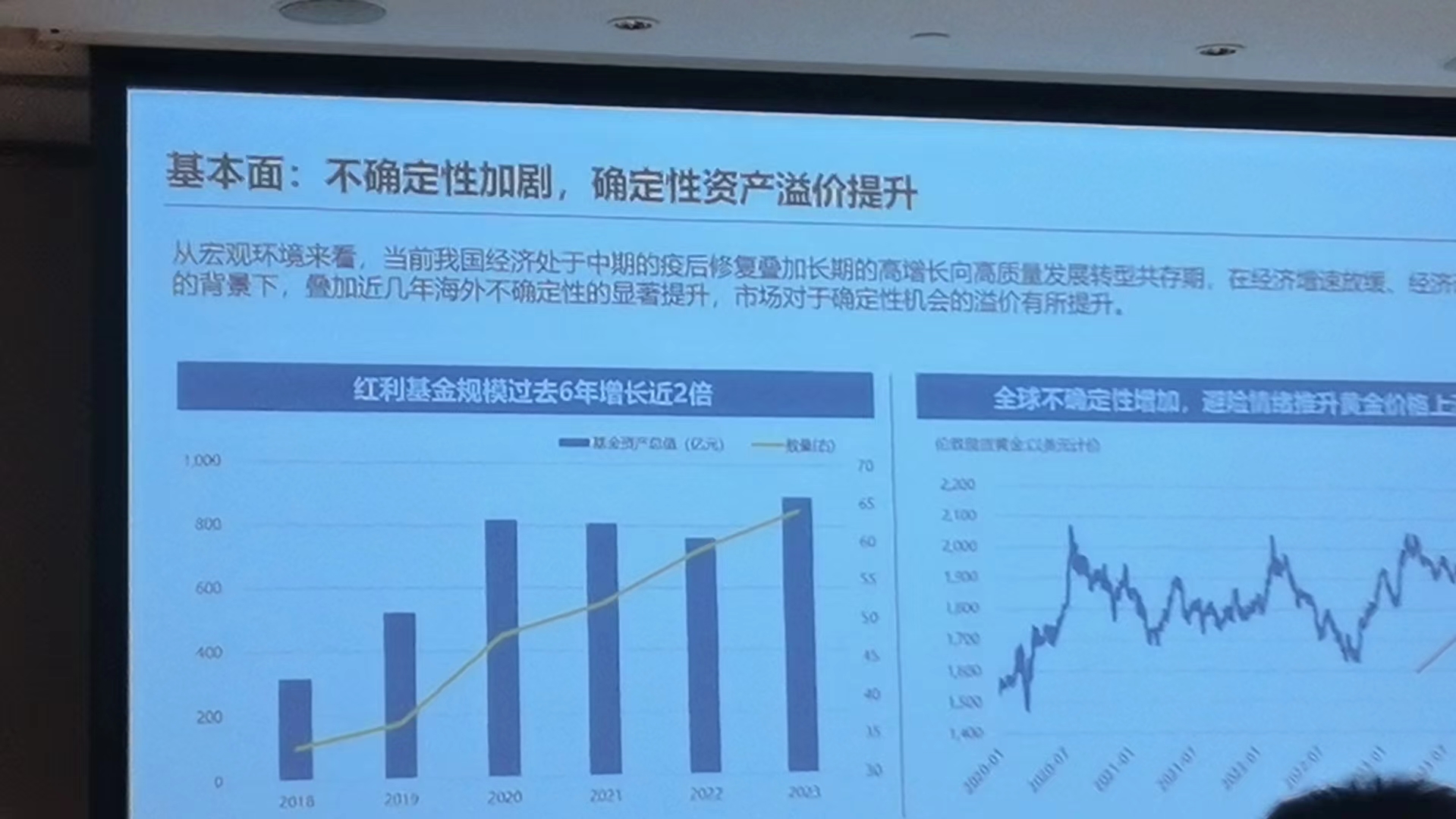

国内A股方面,进入2024年,国内资本市场支持政策力度加大,市场行情逐步企稳回升,高景气板块逐渐触及周期底部区域,供需条件开始改善,这将推动A股估值修复行情开启。具体投资机会而言,新质生产力和科技国产替代的相关政策有望提振相关行业需求,通信、半导体、AI相关行业或将从中受益。同时,消费和设备更新的具体政策措施逐步落地,汽车和家电行业有望获得支持。从盈利确定性角度,相关行业龙头的配置价值已经开始显现。除了偏周期行业的机会,高股息公司的行情也可能在2024年持续。在经济触底回升的初期,部分高股息公司的盈利确定性更高,有助于对冲周期和成长股行情的高波动性。

摩根资产管理

基金

投资

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。