随着海外部分国家新冠肺炎疫情有所缓和,全球金融市场出现报复性反弹。美国约翰斯·霍普金斯大学发布的实时统计数据显示,截至4月7日,全球部分国家新冠肺炎确诊病例增速有所放缓,这为全球股市带来回暖的契机。美国总统特朗普称,美国也看到了疫情趋于“平稳”的迹象,并准备重启经济。奥地利总理库尔茨于4月6日宣布,鉴于疫情初步得到控制,奥地利将在4月中旬后逐步放松目前实施的严厉防疫措施。

除了全球权益类资产反弹之外,美国利率市场也出现积极变化。在美联储宣布了与全球更多央行建立货币互换以及无上限QE后,美元流动性压力出现了明显改善,全球金融市场在3月24日开始企稳反弹,反映市场恐慌的VIX指数下跌,黄金等避险资产反弹也说明美元流动性紧张的情况有所缓和。数据显示,VIX指数从前期高点85.47点回落至4月7日的44.19点,但依旧处于历史高位。反映美元流动性的指标之一——TED利差(3个月欧洲美元利率和3个月美债收益率的差值)在最近几个交易日出现回落。截至4月6日,TED利差回落至120个BP,但仍处于历史高位,此前在3月27日一度升至142个BP。

从美元流动性结构来看,美联储是美元流动性的最终提供方,而最终的需求方是美国的实体企业。由于美元的国际贸易结算和全球储备货币的地位,所以最终需求方也包括了美国以外的实体企业。

美元流动性传导路径:一是美联储通过公开市场操作向一级交易商提供流动性;二是一级交易商、在美国经营的银行和货币基金在回购市场传递提供流动性;三是货币基金在一级市场上购买商业票据、企业债券等,向美国的实体企业提供流动性;四是在美国经营的银行通过信用拆借或FX swap的方式向美国以外的银行提供美元流动性;五是美国以外的银行再通过贷款等方式向本地的实体企业提供美元流动性。

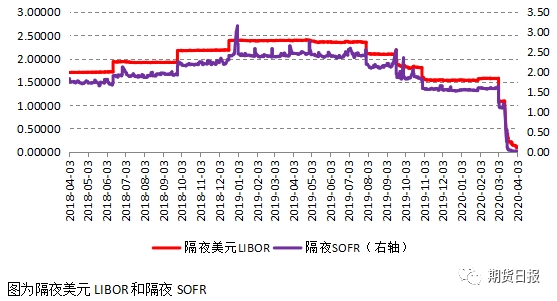

美元短端利率对美联储货币政策最为敏感。截至4月3日,美联储联邦基金目标利率已经降至0.5%,而隔夜美元LIBOR同样降至0.7663%,创下2017年3月15日以来最低纪录。与此同时,更能反映美元拆借利率的有担保隔夜融资利率(SOFR)在4月3日降至0.1%,创下有记录以来最低纪录。

不过,我们关注到目前全球疫情新增确诊病例增速放缓,并不代表疫情出现拐点,况且OPEC+达成新一轮减产协议前景不明,美国债务违约尤其是油气行业信用债违约风险还很大,这意味着尽管短端利率受到美联储货币政策压制而走低,但是长端利率同样也可能继续下行,收益率曲线平坦化还将持续很久。

由于美联储不对境外美元市场承担最后贷款人责任,从离岸市场拆解情况来看,美元短缺压力非常大,情况估计还会持续几个月,即便美联储同其他国家央行实施货币互换,对解决这个问题作用有限。

从企业信用利差来看,近期高收益美国债券信用利差略微回落,但还处于历史高位。数据显示,截至4月3日,美国AAA级企业债期权调整利差回落至137个BP,此前一度升至235个BP;美国BBB级企业债期权调整利差回落至401个BP,此前也曾升至488个BP。

最近美国企业发债规模膨胀的目的在于筹措现金流,进一步反映美国企业对经济前景和流动性的悲观预期。美国银行数据显示,今年3月,美国新发的投资级债券规模达到2607亿美元,创单月发债额历史新高。

从美联储货币政策来看,美联储通过新型工具购买投资级信用债及其ETF产品,但是美国企业去杠杆的趋势不会逆转,且提供的资金大多数是要偿还的。疫情冲击之下,美国企业债危如累卵。3月30日,评级机构穆迪表示,因新冠肺炎疫情可能会导致企业违约率上升,已将其对美国企业债的评级展望从“稳定”下调至“负面”。

穆迪警告,对消费者需求和情绪最为敏感的行业将受到特别严重的打击,包括全球客运航空公司、酒店业、邮轮业以及汽车业。此外,能源价格暴跌将使得石油和天然气行业面临风险。而伴随着利率下降侵蚀银行盈利能力,且经济环境恶化将破坏信贷质量,银行业也面临一个充满挑战的环境。

美元长短端利率目前都压低至极低水平,但是可能存在突发事件引发剧烈波动风险,投资者可以运用芝商所短期利率期货(STIR)来管理货币市场与利率之间的基础风险。具体来看,一旦市场恐慌再起,并不排除美元短端利率反弹的可能(货币政策短期失效),投资者可以运用芝商所旗下的欧洲美元利率期货和SOFR期货来卖出对冲这种潜在风险。最新数据显示,风险调整后的STIR商品间价差每天超过210万美元基点价值。

期货

美元

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社